Новости рынков |Черкизово - чистая прибыль в 1 кв МСФО достигла 3,2 млрд рублей (в первом квартале 2018 года — 3,0 млрд рублей).

- 17 мая 2019, 11:49

- |

Ключевые финансовые показатели первого квартала:

— Выручка увеличилась на 24,6% по сравнению с аналогичным периодом прошлого года — до 26,7 млрд рублей.

— Чистое изменение справедливой стоимости биологических активов составило 1,4 млрд рублей по сравнению с 2,5 млрд рублей в первом квартале 2018 года. Чистая переоценка оставшегося в запасах собранного урожая зерновых составила отрицательное значение в 0,5 млрд рублей по сравнению с положительным результатом в 0,5 млрд рублей за аналогичный период предыдущего года.

— По сравнению с первым кварталом 2018 года валовая прибыль выросла на 5,2%, достигнув 7,2 млрд рублей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Группа «Черкизово» - операционные результаты за апрель 2019 года

- 13 мая 2019, 10:35

- |

( Читать дальше )

Новости рынков |Черкизово - планирует в 2019 г увеличить производство мяса до 1,1 млн тонн

- 16 апреля 2019, 14:08

- |

В результате этого, Черкизово может стать первой компанией в истории России, преодолевшей отметку в 1 млн т производства мяса.

По итогам 2018 года Группа Черкизово возглавила рейтинг производителей мяса. Рейтинг составлен отраслевым изданием «Агроинвестор».

http://cherkizovo.com/#/press/company-news/12545/

Новости рынков |Черкизово - операционные результаты за 1 квартал. Рост объемов продаж г/г по всем секторам, кроме индейки

- 11 апреля 2019, 19:23

- |

Основные показатели за 1 квартал 2019 года:

Курица: Объем продаж составил 151,6 тыс. тонн увеличился на 10% по сравнению с аналогичным периодом прошлого года благодаря консолидации объемов от приобретенных активов: Алтайский Бройлер и Белая птица, КурскИндейка: Объем производства СП «Тамбовская индейка» составил 8,2 тыс. тонн, снизившись на 16% по сравнению с 1-м. кварталом 2018 г., из-за увеличения бескостной продукции под брендом Пава-Пава и небольшому накоплению запасов в перед летним сезоном.

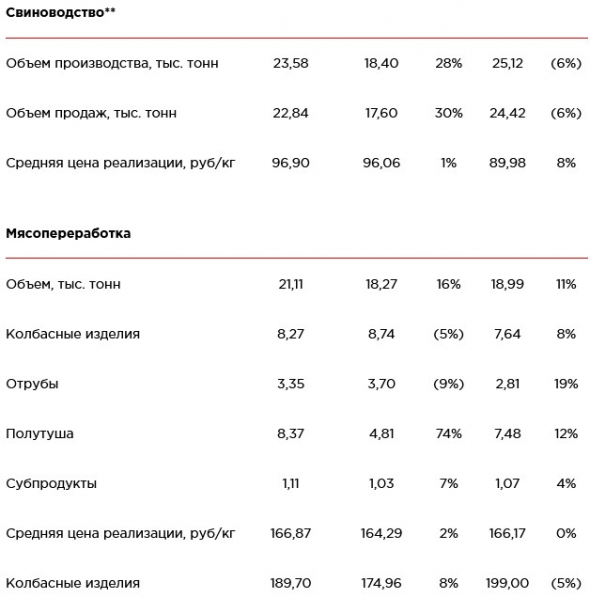

Свиноводство: Объем производства и продаж вырос по сравнению с результатами 1-го квартала 2018 г. из-за роста производства на недавно построенных площадках.

Мясопереработка: Объем продаж не изменился по сравнению с результатами 1-го квартала 2018 г.

( Читать дальше )

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 11 апреля 2019, 09:23

- |

Был, да весь Shell. Без англо-голландской компании крупный проект «Газпрома» на Балтике рискует стать долгостроем

Обнародованное 10 апреля решение Shell выйти из проекта с «Газпромом» на Балтике не должно создать серьезных технических трудностей для монополии. Она может, как и НОВАТЭК для проектов на Ямале, купить технологию Linde. Однако теперь «Газпрому» придется самому искать более 700 млрд руб. на строительство не только «Балтийского СПГ», но мегакомплекса, объединяющего сжижение газа и его переработку. И эта задача в условиях санкций и масштабных параллельных строек уже не выглядит тривиальной. Поэтому, говорят участники рынка, проект рискует пополнить список долгостроев «Газпрома».

( Читать дальше )

Новости рынков |Черкизово - re-IPO не состоялось

- 10 апреля 2019, 20:10

- |

«Черкизово» отказалось от проведения re-IPO из-за того, что инвесторам не понравилась высокая стоимость предлагаемых ценных бумаг. Об этом сообщил источник, знакомый с ходом размещения.

«Черкизово не собрали книгу заявок, так как инвесторов не устроила слишком высокая цена»,

«Черкизово» не в первый раз отказывается от планов по публичному размещению акций. В апреле 2018 года компания уже объявляла о начале процедуры проведения SPO. Всего объем размещения должен был составить не менее 300 млн долларов.

Компания может вернуться к размещению.

представитель компании:

“Компания встретила очевидный интерес. Но из-за нынешней макроэкономической ситуации инвесторы не готовы покупать mid-cap”,

По словам представителя, размещение проводилось не с целью привлечения денег, а скорее, с желанием в дальнейшем увидеть компанию среди российский “голубых фишек”.

( Читать дальше )

Новости рынков |Черкизово - РФПИ планирует участвовать в SPO компании

- 08 апреля 2019, 11:26

- |

глава фонда Кирилл Дмитриев:

«РФПИ с большой вероятностью будет участвовать в размещении „Черкизово“Ориентировочный диапазон цены — 1.875 — 2.125 рублей за акцию. Первичный компонент будет состоять из 2.916.759 казначейских акций, находящихся во владении компании, и 3.600.000 новых акций, которые, как ожидается, будут выпущены компанией после предложения в рамках дополнительного выпуска. Первичный компонент будет состоять из 6.516.759 акций; вторичный компонент будет включать в себя до примерно 2.100.000 акций, предлагаемых существующими акционерами.

„По “Черкизово» мы подтверждаем, что мы планируем участвовать в размещении, не очень большим объемом. Вместе с нами поучаствуют различные наши партнеры — суверенные фонды"

Дмитриев утверждает, что фонды, выразившие желание принять участие в SPO — ближневосточные, азиатские.

( Читать дальше )

Новости рынков |Черкизово - совет директоров 11 апреля обсудит допэмиссию акций компании

- 05 апреля 2019, 17:58

- |

Совет директоров также утвердит решение о дополнительном выпуске ценных бумаг.

На заседании планируется избрать председателя совета директоров и его заместителя, обсудить вопрос о созыве внеочередного собрания акционеров общества и рассмотреть ряд других вопросов.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={55117A10-AE75-441B-BC57-33C110974554}

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 04 апреля 2019, 09:17

- |

Саид Керимов продаст 3,5% «Полюса». Стоимость пакета составляет около 25 млрд руб.

Саид Керимов продаст в рамках процедуры ускоренного сбора заявок 3,5% акций ПАО «Полюс». По итогам SPO free float компании превысит 20%, а пакет контролируемой господином Керимовым Polyus Gold International Limited в компании упадет до 78,94%. Стоимость продаваемых бумаг по цене закрытия — 24,8 млрд руб.

https://www.kommersant.ru/doc/3932382

https://www.vedomosti.ru/business/articles/2019/04/03/798226-polyusa-aktsii

Модернизация станций замкнулась на «Интер РАО». Энергохолдингу достанется 60% выставленной на конкурс мощности

Энергохолдинг «Интер РАО» может обойти почти всех конкурентов на конкурсе проектов модернизации старых ТЭС. Компания выбрала 60% разыгрываемой мощности на 2022–2024 годы — до 5 ГВт и претендует на десятки миллиардов рублей платежей с рынка. Другие генкомпании не решились на серьезное снижение ценовых заявок, возможно надеясь пройти «ручной» отбор правкомиссии, где, как ожидается, будет распределяться большая часть денежной массы. В результате отбор прошли наиболее эффективные ГРЭС, оставив без поддержки рынка остро в ней нуждающиеся старые ТЭЦ и угольную генерацию европейской части РФ, для которых и создавалась программа.

( Читать дальше )

Новости рынков |Черкизово - ориентировочный интервал цен SPO на Московской бирже

- 03 апреля 2019, 10:20

- |

Ожидается, что базовый размер Предложения составит примерно 18,1% уставного капитала Компании после завершения Предложения, включая размещение новых Акций на сумму до примерно 200 млн долларов США и продажу ранее размещенных Акций на оставшийся объем. Ожидается, что вместе с существующими акциями в свободном обращении, доля акций в свободном обращении после завершения Предложения составит примерно 20% капитала Компании.

· Ориентировочный интервал цен Предложения установлен в размере от 1,875 до 2,125 рублей за одну Акцию. При данном ориентировочном интервале цен рыночная капитализация Компании составит примерно от 89,182 до 101,073 млн рублей после получения средств от эмиссии новых Акций и с учетом всех размещенных акций (включая казначейские акции).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс