Новости рынков |Миноритарии ЧТПЗ предъявили к выкупу 11,0881% акций в рамках обязательного предложения ТМК

- 28 июня 2021, 20:00

- |

16 апреля 2021 года ТМК направила обязательное предложение о выкупе в связи с завершением в марте 2021 года сделки по приобретению 86,54% акций ЧТПЗ.

Акционерам предлагалось продать 41 134 490 акций ЧТПЗ по цене 318,26 рублей за акцию.

Предложение действовало по 25 июня 2021 года включительно.

Акционерами ЧТПЗ были поданы заявления о продаже 33 895 791 обыкновенных акций компании, что составляет 11,0881% от общего количества размещенных обыкновенных акций.

После завершения расчетов по обязательному предложению количество акций ЧТПЗ, принадлежащих ТМК, составит более 97%

Миноритарии ПАО «ЧТПЗ» предъявили к выкупу 11,0881% акций компании в рамках обязательного предложения ТМК — Новости :: TMK (tmk-group.ru)

- комментировать

- Комментарии ( 0 )

Новости рынков |ТМК повышает цены на свою продукцию и это отразится на финрезультатах второго полугодия

- 09 июня 2021, 08:27

- |

«Рост цен на сталь — это мировой тренд. Это то, что мы не можем, конечно, контролировать. Тем не менее, мы можем контролировать наши контракты с клиентами. И, как я сказал, да, мы начали повышать цены(в рамках стандартного пересмотра долгосрочных контрактов, привязанных к формуле цены — ИФ) в этом месяце, практически в конце второго квартала. Так что большинство этого повышения отразится на финрезультатах второго полугодия

Мы ожидаем, что в соответствии с формулами цены, заложенными в долгосрочные контракты, увеличение цен на сталь постепенно начнет переноситься на нашу продукцию

У ТМК около 1/3 контрактов идут с формульным ценообразованием. Цены по контрактам без формулы будут согласованы при ближайшем пересмотре цен в соответствии с условиями контрактов.

www.interfax.ru/business/771225

Новости рынков |Скорректированный показатель EBITDA ТМК в 1 кв снизился на 41% г/г

- 08 июня 2021, 11:12

- |

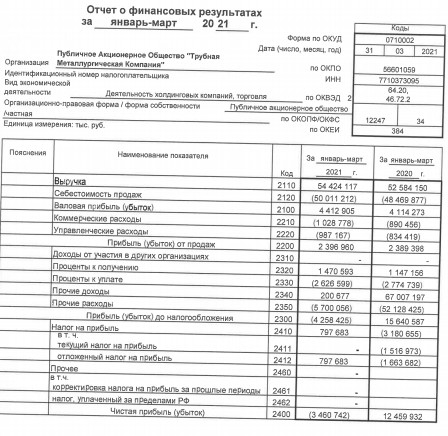

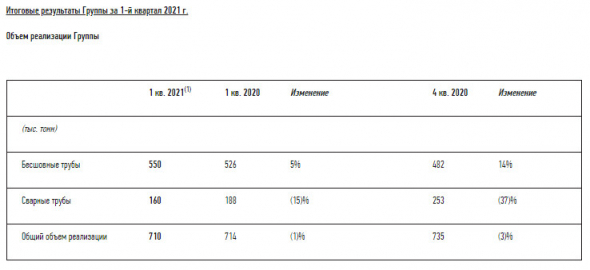

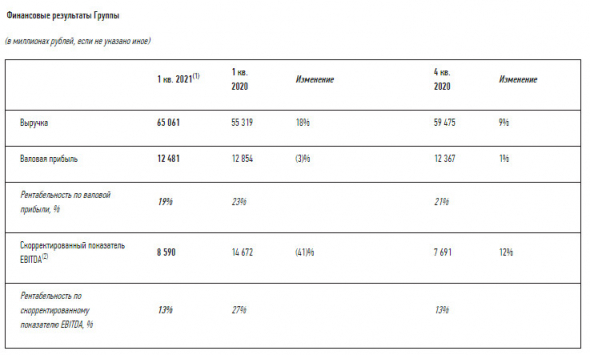

— Выручка за 1-й квартал 2021 г. выросла на 18% по сравнению с аналогичным периодом прошлого года и на 9% по сравнению с предыдущим кварталом и составила 65,1 млрд рублей, на фоне постепенного восстановления деловой активности на ключевых для Компании рынках и в результате консолидации результатов предприятий Группы ЧТПЗ.

— Скорректированный показатель EBITDA составил 8,6 млрд рублей, увеличившись на 12% по сравнению с предыдущим кварталом, главным образом в связи с консолидацией результатов предприятий Группы ЧТПЗ, что компенсировало резкий рост цен на сырье в 1-м квартале 2021 г.

Скорректированный показатель EBITDA снизился на 41% по сравнению с аналогичным периодом прошлого года главным образом из-за значительных положительных курсовых разниц от операционной деятельности, отраженных в 1-м квартале 2020 г. Без учета данного фактора, EBITDA Группы снизилась на 4% по сравнению с первым кварталом 2020 г. из-за роста цен на сырье.

— Рентабельность по скорректированному показателю EBITDA по итогам 1-го квартала 2021 г. осталась на уровне 4-го квартала 2020 г. и составила 13%.

— Чистый долг на 31 марта 2021 г., включая чистый долг предприятий Группы ЧТПЗ, составил 260,7 млрд рублей.

Прогноз на 2021 год

Группа ожидает, что спрос на трубы OCTG со стороны российских компаний топливно-энергетического комплекса сохранится на стабильном уровне, чему будут способствовать продолжение разработки нефтегазовыми компаниями действующих и новых проектов, а также увеличение уровня сложности условий добычи углеводородов в России. Ожидается, что восстановление спроса в машиностроительной отрасли, включая энергетическое машиностроение, будет способствовать росту реализации в сегменте труб промышленного назначения.

Группа ожидает, что уровень потребления труб промышленного назначения на европейском рынке будет постепенно восстанавливаться после отмены массовых ограничительных мер в связи с пандемией COVID-19 и благодаря реализуемым мерам поддержки промышленности со стороны государства в странах еврозоны.

www.tmk-group.ru/PressReleases/3696

Новости рынков |ТМК намерена сохранять публичный статус, не вернется на Лондонскую биржу

- 07 июня 2021, 09:28

- |

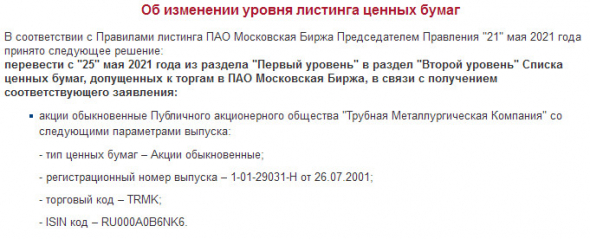

Публичный статус мы намерены сохранять. Да, мы ушли с Лондонской биржи, но мы однозначно останемся на Московской, и для нас это важно. Мы являемся крупной публичной компанией на рынке облигаций, а после приобретения ЧТПЗ — еще более крупной, поскольку у ЧТПЗ есть и евробонды, и рублевые облигации. Что касается акций, мы собираемся оставаться публичной компанией. Я не исключаю, что мы вернемся в первый уровень (листинга — ред.), если free float будет увеличен, потому что по всем остальным показателям мы даже превосходим критерии Московской биржи и ЦБ

Выпуск новых акций только ради увеличения free float маловероятен.

Привлечение капитала — это проект, который должен иметь финансовую логику. Поэтому мы постоянно смотрим на рынок, анализируем, и если увидим, что это в итоге повышает стоимость компании и капитализацию до нужных уровней, тогда мы это сделаем. Но это опять же решение акционеров. В любом случае стратегическиуходить с биржи как эмитент акций мы не планируем

Если несколько лет назад инвесторы рассматривали Московскую биржу как малопонятный и сложный институт, непонятный и не соответствующий западным мировым стандартам, и на ней торговали в основном российские резиденты, то благодаря большой работе, проведенной регулятором — ЦБ — и биржей, все очень изменилось. Сейчас Московская биржа отвечает практически всем стандартам, к которым крупные инвесторы привыкли. Мы проводили опрос среди своих инвесторов: более 90% из них без проблем торгуют на Московской бирже. Причем я говорю не только о российских, но и о глобальных инвесторах. Нам не надо идти в Лондон, чтобы привлечь глобальных инвесторов, они торгуют в Москве

Торговля на бирже через ГДР дорогая, в Лондоне особенно, и особенно для инвесторов. Мы, конечно, все это мониторим: может, что-то изменится, подешевеет. И у нас нет никакой "аллергии" на Лондон. Но сейчас это (возвращаться на Лондонскую биржу – ред.) точно не имеет смысла делать, потому что наши потребности по привлечению капитала через Московскую биржу мы решаем без проблем

https://emitent.1prime.ru/News/NewsView.aspx?GUID={F2CF8338-B76A-421A-8CF9-06A5357DE75D}

https://emitent.1prime.ru/News/NewsView.aspx?GUID={6758665D-D671-497E-B5E6-4FBCD52F59C9}

Новости рынков |Капекс ТМК будет ненамного выше $200 млн

- 07 июня 2021, 09:25

- |

Мы долгие годы ориентировали инвесторов на ежегодный capex ТМК порядка 200 миллионов долларов. Теперь компания нарастила объемы производства, мощности и другие показатели на 40-60%, а capex в итоге ожидается слегка, ненамного выше тех же 200 миллионов долларов. То есть компания, которая стала раза в полтора больше, обслуживается практически тем же capex — это очень серьезный синергетический эффект

В ближайшие годы также нет необходимости в увеличении объемов капзатрат, поскольку после присоединения новых активов у компании нет недостатка в производственных мощностях, которые при этом вполне современны и не нуждаются в модернизации.

Каких-то новых проектов, строек, крупных покупок нам не надо, поэтому мой прогноз, что «крейсерский» capex в объеме 200 миллионов с незначительным превышением будет достаточным. Но, конечно, эти 200 миллионов будут направлены не только на поддержание текущих мощностей, но и на реализацию локальных инвестиционных проектов

Синергетический эффект по итогам приобретения новых активов будет выше изначальной оценки в 10% от EBITDA ТМК.

В этом году синергетический эффект будет больше, чем 10% EBITDA ТМК. Но это не предел, потому что мы будем еще работать (над повышением синергии – ред.), к тому же год (с момента приобретения новых активов – ред.) пройдет неполный. Поэтому я думаю, что более глубокая синергия, которую мы проработаем, будет касаться не только EBITDA, но и наличных средств, капитальных затрат. Эти синергии еще будут проявляться, и когда мы их реализуем, эта цифра (10% от EBITDA) будет больше раза в два или три

https://emitent.1prime.ru/News/NewsView.aspx?GUID={D1C3D2AB-E8BC-4913-8B0D-E3C6CFAB7F19}

Новости рынков |ТМК изменений в дивидендной политике не ожидает, промежуточных дивидендов не будет - руководитель

- 07 июня 2021, 09:20

- |

Что касается дивидендов, то пока план интеграции и синергии от приобретения новых активов до конца не оптимизирован, я не думаю, что мы будем менять дивидендную политику. Сейчас она достаточно гибкая, привязана к чистой прибыли, поэтому в ближайшее время мы изменений в дивидендной политике не ожидаем. Мы ближайшие всегда выплачивали дивиденды, кроме совсем кризисных периодов, и будем их платить

В ближайшее время одним из главных приоритетов компании будет снижение долга, поскольку на приобретение группы ЧТПЗ были направлены как собственные средства, так и заемные. Также долги есть и у приобретенного актива.

Очевидно, что после той выплаты, которая прошла по итогам 2020 года, наверное, аналогичных выплат в ближайший год ждать не стоит, приоритетом является погашение долга. Конечно, решение за акционерами, и мы надеемся, что выплаченные за прошлый год дивиденды создали для них какой-то задел, но выплат промежуточных дивидендов за каждый квартал мы точно не ожидаем

ТМК будет активно работать над рефинансированием долга. В размещении облигаций необходимости нет, и новые выпуски могут появиться по мере истечения сроков обращения старых.

ТМК в настоящее время активно работает над привлечением ESG-финансирования.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={80E86FC8-3A62-42DB-9DE8-6D801A0975F9}

Новости рынков |Подписано соглашение между Россией и Пакистаном о строительстве газопровода Пакистанский поток

- 28 мая 2021, 19:27

- |

Протокол о внесении изменений в межправительственное соглашение от 16 октября 2015 году по строительству газопровода «Пакистанский поток» (бывший «Север-Юг») подписали Николай Шульгинов и посол Пакистана в Российской Федерации Шафкат Али-Хан

Подписание позволит нашим компаниям в самое ближайшее время начать практическую реализацию проекта, тем самым помочь пакистанской стороне укрепить собственную энергетическую безопасность и повысить использование природного газа как экологически чистого источника энергии

Со стороны РФ в проекте будут участвовать:

- компания, учредителями которой будут ФГУП «Центр эксплуатационных услуг» Минэнерго РФ, Евразийский трубопроводный консорциум

- ТМК

Российская доля в проекте будет не менее 26%.

источник

Новости рынков |За 1 кв 21 г российские компании привлекли $2,7 млрд на IPO - 10 летний рекорд для первых кварталов

- 20 апреля 2021, 10:33

- |

В феврале Ozon разместил облигации, конвертируемые в депозитарные акции, на $750 млн. Это более половины суммы, привлеченной компанией на IPO в 2020 году — тогда Ozon разместилась на $1,2 млрд.

В марте «М.Видео» провела вторичное размещение (SPO), продав акции на $241,3 млн.

Второй по величине сделкой стала покупка Трубной металлургической компанией Челябинского трубопрокатного завода за $1,13 млрд,

третьей — продажа «Русалом» 14% в Быстринском медном проекте «Интерросу» за $570 млн.

Отмечается также и увеличение активности российского среднего бизнеса — объем сделок вырос на 164% по сравнению с прошлым годом.

Рынок заемного капитала сократился: российские компании за три месяца привлекли на нем $6,5 млрд, что на 28% меньше, чем в прошлом году.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс