Новости рынков |Роснано не планирует выходить из критически важных для страны активов

- 09 июня 2022, 11:56

- |

«Роснано» скорректировала стратегию выхода из исторического портфеля, остановив выход из ряда критически важных для страны активов, которые способствуют обеспечению инфраструктуры и формируют технологический задел для российской промышленности в машиностроении, медицине, химии, нефтегазовой отрасли, светотехнике и электронике, телекоммуникациях, энергетике, транспорте и ЖКУ.

Речь идет, в частности, о компаниях «Плакарт», «Вириал», «Оптиковолоконные системы», «РМ Нанотех», «Профотек», «Русский кварц», «Нэвз-керамик », «Новомет», «Элвис неотек», «ЛЕД-Энергосервис», «Новамедика», «Фармсинтез» и ряде проектов фонда «Роснано-Синтез».

«Роснано» не намерено выходить из критически важных для страны активов — компания (fomag.ru)

- комментировать

- Комментарии ( 0 )

Новости рынков |«Маневр Набиуллиной», как стратегия ЦБ по борьбе с инфляцией — Форбс

- 09 июня 2022, 09:35

- |

«Но есть одна загвоздка: эта тактика имеет смысл, если импорт восстановится и тогда в торговле установится хотя бы относительный баланс. Но импорт пока не восстанавливается. И это проблема», — отметил в беседе с Bloomberg бывший замминистра финансов и экс-зампред ЦБ, экономист Олег Вьюгин.

«Маневр Набиуллиной»: Bloomberg рассказал о стратегии ЦБ по борьбе с инфляцией | Forbes.ru

Новости рынков |Годовая инфляция в РФ с 28 мая по 3 июня замедлилась до 17,02% — МЭР

- 08 июня 2022, 21:48

- |

В июне тенденция сохранилась — за неделю c 28 мая по 3 июня 2022 г. зафиксирована околонулевая ценовая динамика (-0,01% после 0,00% неделей ранее). В годовом выражении темпы роста цен продолжили снижаться и по состоянию на 3 июня составили 17,02% в годовом выражении

Месячная инфляция в РФ в мае замедлилась до 0,12% после 1,56% в апреле, годовая инфляция впервые с декабря 2021 г. замедлилась до 17,1% против 17,83% по итогам апреля.

— Минэкономразвития

Годовая инфляция в РФ с 28 мая по 3 июня замедлилась до 17,02% — Минэкономразвития (fomag.ru)

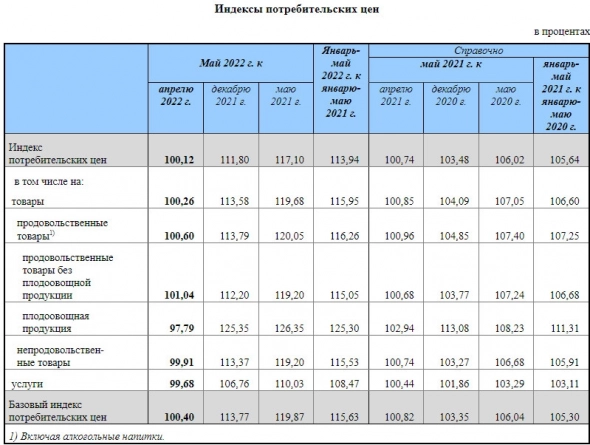

Новости рынков |Индекс потребительских цен РФ за неделю по 3 июня составил 99,99%, и 111,8% с начала года — Росстат

- 08 июня 2022, 19:05

- |

За период с 28 мая по 3 июня 2022 г. индекс потребительских цен, по оценке Росстата, составил 99,99%1), с начала июня – 100,00%, с начала года – 111,80% (справочно: июнь 2021 г. – 100,69%, с начала года – 104,19%).

( Читать дальше )

Новости рынков |"ОВК финанс" допустила технический дефолт при выплате купона по облигациям выпуска БО-01

- 08 июня 2022, 15:09

- |

Компания уже не первый раз проводит реструктуризацию выпуска. В августе 2019 года владельцы облигаций согласились на продление срока обращения бумаг с 10 сентября 2019 года до 3 сентября 2024 года с погашением четверти номинальной стоимости выпуска 30 сентября 2019 года, таким образом, объем выпуска в обращении на данный момент составляет 11,25 млрд рублей. Ставка 22-30-го купонов установлена на уровне 9,55% годовых.

«ОВК финанс» допустила техдефолт при выплате купона бондов БО-01 (interfax.ru)

Новости рынков |OR GROUP предлагает владельцам облигаций пролонгацию выпусков, конвертацию облигаций

- 08 июня 2022, 10:32

- |

Это пролонгация облигационных выпусков на два разных периода и конвертация облигаций в акционерный капитал ПАО ОРГ

Предлагает рассмотреть пролонгацию задолженности сроком от 8 до 12 лет под процентную ставку в диапазоне от 0,1% до 1% годовых, или пролонгацию задолженности сроком от 12 до 15 лет под процентную ставку в диапазоне от 1% до 4% годовых, или конвертацию задолженности по облигациям в акционерный капитал ПАО ОРГ, после конвертации текущим владельцам облигаций будет принадлежать от 30% до 40% головной компании

Реструктуризация облигаций является частью комплексной реструктуризации долгового портфеля OR GROUP, которая включает также пролонгацию действующих кредитных линий

В апреле Группа направила параметры урегулирования задолженности основным банкам-кредиторам: ВТБ, ПСБ и Сбербанку

На текущий момент компания уже получила комментарии от части финансовых учреждений и дорабатывает предложенные варианты.

OR GROUP предлагает владельцам облигаций пролонгацию выпусков, конвертацию облигаций (fomag.ru)

Новости рынков |ЦБ Индии повысил ключевую ставку второй раз подряд, до 4,9%

- 08 июня 2022, 09:05

- |

Комитет по денежно-кредитной политике единогласно проголосовал за повышение ставки репо на 50 базисных пунктов до 4,90%

Решение о повышении ставки было принято «из-за инфляционного давления».

ЦБ Индии повысил прогноз инфляции до 6,7% на 2022-23 годы с более ранней оценки в 5,7%

Прогноз по росту ВВП на 2022-23 годы сохраняется на уровне 7,2%

Индийский Центробанк повысил ключевую ставку второй раз подряд — ПРАЙМ, 08.06.2022 (1prime.ru)

Новости рынков |Минфин США запретил покупку российского долга и акций

- 07 июня 2022, 18:43

- |

Министерство финансов США опубликовало рекомендации для американских управляющих инвестициями. Покупка любого российского долга или акций, принадлежащих российским компаниям, запрещена в рамках санкций против РФ.

Запрет распространяется и на покупки на вторичном рынке.

Исполнительные указы о введении санкций «запрещают гражданам США покупать как новый, так и существующий долг и акции, выпущенные какой-либо организацией в Российской Федерации».

Минфин США запретил покупку российского долга и акций, в том числе на вторичном рынке (fomag.ru)

Новости рынков |Ростелеком увеличил объем размещения облигаций до ₽15 млрд

- 07 июня 2022, 17:21

- |

«Ростелеком» увеличил объем размещения 10-летних облигаций серии 002Р-08R с офертой через 3 года с 10 млрд до 15 млрд рублей.

Финальный ориентир ставки 1-го купона установлен на уровне 10,2% годовых, что соответствует доходности к оферте на уровне 10,46% годовых.

Первоначально ориентир ставки 1-го купона составлял не выше 10,9% годовых, в процессе маркетинга он трижды снижался.

Сбор заявок прошел 7 июня с 11:00 до 15:00.

Организаторами выступают Газпромбанк, Московский кредитный банк и Россельхозбанк.

Техразмещение запланировано на 15 июня.

«Ростелеком» увеличил объем размещения бондов до 15 млрд рублей (interfax.ru)

Новости рынков |Госдума приняла в I чтении законопроект, направленный на модернизацию механизмов управления рисками центрального депозитария

- 07 июня 2022, 17:11

- |

Проект закона предусматривает установление Банком России норматива достаточности собственных средств (капитала) и норматива ликвидности кредитной организации, которой присвоен статус центрального депозитария, в целях минимизации принимаемых таким депозитарием рисков при осуществлении расчетов день в день. Центральный депозитарий будет обязан разрабатывать и представлять в Банк России план обеспечения непрерывности его деятельности и план восстановления его финансовой устойчивости, а также сообщать регулятору о наступлении событий, послуживших основанием для реализации этих планов. Банк России должен будет выносить оценку таким планам.

ЦБ сможет назначать в центральный депозитарий уполномоченного представителя в соответствии с профильным регулированием вне зависимости от наличия оснований, предусмотренных банковским законодательством. Представитель получит право получать информацию и документы о деятельности центрального депозитария, об управлении его активами и пассивами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс