Новости рынков |Распадская - в 3 квартале увеличила добычу угля на 20% кв/кв

- 25 октября 2018, 09:49

- |

Основные события и результаты 3 квартала 2018 года:

Суммарный объем добычи предприятий Компании в 3 квартале 2018 года составил 2,9 млн тонн (+20% кв/кв).

В соответствии с планами производства, в 3 квартале 2018 года шахта «Распадская» возобновила работу тремя лавами за счет ввода в эксплуатацию новой лавы на пласте №10. Это позволило увеличить объем добычи рядового угля на шахте в отчетном периоде.

Также, в 3 квартале 2018 года были интенсифицированы открытые горные работы на Разрезе «Распадский» для компенсации снижения производства по шахте «Распадская» в предыдущем квартале. Увеличение добычи на Разрезе «Распадский» составило более 400

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Распадская - чистая прибыль по МСФО за 1 полугодие 2018 года выросла на 34%

- 24 августа 2018, 09:23

- |

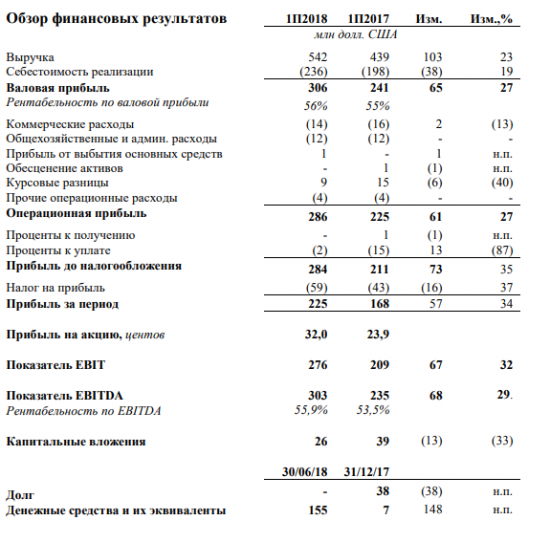

- В первом полугодии 2018 года выручка составила 542 млн долл. США, что на 23% выше, чем в первом полугодии 2017 года.

- Показатель EBITDA составил 303 млн долл. США, что на 68 млн долл. США выше, чем в первом полугодии 2017 года. Рентабельность по EBITDA выросла до 55,9% по сравнению с 53,5% в первом полугодии 2017 года.

- Чистый денежный поток от операционной деятельности составил 166 млн долл. США по сравнению со 201 млн долл. США в первом полугодии 2017 года.

- В отчетном периоде Компания получила чистую прибыль в размере 225 млн долл. США по сравнению с 168 млн долл. США в первом полугодии 2017 года.

- Объем добычи рядового угля всех марок в первом полугодии 2018 года составил 5,4 млн тонн по сравнению с 6,0 млн тонн в первом полугодии 2017 года.

- В первом полугодии 2018 года денежная себестоимость 1 тонны концентрата выросла на 23% год к году и составила 38 долл. США за тонну.

- В первом полугодии 2018 года фактическая средневзвешенная цена реализации угольного концентрата, приведённая к базису FCA Междуреченск, на всех региональных рынках составила 111,0 долл. США, в том числе на внутреннем рынке –132,1 долл. США для рынка Европы – 113,1 долл. США для стран АТР – 99,6 долл. США.

- В отчетном периоде капитальные вложения составили 26 млн долл. США по сравнению с 39 млн долл. США в первом полугодии 2017 года.

- По состоянию на 30 июня 2018 года денежные средства и их эквиваленты Компании составили 155 млн долл. США, общий долг на указанную дату отсутствовал.

пресс-релиз

Новости рынков |Распадская - может вернуться к выплате дивидендов не раньше 2019 г.

- 09 августа 2018, 21:15

- |

Президент Евраз Александр Фролов:

«Мы думаем над дивидендной политикой «Распадской». С другой стороны, как вы видите, итоги первого полугодия «Распадской» были не очень хорошими. Добыча немного снизилась»

«Сейчас слишком рано говорить о том, будут ли дивиденды выплачены по итогам 2018 г. Больше вероятность говорить об этом в следующем году, не в этом»

Работа над восстановлением уровня добычи будет основным фактором, который будет влиять на принятие решения.

Финанз

Новости рынков |Распадская - добыча угля в 1 п/г 2018 г -9%г/г, до 5438 тыс тонн

- 26 июля 2018, 09:51

- |

В 1 полугодии 2018 года добыча на всех предприятиях Компании составила 5,4 млн тонн рядового угля (-9% г/г). Снижение добычи произошло за счет планового перехода шахты Распадская на работу двумя лавами, остальные активы показали рост производства.

Объем реализации угольного концентрата увеличился на 5% г/г и составил 3,5 млн тонн.

Основной причиной роста реализации стали усилия Компании по максимизации отгрузок на экспорт.

Реализация рядового угля показала рост в +112% г/г за счет увеличения отгрузок на предприятия ЕВРАЗа для переработки и реализации на рынке РФ.

( Читать дальше )

Новости рынков |Распадская - чистая прибыль по РСБУ за 1 полугодие 2018 года сократилась в 1,6 раза

- 24 июля 2018, 15:05

- |

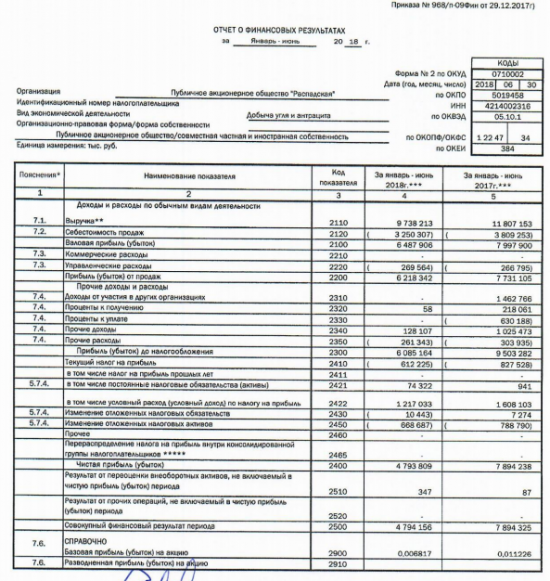

Чистая прибыль "Распадской" по РСБУ за 1 полугодие 2018 года сократилась в 1,6 раза – до 4,793 млрд рублей.

По итогам 1 полугодия 2017 года прибыль компании составляла 7,894 млрд рублей.

Выручка компании за отчетный период снизилась в 1,2 раза – до 9,738 млрд рублей.

Валовая прибыль сократилась на 19% — до 6,487 млрд рублей.

Прибыль от продаж упала на 20% — до 6,218 млрд рублей.

Доналоговая прибыль составила 6,085 млрд рублей, что стало в 1,5 раза ниже.

отчет

Новости рынков |Акции "Распадской" упали на 3,5% на новости о пожаре в шахте

- 10 мая 2018, 19:39

- |

К 18.40 мск акции "Распадской" дешевели на 2,85% (после выхода падали на 3,5% — до 95,01 рубля, минимума с 26 апреля).

До сообщения о пожаре акции «Распадской» на Московской бирже незначительно снижались — на 0,4%.

Пожар произошел на шахте «Распадская» в Кемеровской области. Создается комиссия по расследованию причин аварии.

Ранее о пожаре на шахте сообщил источник РИА Новости в экстренных службах региона. По информации источника, пожар произошел на глубине 500 метров, идет эвакуация 195 горняков. Работа шахты приостановлена.

( Читать дальше )

Новости рынков |Распадская - добыча угля в 1 кв 2018 г +4%г/г, до 3008 тыс тонн

- 26 апреля 2018, 09:43

- |

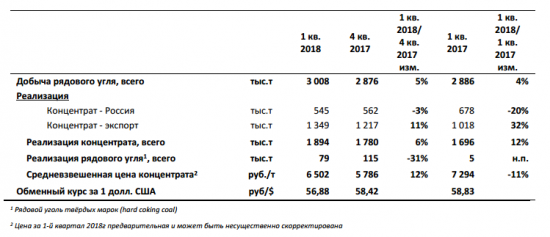

Суммарная добыча рядового угля выросла на 5% кв/кв и составила 3 млн тонн. Основной прирост обеспечила шахта «Распадская», которая в отчетном периоде осуществляла добычу без перемонтажей на 3-х лавах.

В рамках годовых планов продолжается развитие добычи ценных марок К и ОС как на шахте «Распадская-Коксовая», так и на участке открытых горных работ.

В отчетном периоде были зафиксированы максимальные котировки по основным квартальным ценовым бенчмаркам за последние 4 квартала.

Цены реализации угольного концентрата показали рост в отчетном периоде (+12% кв/кв) благодаря росту мировых котировок. При этом цены внутри РФ выросли на 15% кв/кв, а экспортные цены – на 13% кв/кв.

пресс-релиз

Новости рынков |Распадская - капзатраты в 2018 году могут составить $60 млн

- 26 марта 2018, 23:17

- |

Капитальные затраты «Распадской», как ожидается, составят 60 млн долларов в 2018 году, однако менеджмент не исключает роста показателя.

Генеральный директор компании Сергей Степанов:

Общий объем инвестиций в 2018 году может быть на уровне примерно 60 млн долларов. Мы еще обсудим это на совете директоров в мае, поскольку этой суммы хватит на поддержание того, что у нас уже есть. Однако при рассмотрении вариантов устойчивого развития нам может понадобиться дополнительный capex

По словам Степанова, капзатраты на шахте «Распадская» в этом году запланированы на уровне примерно 30-35 млн долларов. В «Распадскую-Коксовую» планируется вложить 15 млн долларов, хотя сумма может быть ограничена 10 млн долларов. Остальные капзатраты этого года приходятся на поддержание работоспособности оборудования и инфраструктурные проекты.

Финанз

Новости рынков |Распадская - рассматривает выкуп небольших пакетов акций у работников компании

- 26 марта 2018, 20:41

- |

Генеральный директор компании Сергей Степанов:

«Мы подумываем об организации buyback у мелких частных инвесторов с небольшими пакетами. Главным образом — это работники самой «Распадской». Рассматриваем buyback именно для этой категории»

Компания рассматривает возможность организации выкупа у ветеранов-шахтеров, которые владеют по 5-10 акций, хотят продать их, но не понимают, как это сделать. При этом «крупный централизованный buyback пока не обсуждался».

Финанз

Новости рынков |Распадская - может перейти к стабильным дивидендам при сохранении высоких цен на уголь

- 22 марта 2018, 15:17

- |

Рекомендуя не выплачивать дивиденды по итогам 2017 года, совет директоров отметил значительную волатильность цен на уголь, которые за последние два года колебались от 90 долларов до 189 долларов за тонну, а также инвестиционные планы, «направленные на увеличение мощностей при добыче угля, с целью получить дополнительную выгоду от сильного роста цен на уголь». Кроме того, учитывались «стабильность бизнеса и риски, связанные с промышленной безопасностью, и охраной окружающей среды, присущие угледобыче».

«Если цены на рынке угля останутся высокими, совет директоров рассмотрит возможность объявления устойчивой дивидендной политики при условии разработки среднесрочного плана, направленного на дальнейшее снижение рисков операционной деятельности»

Прайм

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс