SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |сегодня дефолт Аргетины

- 30 июня 2014, 19:16

- |

- сегодня Аргентина должна не погасить бонды на сумму $539 млн

- это будет второй дефолт страны за последние 13 лет

- после пропуска будет 30-дневый grace period (отсрочка платежа), в течение которого Аргентина будет пытаться урегулировать вопрос с реструктуризацией долга по пропущенному платежу

- всего долларовых аргентинских облигаций обращается на сумму $28,7 млрд

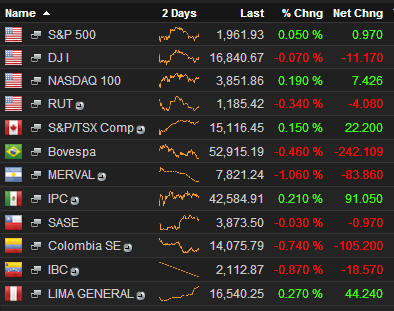

А так за последние пару лет рынок Аргентины неплохо вырос на фоне постепенной девальвации Песо

Подробности тут: http://www.cnbc.com/id/101799525

- комментировать

- ★2

- Комментарии ( 17 )

Новости рынков |Американский фонд Franklin Templeton докупил бондов Украины

- 21 февраля 2014, 08:44

- |

Американский инвестиционный фонд Franklin Templeton стал крупнейшим кредитором Украины в результате приобретения государственных облигаций в четвертом квартале 2013 г.

Oбъем госдолга Украины под контролем фонда в четвертом квартале 2013 г. вырос на $252 млн по номинальной стоимости — до $3,8 млрд. С учетом вложений европейских партнеров фонда, вложения оцениваются в $6,4 млрд, что составляет более чем треть внешних валютных облигаций Украины.

«Украинские ценные бумаги вчера стали предметом стремительной распродажи на опасениях, что страна погружается в пучину гражданской войны, обострившейся после столкновений между полицией и участниками антиправительственных активистов, в результате которых погибли по меньшей мере 25 человек», — говорится в сообщении.

Доходность по облигациям правительства на $1 млрд со сроком погашения в июне 2014 г. выросла на 19 п.п. — до 42% и рост продолжается.

«Украина выбрала сомнительный маршрут, и с точки зрения иностранных держателей облигаций это та точка, где необходимо определить источники внешней финансовой поддержки», — приводятся в сообщении слова стратега развивающихся рынков в Seaport Group LLC Майкла Роша.

Напомним, общая сумма государственного и гарантированного государством долга Украины за декабрь 2013 г. выросла на $4,335 млрд, или на 6,31%, — до $73,078 млрд, в целом за 2013 г. — на $8,583 млрд, или на 13,31%.

Прямой государственный долг правительства Украины в декабре вырос на $3,332 млрд, или на 5,87%, — до 460,05 млрд (479,976 млрд в гривневом эквиваленте) и достиг 82,17% общей суммы государственного и гарантированного государством долга.

http://ua.cbonds.info/news/item/?id=702997

Oбъем госдолга Украины под контролем фонда в четвертом квартале 2013 г. вырос на $252 млн по номинальной стоимости — до $3,8 млрд. С учетом вложений европейских партнеров фонда, вложения оцениваются в $6,4 млрд, что составляет более чем треть внешних валютных облигаций Украины.

«Украинские ценные бумаги вчера стали предметом стремительной распродажи на опасениях, что страна погружается в пучину гражданской войны, обострившейся после столкновений между полицией и участниками антиправительственных активистов, в результате которых погибли по меньшей мере 25 человек», — говорится в сообщении.

Доходность по облигациям правительства на $1 млрд со сроком погашения в июне 2014 г. выросла на 19 п.п. — до 42% и рост продолжается.

«Украина выбрала сомнительный маршрут, и с точки зрения иностранных держателей облигаций это та точка, где необходимо определить источники внешней финансовой поддержки», — приводятся в сообщении слова стратега развивающихся рынков в Seaport Group LLC Майкла Роша.

Напомним, общая сумма государственного и гарантированного государством долга Украины за декабрь 2013 г. выросла на $4,335 млрд, или на 6,31%, — до $73,078 млрд, в целом за 2013 г. — на $8,583 млрд, или на 13,31%.

Прямой государственный долг правительства Украины в декабре вырос на $3,332 млрд, или на 5,87%, — до 460,05 млрд (479,976 млрд в гривневом эквиваленте) и достиг 82,17% общей суммы государственного и гарантированного государством долга.

http://ua.cbonds.info/news/item/?id=702997

dr-mart |Great Rotation. Резкий выход инвесторов из бондов

- 05 августа 2013, 22:15

- |

Трим Табс опубликовали репорт который показывает поведение инвесторов относительно различных классов активов.

Есть интересные новости.

( Читать дальше )

Есть интересные новости.

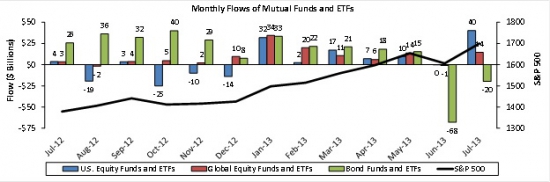

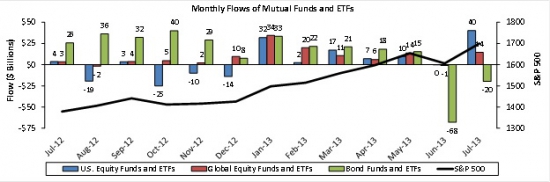

- В июне-июле инвесторы вынули из бондовых фондов $83,2 млрд (рекордный отток за 2 мес). До этого был приток 21 мес подряд.

- Из них -$68 млрд в июне — рекордный отток 1 месяца

- В акции в июле пришло всего $40 млрд.

- В основном бапки ушли на сберег.депозиты = $136 млрд за 7 недель

- $34,4 пришло в фонды денежного рынка

- акции за 7 недель +53,5 млрд

( Читать дальше )

dr-mart |research. Немного цифр для собственного запоминания

- 11 февраля 2013, 21:22

- |

1926-2008:

1900-2008:

( Читать дальше )

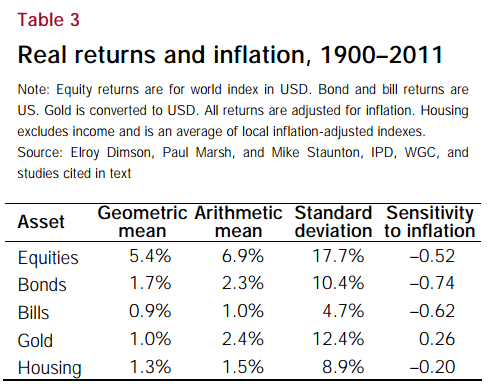

- Ср. инфляция США: 3%

- Ср. доходность долгоср. трежерис: 5,7%

- ср. доходность казнач. векселей 3,7%

- ср. доход корпорат. облигаций 5,9%

- ср. доход акций large cap: 9,6%

- ср. доход акций small cap: 11,7%

1900-2008:

- реальный доход (то есть скорр. на инфляцию) амер. рынка акций = 6% годовых.

- Причем! На capital gain приходится всего 1,7%, а остальной доход — это дивиденды! Поэтому изучать динамику Доу Джонс не совсем правильно.

- облигации 2,2% годовых

- => очень лонгран рынок акций интереснее облигаций в 2,5 раза!

- => если вы инвестируете-реинвестируете всю жизнь, то делая это с акциями в конце жизни вы будете намного богаче, чем в случае облигаций

( Читать дальше )

dr-mart |Инвесторы выходят из высокодоходных облигаций?

- 08 февраля 2013, 22:38

- |

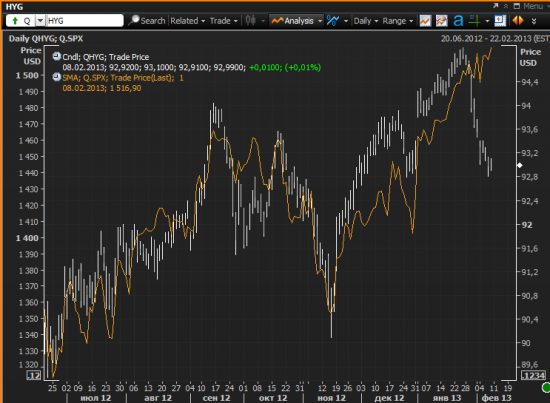

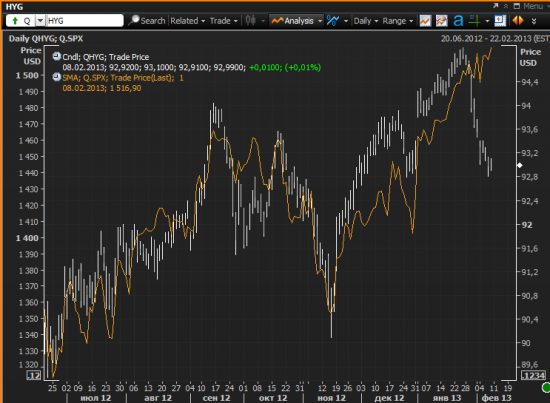

High Yield ETF мощно пошел вниз за последние две недели, что резко контрастирует с происходящим на рынке акций.

Некоторые челы рассматривают это как фактор risk aversion.

График HYG — ETF который инвестирует в высокодоходные облигации:

(оранжевая линия — индекс S&P500). Видно, что они обычно ходят вместе

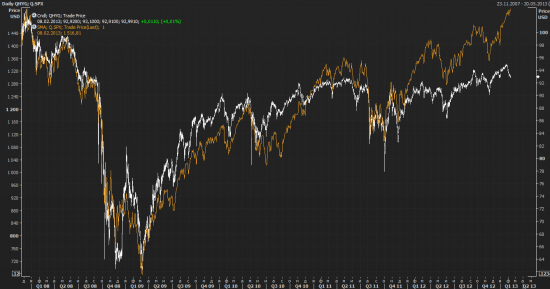

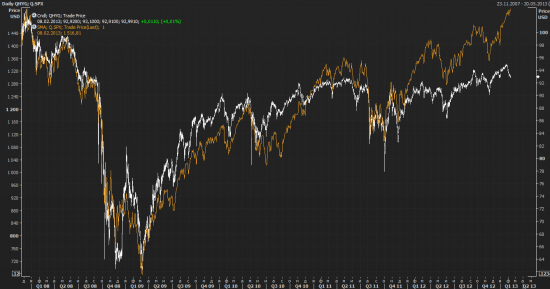

Вообще довольно странно, потому что корреляция у них очень высокая:

Некоторые челы рассматривают это как фактор risk aversion.

График HYG — ETF который инвестирует в высокодоходные облигации:

(оранжевая линия — индекс S&P500). Видно, что они обычно ходят вместе

Вообще довольно странно, потому что корреляция у них очень высокая:

dr-mart |Абсорбенты ликвидности.

- 12 октября 2012, 15:38

- |

В продолжение этого поста

Куда уходит ликвидность? Решил для себя отмечать, кто и сколько занимает в России. Мелочевку меньше 10 млрд отсекаем. Ближайшие размещения.

Алроса 60 млрд рублей

Газпромбанк 30 млрд рублей

Сбербанк 30 млрд рублей

Мечел 30 млрд рублей

РЖД 12,5 млрд рублей

Россельхозбанк 10млрд рублей

НК Альянс 10 млрд рублей

БНП Парибас 12 млрд рублей

Азиатско-тихоокеанский банк 10 млрд рублей

Русгидро 50 млрд рублей допка, 26%УК

Сдается мне, пора-таки учиться торговать облигациями:) Ведь в в США был период (70-е-80-е), когда в основном все на облигациях и зарабатывали, потому что рынок акций негативно перформил больше чем десятилетие.

Из обзора Райффайзен:

( Читать дальше )

Куда уходит ликвидность? Решил для себя отмечать, кто и сколько занимает в России. Мелочевку меньше 10 млрд отсекаем. Ближайшие размещения.

Алроса 60 млрд рублей

Газпромбанк 30 млрд рублей

Сбербанк 30 млрд рублей

Мечел 30 млрд рублей

РЖД 12,5 млрд рублей

Россельхозбанк 10млрд рублей

НК Альянс 10 млрд рублей

БНП Парибас 12 млрд рублей

Азиатско-тихоокеанский банк 10 млрд рублей

Русгидро 50 млрд рублей допка, 26%УК

Сдается мне, пора-таки учиться торговать облигациями:) Ведь в в США был период (70-е-80-е), когда в основном все на облигациях и зарабатывали, потому что рынок акций негативно перформил больше чем десятилетие.

Из обзора Райффайзен:

( Читать дальше )

dr-mart |Европейский долговой кризис. Что будет делать ЕЦБ?

- 30 июля 2012, 22:17

- |

Решил собрать для себя информацию об ожиданиях относительно ЕЦБ и вокруг ЕЦБ. Думаю, это поможет и вам сэономить время, если интересно разобраться в том, что происходит сейчас в Европе.

В моменте вектор рынков сильно зависит от развития ситуации в Европе.

Главная проблема — нет спроса на облигации Испании, что ставит эту страну в состояние вероятного дефолта без внешней помощи. Проблема не только испанская — если ее запустить, то она пойдет в Италию и другие страны еврозоны.

вероятное решение проблемы:

вернуть доверие инвесторов к долгам Испании

что для этого надо?

( Читать дальше )

В моменте вектор рынков сильно зависит от развития ситуации в Европе.

Главная проблема — нет спроса на облигации Испании, что ставит эту страну в состояние вероятного дефолта без внешней помощи. Проблема не только испанская — если ее запустить, то она пойдет в Италию и другие страны еврозоны.

вероятное решение проблемы:

вернуть доверие инвесторов к долгам Испании

что для этого надо?

- встать стеной на защиту облигаций - гарантии ЕС+ЕЦБ по облигациям, неповторение сценария Греции (этого нет)

- стабилизация экономики Испании

- меры по сокращению госдолга, бюджетного дефицита

( Читать дальше )

dr-mart |Главный европейский кризис индикатор

- 05 июля 2012, 23:49

- |

сегодня доходности облигаций Испании выросли на 35 пунктов — до 6,7% — облигации обвалились после 16:30, т.е. рынок разочаровало выступление Драги, где он ничего не сказал о поддержке облигаций PIGS. Возможно, рынок отреагировал на фразу о том, что «все нетрадиционные меры будут носить сугубо временный характер», что впрочем и так логично.

10-летние облигации Испании

Еще есть тема с EUR/USD. Наверное у кого-то возник логичный вопрос — если все ждали снижения ставки, то почему евро рухнул в 15:45 когда об этом было заявлено? Дело в том, что никто не ожидал снижения депозитной ставки.

Теперь у банков нет никакой разницы где хранить деньги — в ФРС или ЕЦБ (евро или долларах) — и там и там депозитные ставки нулевые.

10-летние облигации Испании

Еще есть тема с EUR/USD. Наверное у кого-то возник логичный вопрос — если все ждали снижения ставки, то почему евро рухнул в 15:45 когда об этом было заявлено? Дело в том, что никто не ожидал снижения депозитной ставки.

Теперь у банков нет никакой разницы где хранить деньги — в ФРС или ЕЦБ (евро или долларах) — и там и там депозитные ставки нулевые.

Новости рынков |Наша страна в полной *опе - испанский премьер

- 04 апреля 2012, 19:54

- |

Премьер министр Испании сегодня выступал:

«Испания стоит перед лицом экстремально сложной ситуации в экономике

Я повторяю: экстремально сложной! И все кто не понимает этого, дурачат самих себя»

«Да, жесткие меры по бюджету, представленные вчера, не нравятся никому. Но альтернатива этому (международное спасение) безгранично хуже»

«Риск потерять доступ к долговому рынку не является чисто теоретическим и уже случился с некоторыми европейскими странами».

Сегодня Испания провела неудачный аукцион по продаже облигаций. Инвесторы купили бондов лишь на 2,59 млрд евро из 3,5.

«Испания стоит перед лицом экстремально сложной ситуации в экономике

Я повторяю: экстремально сложной! И все кто не понимает этого, дурачат самих себя»

«Да, жесткие меры по бюджету, представленные вчера, не нравятся никому. Но альтернатива этому (международное спасение) безгранично хуже»

«Риск потерять доступ к долговому рынку не является чисто теоретическим и уже случился с некоторыми европейскими странами».

Сегодня Испания провела неудачный аукцион по продаже облигаций. Инвесторы купили бондов лишь на 2,59 млрд евро из 3,5.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс