SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Mozgovik |Что означает возможная покупка Avito для ВК?

- 16 июня 2022, 11:06

- |

Коммерсант сообщил, что VK ведет переговоры с голландской Prosus о покупке VK.

Допустим, этот слух подтвердится, и VK действительно купит Авито, чего ждать акционерам ВК?

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Блог компании Mozgovik |Мнения по Сбербанку разошлись в нашей команде

- 14 июня 2022, 17:55

- |

Мы с командой обсудили мой анализ: Стоит ли покупать акции Сбербанка?

Олег и Анатолий в целом более оптимистично смотрят на Сбербанк, чем изложено в этой заметке.

( Читать дальше )

Олег и Анатолий в целом более оптимистично смотрят на Сбербанк, чем изложено в этой заметке.

( Читать дальше )

Блог компании Mozgovik |Еженедельная заметка #13: тренд на девалютизацию.

- 14 июня 2022, 13:11

- |

Девалютизация

На прошедшей неделе проявился новый тренд — девалютизация российской банковской системы. Российские банки начали массово вводить отрицательные ставки по валютным счетам. Причина этого — невозможность банков получать доход на долларовые активы. Проблема стала очевидной, после попадания по санкции ЕС депозитария Московской Биржи НРД. Кредитовать валютой некого, евробонды больше не купить, плюс все время висит угроза от тотального отключения всех банков от SWIFT, в результате чего станут невозможными никакие долларовые переводы.

Отрицательные ставки по валютным вкладам могут заставить население РФ продавать доллары по самому невыгодному курсу. Статистика ЦБ показывает, что у населения РФ на валютных счетах хранится 5 трлн рублей. Часть денег на срочных вкладах (3 трлн), часть на текущих счетах (2 трлн).

( Читать дальше )

Блог компании Mozgovik |Технический взгляд (14.06.22) на российские акции. Выводы

- 14 июня 2022, 10:37

- |

С 22 мая Газпром появился в списке бумаг, которые находятся в аптренде и с тех пор продолжает плавно штурмовать новые максимумы и быть лучше рынка. Плюсом в Газпроме является понятный фундаментальный драйвер — дивиденды, а также понятный тайминг — собрание акционеров 30 июня, которое может дать доп. импульс и отсечка 18 июля.

Бумаги, которые формально в аптренде:

( Читать дальше )

Бумаги, которые формально в аптренде:

( Читать дальше )

Блог компании Mozgovik |Стоит ли покупать акции Сбербанка?

- 13 июня 2022, 21:28

- |

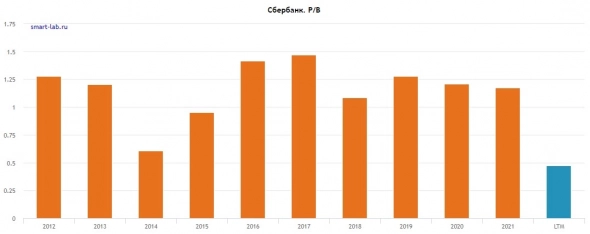

Есть мнение, что Сбербанк дешев. Какие основные аргументы?

Сбербанк стоит в 2 раза дешевле своего капитала, что подразумевает потенциал роста в 100%+.

Это главный аргумент покупателей Сбера по 120.

Второй аргумент: Сбербанк стоит всего 2 свои годовые прибыли прошлого года, чего не было никогда в истории:

( Читать дальше )

Сбербанк стоит в 2 раза дешевле своего капитала, что подразумевает потенциал роста в 100%+.

Это главный аргумент покупателей Сбера по 120.

Второй аргумент: Сбербанк стоит всего 2 свои годовые прибыли прошлого года, чего не было никогда в истории:

( Читать дальше )

Блог компании Mozgovik |Про погружение российской экономики и акции банков

- 10 июня 2022, 12:49

- |

Общее впечатление, что торможение российской экономики происходит достаточно медленно, но направление однозначное — сокращение. Официальная экономическая статистика показывает безработицу 4% в апреле. Это рекордный минимум за всю историю России. Как такое возможно?

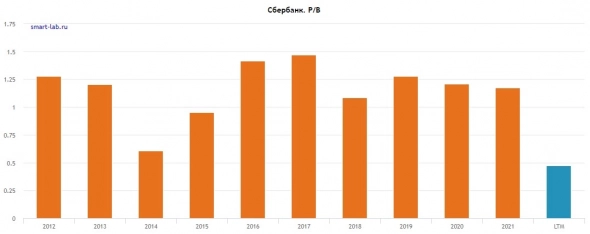

Статистика Headhunter показывает рост резюме по сравнению с числом вакансий:

При этом количество вакансий в мае сокращалось 3 месяц подряд. То есть стата HH.ru все-таки показывает рост напряжения на рынке труда.

( Читать дальше )

Блог компании Mozgovik |Что будет если введут санкции против НКЦ?

- 08 июня 2022, 23:07

- |

Данный вопрос был задан подписчиком смартлаб премиум в нашем чате, поэтому я решил подробно расписать сценарии.

Сразу оговорюсь, я обсудил этот вопрос с экспертами, и никто до конца не понимает точных последствий. Поэтому то, что вы прочтете ниже, не является совершенно точной информацией.

Что такое НКЦ? По сути расчетный банк по валютным операциям на Московской бирже.

Во-первых, блокировка НКЦ, как минимум, означает, что Европа не сможет платить за газ в рублях. А также не ясно, как Европа будет платить за нефть.

Во-вторых, санкции ЕС означают отключение от евро-расчетов. Но как отмечают наши собеседники, США как ни странно в этой ситуации действуют более адекватно. Так что санкции ЕС еще не означают, что санкции автоматически вводят США (что распространяется на расчеты в долларах).

( Читать дальше )

Блог компании Mozgovik |Что будет с акциями российских иностранцев (AGRO, GLTR, YNDX, TCSG, OZON и т.д.)

- 07 июня 2022, 16:52

- |

За последнюю неделю акции «российских иностранцев» упали на 10-20%. Распродажи усилились после введения санкций ЕС против НРД — места хранения всех ценных бумаг Московской Биржи. Мы поговорили с рядом компаний, головная структура которых зарегистрированы за рубежом (Кипр), при этом активы находятся в России, а акции торгуются на Московской Бирже и узнали что они думают по поводу обеспечения прав своих российских акционеров в свете новых санкций. Мы также поговорили с рядом участников финансового рынка.

Вот к каким выводам мы пришли...

( Читать дальше )

Вот к каким выводам мы пришли...

( Читать дальше )

Блог компании Mozgovik |Как работают расписки на российские компании и почему инвесторы их сейчас продают?

- 07 июня 2022, 16:09

- |

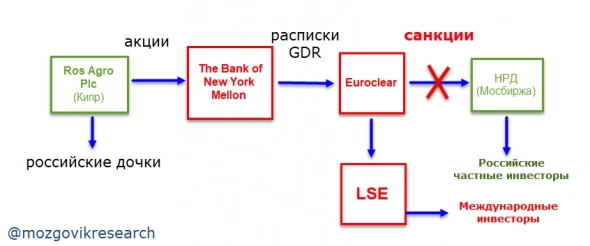

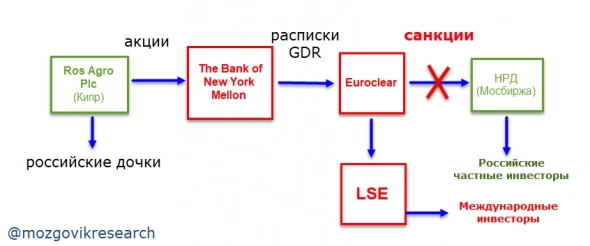

Рассмотрим типичную схему попадания расписок на акции кипрской компании на Московскую биржу:

Первая проблема этой схемы заключается в том, что российские дочки не могут отправить на кипрскую компанию прибыль, чтобы кипрская компания могла выплатить дивиденды дальше вправо по схеме.

Вторая проблема заключается в том, что схема проходит через злосчастный Евроклир, который блокировал движение всех прав с НРД. Таким образом, по распискам, которые торгуются на Мосбирже, на данный момент невозможно осуществлять права. После санкций против НРД фактически не случилось ничего нового, потому что официальные санкции лишь узаконили то, что де-факто происходило после 25 февраля: отсутствие движения между Евроклиром и НРД.

Возможно, у напуганных инвесторов возник логичный вопрос: если схема владения (см. выше) не отличается от американских акций (СПб) точто мешает ЦБ перевести на неторговые счета и расписки на акции кипрских компаний, которые по сути ничем не отличаются от американских акций, которые хранились на Мосбирже по точно такой же цепочке?

Вероятно именно этого опасаются участники рынка, которые продавали российские расписки после объявления санкций против НРД на прошлой неделе.

( Читать дальше )

Первая проблема этой схемы заключается в том, что российские дочки не могут отправить на кипрскую компанию прибыль, чтобы кипрская компания могла выплатить дивиденды дальше вправо по схеме.

Вторая проблема заключается в том, что схема проходит через злосчастный Евроклир, который блокировал движение всех прав с НРД. Таким образом, по распискам, которые торгуются на Мосбирже, на данный момент невозможно осуществлять права. После санкций против НРД фактически не случилось ничего нового, потому что официальные санкции лишь узаконили то, что де-факто происходило после 25 февраля: отсутствие движения между Евроклиром и НРД.

Возможно, у напуганных инвесторов возник логичный вопрос: если схема владения (см. выше) не отличается от американских акций (СПб) точто мешает ЦБ перевести на неторговые счета и расписки на акции кипрских компаний, которые по сути ничем не отличаются от американских акций, которые хранились на Мосбирже по точно такой же цепочке?

Вероятно именно этого опасаются участники рынка, которые продавали российские расписки после объявления санкций против НРД на прошлой неделе.

( Читать дальше )

Блог компании Mozgovik |Еженедельная заметка #12: растет число акций с интересными ценами

- 07 июня 2022, 12:30

- |

Мы обновили наш рейтинг акций: smart-lab.ru/stocks-rating.

Пока, наш скептический взгляд на рынок оправдывается. Смысл нисходящей тенденции (медвежьего рынка) состоит в том, что:

📉плохие новости выходят чаще чем хорошие

📉рынок реагирует на плохие новости сильнее, чем на хорошие

Хотя надо отдать должное, что мы уже не первую неделю заметили, что отдельные российские акции готовы расти, если по ним выходят новости.

Рынок сейчас стал до безобразия прост: стоит изголодавшемуся по доходностям рынку «показать деньги», и акции компании готовы расти лучше, чем во время бычьего рынка. За примером далеко ходить не надо, посмотрите на Газпром, ОГК-2, ТГК-1, компании, которые собираются выплатить неплохие дивиденды.

Мантра «деньги сейчас» означает, что фокус инвесторов становится краткосрочным, и они не готовы покупать бумаги растущих компаний с отдаленными дивидендными перспективами.

Сейчас на рынке доминируют инвесторы физические лица, а они мыслят довольно простыми категориями «покажи мне деньги». Кстати про физлиц. По статистике ЦБ в марте четверть всех вкладчиков банковской системы перетекли в депозиты 3-6 месяцев с повышенными ставками:

( Читать дальше )

Пока, наш скептический взгляд на рынок оправдывается. Смысл нисходящей тенденции (медвежьего рынка) состоит в том, что:

📉плохие новости выходят чаще чем хорошие

📉рынок реагирует на плохие новости сильнее, чем на хорошие

Хотя надо отдать должное, что мы уже не первую неделю заметили, что отдельные российские акции готовы расти, если по ним выходят новости.

Рынок сейчас стал до безобразия прост: стоит изголодавшемуся по доходностям рынку «показать деньги», и акции компании готовы расти лучше, чем во время бычьего рынка. За примером далеко ходить не надо, посмотрите на Газпром, ОГК-2, ТГК-1, компании, которые собираются выплатить неплохие дивиденды.

Мантра «деньги сейчас» означает, что фокус инвесторов становится краткосрочным, и они не готовы покупать бумаги растущих компаний с отдаленными дивидендными перспективами.

Сейчас на рынке доминируют инвесторы физические лица, а они мыслят довольно простыми категориями «покажи мне деньги». Кстати про физлиц. По статистике ЦБ в марте четверть всех вкладчиков банковской системы перетекли в депозиты 3-6 месяцев с повышенными ставками:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс