SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Mozgovik |Газпром: новая рекомендация дивидендов 51 руб на акцию - что теперь делать акционерам?

- 30 августа 2022, 22:11

- |

Когда Газпром отменил дивиденды 52 руб, акции упали на 100 рублей — рынок заложил в цену не только отмену текущих дивидендов, но и будущих. Сегодня вечером мы увидели рекомендацию совета директоров выплатить дивиденды 51 руб на акцию, что дает дивдоходность 25%.

📆Дата закрытия реестра под собрание акционеров = 9 сентября 2022

📆Дата закрытия реестра под дивиденды = 11 октября 2022

📆Дата завершения выплаты дивидендов = 24 октября 2022

📆Дата собрания акционеров = 30 сентября 2022

Напомним, что в прошлый раз именно собрание акционеров завернуло дивиденды, поэтому самая опасная дата теперь для акционеров — это 30 сентября.

Акции завтра могут открыться гэпом, скорее всего на 40 рублей (20%) и выше. Если акции Газпрома вырастут например всего на 20 рублей, это будет означать, что рынок снова не верит, что собрание акционеров Газпрома одобрит этот промежуточный дивиденд, и это будет возможностью для покупки. Мы считаем, что на этот раз шансы утверждения нынешних дивидендов существенно возрастают... Уверенности добавляет фраза зампреда Газпрома Садыгова о том, что компания располагает достаточным запасом ликвидности:

Кроме того, обнадеживает фраза о том, что что Газпром намерен далее придерживаться приятой дивидендной политики

Вероятность выплаты повышает также тот факт, что 30 июня дивиденды могли отменить отчасти из-за наличия АДР, дивиденды на которые были бы заморожены в иностранных юрисдикциях. Сейчас АДР будут расконвертированы до выплаты дивидендов, поэтому опасности их заморозки не будет — эти деньги останутся в НКЦ.

Напомним, что 12 июля министр финансов Силуанов в интервью Ведомостям заявляет, что «отказ Газпрома от выплаты дивидендов за 2021 год вовсе не означает, что и в последующие годы такая практика будет продолжена.

( Читать дальше )

📆Дата закрытия реестра под собрание акционеров = 9 сентября 2022

📆Дата закрытия реестра под дивиденды = 11 октября 2022

📆Дата завершения выплаты дивидендов = 24 октября 2022

📆Дата собрания акционеров = 30 сентября 2022

Напомним, что в прошлый раз именно собрание акционеров завернуло дивиденды, поэтому самая опасная дата теперь для акционеров — это 30 сентября.

Акции завтра могут открыться гэпом, скорее всего на 40 рублей (20%) и выше. Если акции Газпрома вырастут например всего на 20 рублей, это будет означать, что рынок снова не верит, что собрание акционеров Газпрома одобрит этот промежуточный дивиденд, и это будет возможностью для покупки. Мы считаем, что на этот раз шансы утверждения нынешних дивидендов существенно возрастают... Уверенности добавляет фраза зампреда Газпрома Садыгова о том, что компания располагает достаточным запасом ликвидности:

Принимая во внимание уверенные финансовые результаты и значительный запас ликвидности на балансе, Совет директоров рекомендовал Общему собранию акционеров проголосовать за выплату дивидендов в размере 51,03 руб

Кроме того, обнадеживает фраза о том, что что Газпром намерен далее придерживаться приятой дивидендной политики

В дальнейшем мы намерены придерживаться действующей дивидендной политики и предлагать совету директоров рекомендации о выплате не менее 50% от скорректированной чистой прибыли

Вероятность выплаты повышает также тот факт, что 30 июня дивиденды могли отменить отчасти из-за наличия АДР, дивиденды на которые были бы заморожены в иностранных юрисдикциях. Сейчас АДР будут расконвертированы до выплаты дивидендов, поэтому опасности их заморозки не будет — эти деньги останутся в НКЦ.

Напомним, что 12 июля министр финансов Силуанов в интервью Ведомостям заявляет, что «отказ Газпрома от выплаты дивидендов за 2021 год вовсе не означает, что и в последующие годы такая практика будет продолжена.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 62 )

dr-mart |Завтра ралли похоже по широкому рынку!

- 30 августа 2022, 20:49

- |

Напомню, что 30 июня, когда Газпром неожиданно решил не платить дивиденды, весь рынок рухнул и отчаялся.

Стало быть завтра Газпром конечно улетит в космос, у меня, к сожалению, его акций нет, но и остальные бумаги должны зарядиться позитивом и пойти наверх.

Стало быть завтра Газпром конечно улетит в космос, у меня, к сожалению, его акций нет, но и остальные бумаги должны зарядиться позитивом и пойти наверх.

Новости рынков |Зампред правления Газпрома: прибыль за 1 полугодие составила 2,5 трлн рублей, Газпром намерен придерживаться дивидендной политики

- 30 августа 2022, 20:36

- |

⚡️ Чистая прибыль Газпрома за 6мес2022 составила 2.5 трлн рублей. Выручка также оказалась рекордной — зампред правления

⚡️ В дальнейшем мы намерены придерживаться действующей Дивидендной политики и предлагать Совету директоров рекомендации о выплате не менее 50% от скорректированной чистой прибыли — зампред правления

Точная цитата Фамила Садыгова:

⚡️ В дальнейшем мы намерены придерживаться действующей Дивидендной политики и предлагать Совету директоров рекомендации о выплате не менее 50% от скорректированной чистой прибыли — зампред правления

Точная цитата Фамила Садыгова:

Несмотря на санкционное давление и неблагоприятную внешнюю среду, в первом полугодии 2022 года группа «Газпром» продемонстрировала рекордные показатели выручки и чистой прибыли по МСФО при снижении чистого долга и уровня долговой нагрузки до минимальных значений. Показатель чистой прибыли составил 2,5 трлн руб. После применения корректировок на неденежные статьи, указанные в действующей дивидендной политике компании, размер дивидендной базы составил 2,4 трлн руб...

В дальнейшем мы намерены придерживаться действующей дивидендной политики и предлагать совету директоров рекомендации о выплате не менее 50% от скорректированной чистой прибыли

dr-mart |ЦБ должен кого-то конкретно посадить после сегодняшнего инсайда в Газпроме

- 30 августа 2022, 20:10

- |

Сегодня на рынке был очевидный инсайд.

Люди знали, что был совет директоров и принято такое решение.

Те кто знали, покупали акции у тех, кто не знал.

На покупках инсайдерами акции выросли на 7,5%, а объемы стали максимальными за 2 месяца.

СОВЕРШЕННО ОЧЕВИДНО ЧТО

Это воровство денег теми, у кого был привилегированный доступ к информации у тех, кто такого доступа к информации не имел.

ЦБ, ваш выход.

----------------------------

в США бы такого не произошло.

Потому что инсайдеры бы точно знали, что их найдут и дадут реальный тюремный срок.

Потому что использование инсайдерской информации — это воровство денег и преступление

Люди знали, что был совет директоров и принято такое решение.

Те кто знали, покупали акции у тех, кто не знал.

На покупках инсайдерами акции выросли на 7,5%, а объемы стали максимальными за 2 месяца.

СОВЕРШЕННО ОЧЕВИДНО ЧТО

Это воровство денег теми, у кого был привилегированный доступ к информации у тех, кто такого доступа к информации не имел.

ЦБ, ваш выход.

----------------------------

в США бы такого не произошло.

Потому что инсайдеры бы точно знали, что их найдут и дадут реальный тюремный срок.

Потому что использование инсайдерской информации — это воровство денег и преступление

dr-mart |радостно смотреть на портфель, когда индекс растет

- 30 августа 2022, 13:22

- |

YNDX — новый хай с 7 апреля

AGRO — по закрытию на хаях за 2 месяца

NMTP — хай с 8 июля, закрыли 1/2 диви-гэпа

ALRS — у хаев за 2 месяца

dr-mart |Бенефициары газовой войны в Европе активно строят новые мощности

- 30 августа 2022, 11:09

- |

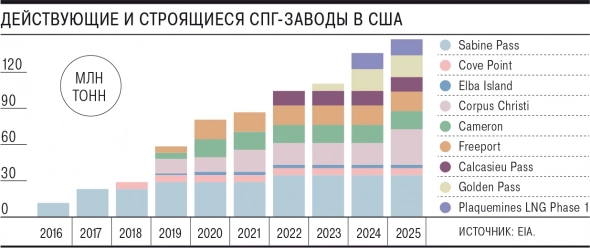

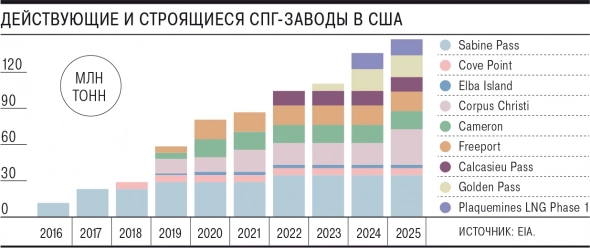

Итак, уже не секрет, что строительство СПГ заводов в США при текущих ценах на газ в Европе окупается менее чем за год.

Амеры планируют и дальше резко наращивать производство. Картинка из Коммерсанта:

Источник: https://www.kommersant.ru/doc/5535405

Сейчас в США строится 3 завода:

Таким образом, это 68 млрд м3 — примерно половина поставок Газпрома в Европу.

Газпром поставил в дальнее зарубежье 185 млрд м3 в 2021 году.

Но и это еще не все: амеры в этом году могут принять инвест.решения по строительству еще 5 заводов с мощностью 80 млн т в год.

Кстати, кто разбирается в американском газе, неужели добыча газа в США так легко масштабируется в сторону увеличения на такие большие объемы?

Как мы видим, долгосрочные американские инвестиции в Украину, которые делались последние десятилетия, окупаются сторицей.

Амеры планируют и дальше резко наращивать производство. Картинка из Коммерсанта:

Источник: https://www.kommersant.ru/doc/5535405

Сейчас в США строится 3 завода:

- 🏭Golden Pass (12 млн тонн)

- 🏭Plaquemines LNG (13,3 млн тонн)

- 🏭расширение Corpus Christi (11,5 млн тонн)

Таким образом, это 68 млрд м3 — примерно половина поставок Газпрома в Европу.

Газпром поставил в дальнее зарубежье 185 млрд м3 в 2021 году.

Но и это еще не все: амеры в этом году могут принять инвест.решения по строительству еще 5 заводов с мощностью 80 млн т в год.

Кстати, кто разбирается в американском газе, неужели добыча газа в США так легко масштабируется в сторону увеличения на такие большие объемы?

Как мы видим, долгосрочные американские инвестиции в Украину, которые делались последние десятилетия, окупаются сторицей.

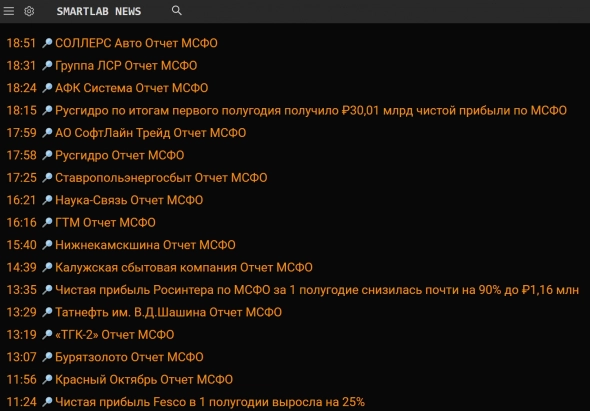

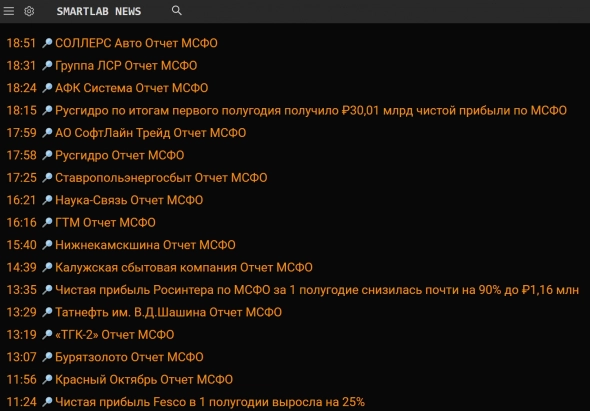

dr-mart |Как узнать какие отчеты компаний сегодня вышли?

- 29 августа 2022, 18:55

- |

Заходим на сайт smartlab.news, открываем фильтр, выбираем «Отчеты МСФО», получаем список отчетов:

Ну и все эти отчеты естественно появляются в телеграмме новостей:

@newssmartlab

Ну и все эти отчеты естественно появляются в телеграмме новостей:

@newssmartlab

Блог компании Mozgovik |Что команда Mozgovik'a опубликовала в Smartlab Premium за прошлую неделю?

- 29 августа 2022, 13:42

- |

Доброго дня. Небольшой дайджест материалов команды Mozgovik Research, опубликованных на прошлой неделе для подписчиков Smart-lab Premium:

Мозговой штурм: какие российские акции могут вырасти в разы на интервале 12 месяцев?

Фундаментальный обзор и оценка акций Татнефти

Очень подробный обзор отчета Тинькофф

Газпром не будет платить дивиденды три года? — так ли это?

Подробнейший обзор отчета OZON и оценка акций

Интер РАО — падение дивидендов в ближайшие 5 лет

Мозговой штурм: какие российские акции могут вырасти в разы на интервале 12 месяцев?

Фундаментальный обзор и оценка акций Татнефти

Очень подробный обзор отчета Тинькофф

Газпром не будет платить дивиденды три года? — так ли это?

Подробнейший обзор отчета OZON и оценка акций

Интер РАО — падение дивидендов в ближайшие 5 лет

PREMIUM |Технический анализ акций на 29.08.2022 - регулярный обзор.

- 29 августа 2022, 09:30

- |

IMOEX вошел в аптренд на прошлой неделе. С точки зрения теханализа и системной трендовой торговли, самое правильное — это не планировать конкретные цели вверху по индексу, а ждать обратного сигнала, когда тренд развернется вниз. В этом случае теряется часть прибыли, т.к. выходить приходится по низким ценам, но зато, в случае, если тренд будет достаточно сильным, удастся забрать большую его часть.

Рублёвый индекс IMOEX все еще на 47% ниже максимумов октября 2021.

Основное движение вверх может произойти по мере ослабления рубля. В этом случае к ралли могут присоединиться Газпром, ГМК, Полюс, сталевары.

Разворот индекса IMOEX означает, что большинство акций перевернулись в аптренд.

Какие акции выглядят сейчас наиболее интересно?

( Читать дальше )

Рублёвый индекс IMOEX все еще на 47% ниже максимумов октября 2021.

Основное движение вверх может произойти по мере ослабления рубля. В этом случае к ралли могут присоединиться Газпром, ГМК, Полюс, сталевары.

Разворот индекса IMOEX означает, что большинство акций перевернулись в аптренд.

Какие акции выглядят сейчас наиболее интересно?

( Читать дальше )

dr-mart |Фундаментальный анализ не работает, а чтение отчетов - пустая трата времени!

- 26 августа 2022, 12:14

- |

Когда пишу что-то про изучение финансовых отчетов, часто сталкиваюсь с мнением, что фундаментальный анализ не работает, чтение отчетов компаний — пустая трата времени. К этому недавно еще добавилось мнение, что у нас нет преимущества в анализе компаний перед инсайдерами, в условиях, когда, например, какой-нибудь Сбербанк отчетность не публикует, а инсайдеры внутри банка знают, что на самом деле происходит и имеют преимущество.

Я не согласен. Изучение отчетов компаний — это конечно большой труд, очень время-затратный. Но кроме того, он еще и интересный. Это как детективное расследование — цель которого — найти спрятанное сокровище. Изучение отчетов компаний не поможет найти лучшую точку входа в акции, лучший момент, не избавит от системного рыночного риска (вроде 24.02), и в этом смысле, изучение бизнеса компаний действительно имеет свои ограничения. Фундаментал и отчеты никак не помогут вам в ваших спекуляциях...

Но если денег у вас много, и горизонт принятия решений — годы, вам не остается ничего другого, кроме как изучать бизнес компании.

( Читать дальше )

Я не согласен. Изучение отчетов компаний — это конечно большой труд, очень время-затратный. Но кроме того, он еще и интересный. Это как детективное расследование — цель которого — найти спрятанное сокровище. Изучение отчетов компаний не поможет найти лучшую точку входа в акции, лучший момент, не избавит от системного рыночного риска (вроде 24.02), и в этом смысле, изучение бизнеса компаний действительно имеет свои ограничения. Фундаментал и отчеты никак не помогут вам в ваших спекуляциях...

Но если денег у вас много, и горизонт принятия решений — годы, вам не остается ничего другого, кроме как изучать бизнес компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс