SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. dirgen |ММВБ - разворот состоялся или...

- 08 августа 2023, 08:56

- |

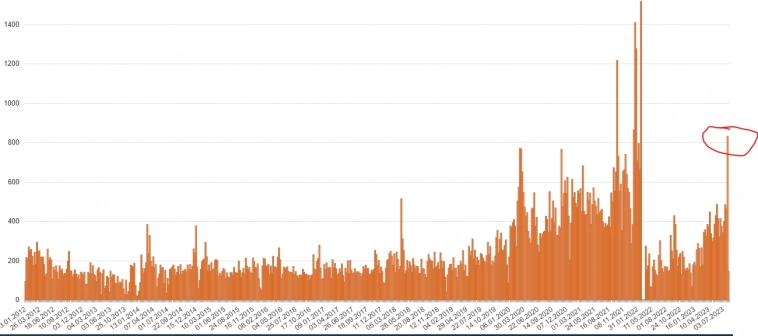

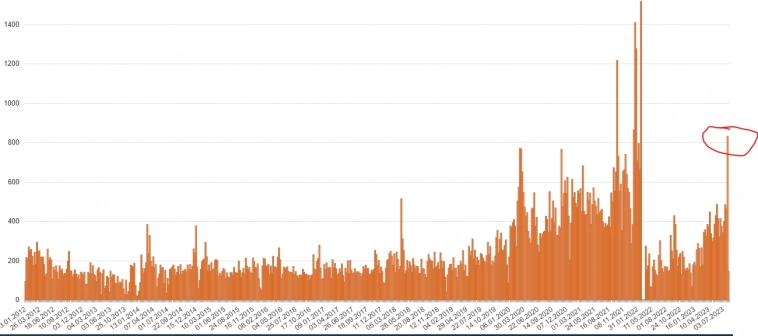

1. на прошлой неделе оборот на фондовой секции составил 830 млрд — это РЕКОРД с начала войны

уже в конце четверга было понятно, что наметился разворот, ну или торможение

о чем писал тут на прошлой неделе — smart-lab.ru/blog/928274.php

хотя по Сберу уже 1го августа было понятно, что аптренд остановился — smart-lab.ru/blog/927320.php

2. правда это не означает, что надо шортить всё подряд

— вероятнее всего коррекция будет видна в индексе Мосбиржи, а не РТС

— Индекс ММВБ дошел до пред-ковидного локхая января 2020го и видимо приготовился отдохнуть. опять же, август — бархатный сезон:)

( Читать дальше )

уже в конце четверга было понятно, что наметился разворот, ну или торможение

о чем писал тут на прошлой неделе — smart-lab.ru/blog/928274.php

хотя по Сберу уже 1го августа было понятно, что аптренд остановился — smart-lab.ru/blog/927320.php

2. правда это не означает, что надо шортить всё подряд

— вероятнее всего коррекция будет видна в индексе Мосбиржи, а не РТС

— Индекс ММВБ дошел до пред-ковидного локхая января 2020го и видимо приготовился отдохнуть. опять же, август — бархатный сезон:)

( Читать дальше )

- комментировать

- 486

- Комментарии ( 0 )

Блог им. dirgen |ВТБ: Капитализация

- 07 августа 2023, 10:37

- |

Капитализация ВТБ достигла уровня МАКСИМУМА 2021 года и находится сейчас в районе 700 млрд.

Если параметры капитала не будут ухудшатся, а динамика по прибыли сохранится, то с учетом её прироста в 2023ем,

как объявляет менеджмент, до 400млрд при 320млрд за 2021,

капитализация может повысится до 780-850 млрд

т.е. потолок акции в этом году 290-315 руб/лот

после этого вероятен откат, если не будет позитивных новостей

TRANSLATE with x/> /> English

( Читать дальше )

Если параметры капитала не будут ухудшатся, а динамика по прибыли сохранится, то с учетом её прироста в 2023ем,

как объявляет менеджмент, до 400млрд при 320млрд за 2021,

капитализация может повысится до 780-850 млрд

т.е. потолок акции в этом году 290-315 руб/лот

после этого вероятен откат, если не будет позитивных новостей

TRANSLATE with x/> /> English

( Читать дальше )

Блог им. dirgen |Сбер - кажись отлетался

- 01 августа 2023, 14:45

- |

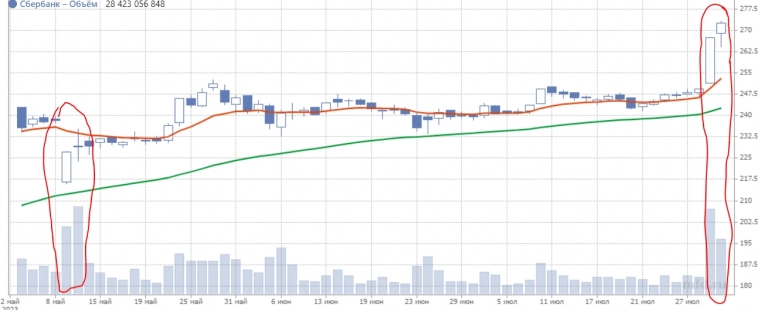

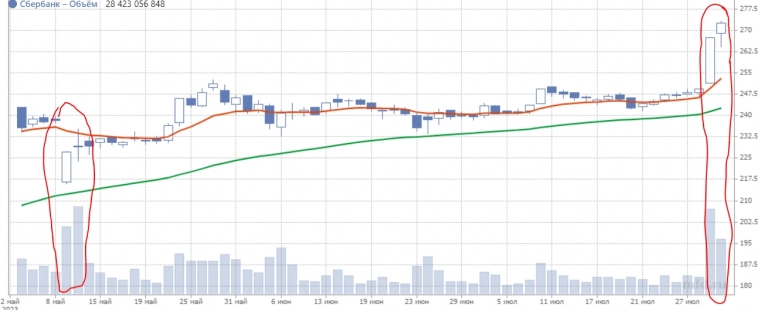

Техническая картина указывает на то, что народ, игравший в дивы Сбера, зфискисровал прибыль за последние два дня.

Я это связываю с тем, что все же большая часть держателей фрифлоута сбера — нерезы, у которых сейчас своя история с выводом дивидендов.

Если мои предположения верны, то рынок продолжит и далее оценвить Сбер с небольшой премией к его собственному капиталу, при условии, что Сбер будет сохранять достаточность капитала на текущем уровне.

Вообщем сильного избиения медведей, как было в 2015, я тут не ожидаю

Так, немного шкуру попалят, а после отпустят… к пчелам:)

Я это связываю с тем, что все же большая часть держателей фрифлоута сбера — нерезы, у которых сейчас своя история с выводом дивидендов.

Если мои предположения верны, то рынок продолжит и далее оценвить Сбер с небольшой премией к его собственному капиталу, при условии, что Сбер будет сохранять достаточность капитала на текущем уровне.

Вообщем сильного избиения медведей, как было в 2015, я тут не ожидаю

Так, немного шкуру попалят, а после отпустят… к пчелам:)

Блог им. dirgen |ВТБ озадачился капиталом. Часть 2

- 01 августа 2023, 13:04

- |

Часть 1 тут smart-lab.ru/my/dirgen/

Решили Утвердить План мероприятий по поддержанию достаточности регуляторного капитала Банка ВТБ (ПАО) на индивидуальном и консолидированном уровне согласно Приложению 6 к настоящему Протоколу, согласно e-disclosure.ru/portal/event.aspx?EventId=2rIC6XZrAUGySn-AO1yqPMw-B-B

И с учётом www.vtb.ru/media-files/vtb.ru/sitepages/ir/disclosure/documents/izmenenie_5_v_ustav_banka_vtb_25-07-2023.pdf имеется

УК состоящий из

Судя по этим данным, ВТБ может еще добавить до 240 млрд в УК за счет обычки и тем самым сровнять доли обычки и префов в УК

Зачем держат эту морковку перед Минфином, мне не понятно, так как бизнес-логикой такой УК объяснить невозможно.

Хотя может быть и такой план, что префы АСВ выкупят, и тогда префы Минфина составять не более 25% от УК, что и соответствует ГК, ведь при этом надо будет увеличить УК лишь на 70 млрд к текущему. А поскольку прибыль за 2023 ожидается 400 млрд, то этот вопрос при его правильном согласовании с ЦБ и Минфином, можнол было бы решить уже в 1ом полугодии 2024го…

( Читать дальше )

Решили Утвердить План мероприятий по поддержанию достаточности регуляторного капитала Банка ВТБ (ПАО) на индивидуальном и консолидированном уровне согласно Приложению 6 к настоящему Протоколу, согласно e-disclosure.ru/portal/event.aspx?EventId=2rIC6XZrAUGySn-AO1yqPMw-B-B

И с учётом www.vtb.ru/media-files/vtb.ru/sitepages/ir/disclosure/documents/izmenenie_5_v_ustav_banka_vtb_25-07-2023.pdf имеется

УК состоящий из

Судя по этим данным, ВТБ может еще добавить до 240 млрд в УК за счет обычки и тем самым сровнять доли обычки и префов в УК

Зачем держат эту морковку перед Минфином, мне не понятно, так как бизнес-логикой такой УК объяснить невозможно.

Хотя может быть и такой план, что префы АСВ выкупят, и тогда префы Минфина составять не более 25% от УК, что и соответствует ГК, ведь при этом надо будет увеличить УК лишь на 70 млрд к текущему. А поскольку прибыль за 2023 ожидается 400 млрд, то этот вопрос при его правильном согласовании с ЦБ и Минфином, можнол было бы решить уже в 1ом полугодии 2024го…

( Читать дальше )

Блог им. dirgen |ВТБ озадачился капиталом. Впервые

- 28 июля 2023, 13:50

- |

e-disclosure.ru/portal/event.aspx?EventId=XL4X8RfMtUy0UjP8fKusOQ-B-B

8. Об утверждении Плана мероприятий по поддержанию достаточности регуляторного капитала Банка ВТБ (ПАО) на индивидуальном и консолидированном уровне.

Очень коррелирует с тем, что вчера обсуждалось по поводу переразмещения еврооблиг из валюты в рубли

smart-lab.ru/blog/925850.php

TRANSLATE with x/> /> English

( Читать дальше )

8. Об утверждении Плана мероприятий по поддержанию достаточности регуляторного капитала Банка ВТБ (ПАО) на индивидуальном и консолидированном уровне.

Очень коррелирует с тем, что вчера обсуждалось по поводу переразмещения еврооблиг из валюты в рубли

smart-lab.ru/blog/925850.php

TRANSLATE with x/> /> English

( Читать дальше )

Блог им. dirgen |ВТБ: частное мнение

- 27 июля 2023, 17:43

- |

Все техничиские индикаторы, которыми я пользуюсь, говорять о хорошем сетапе для лонга бумаги на всех ТМ от дня и выше

Полагаю, что на фундаментальный анализ сейчас можно не особенно ориентироваться.

Это не значит, что в балансе у втб исчезли проблемы. Не исчезли.

Тем не менее на фундаментальную оценку можно забить, пока ценник на текущих уровнях.

Не хочу сказать, что надо сломя голову покупать фишку, но в данным момент очевиден бычий сентиментTRANSLATE with x/> /> English

( Читать дальше )

Полагаю, что на фундаментальный анализ сейчас можно не особенно ориентироваться.

Это не значит, что в балансе у втб исчезли проблемы. Не исчезли.

Тем не менее на фундаментальную оценку можно забить, пока ценник на текущих уровнях.

Не хочу сказать, что надо сломя голову покупать фишку, но в данным момент очевиден бычий сентиментTRANSLATE with x/> /> English

( Читать дальше )

Блог им. dirgen |ВТБ: 1П2023 ФинРезы

- 27 июля 2023, 17:16

- |

1. ПРОГНОЗЫ

ВТБ официально обновил прогноз

( Читать дальше )

ВТБ официально обновил прогноз

- по прибыли на 2023 год с «лучше уровня 2021 года (327 млрд рублей)» до «около 400 млрд рублей».

- рентабельности капитала повышен с 16,5% до более 20%.

- также улучшил ожидания по кредитованию юрлиц на этот год с 12% до «более 12%».

- по темпам роста розничного портфеля кредитов вырос с 12% до 15%.

- о стоимости риска и чистой процентной марже остались на уровне около 1% и свыше 3% соответственно.

- по росту чистых комиссионных доходов повышен с более 10% до более 12%.

- соотношения расходов к доходам — менее 40% (старый таргет -порядка 40%).

- Достаточность базового капитала на конец года, как и прежде, ожидается на уровне примерно 6%.

2.ФИНРЕЗЫ во втором квартале 2023 года

- Заработал чистую прибыль по МСФО в размере 142,6 млрд рублей, в целом за полугодие — рекордные 289,8 млрд

- Заработал чистую прибыль по МСФО в размере 142,6 млрд рублей, в целом за полугодие — рекордные 289,8 млрд Чистые процентные доходы 194,6 млрд рублей, показав прирост по сравнению с предыдущим кварталом на 12% и став самым значимым компонентом прибыли банка.

( Читать дальше )

Блог им. dirgen |ВТБ: Неквалам приготовиться -Еврооблиги

- 27 июля 2023, 16:55

- |

Ну вот и road-map от банка подоспела...

(те, кому лень читать, могут пробежать бегло по тексту выделенному жирным, цветом и подчеркиванием)

( Читать дальше )

(те, кому лень читать, могут пробежать бегло по тексту выделенному жирным, цветом и подчеркиванием)

РОССИЯ-ВТБ-ЕВРОБОНДЫ-ЗАМЕЩЕНИЕ-2 27.07.2023 15:11:43

ВТБ хочет заместить евробонды в долларах и франках бумагами в рублях вместо оригинальных валют, обсудит с ЦБ (расширенная версия)

1. СНАЧАЛА СУТЬ (спойлер: суть в самом низу)

Москва. 27 июля. ИНТЕРФАКС — ВТБ, у которого в обращении находятся несколько выпусков еврооблигаций в долларах и швейцарских франках, рассматривает возможность замещения бумаг для «дружественных» владельцев по отличной от базовой схеме — инструментами в рублях, а не в оригинальных валютах, и обсуждает этот вариант с ЦБ РФ.

- Крупнейший находящийся в обращении выпуск евробондов ВТБ — «вечный» суборд на $2,25 млрд, размещенный в 2012 г.

- Также у банка есть субординированные еврооблигации на сумму 350 млн франков с погашением в 2024 г и евробонды в долларах с погашением в 2035 г (изначальный объем — $1 млрд, но он сильно сократился в результате реализации пут-опциона и проведения выкупа).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс