Блог им. boomin |Рейтинг НЗРМ повышен до BB со стабильным прогнозом

- 12 апреля 2024, 12:05

- |

Агентство «Эксперт РА» повысило рейтинг кредитоспособности ООО «НЗРМ» до ВВ со стабильным прогнозом.

Информация о повышении рейтинга была опубликована агентством сегодня, 12 апреля. Специалисты «Эксперт РА» обозначили, что повышение рейтинга обусловлено преимущественно улучшением оценок маржинальности по EBITDA, а также долговой нагрузки и процентной нагрузки за 2023 год и отсутствием ожиданий по их существенному ухудшению в будущем.

«Впервые рейтинговая оценка была присвоена НЗРМ в 2022 году на уровне ВВ-. В 2024 году мы вышли на повышение рейтинга благодаря тому, что с первого дня сотрудничества с „Эксперт РА“ внимательно относились к рекомендациям специалистов агентства. Мы рады тому, что проделанная работа была отмечена повышением рейтинга. И, безусловно, точки роста, обозначенные экспертами в этом году, также учтем в деятельности», — прокомментировал директор ООО «НЗРМ» Дмитрий Ионычев.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

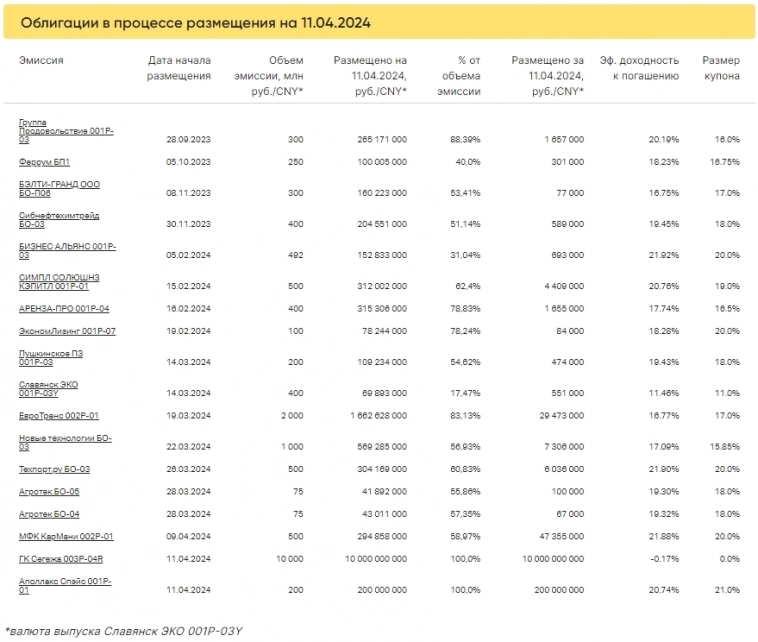

Блог им. boomin |Итоги торгов за 11.04.2024

- 12 апреля 2024, 10:28

- |

Коротко о торгах на первичном рынке

11 апреля стартовало размещение двух выпусков.

Выпуск ГК Сегежа 003P-04R объемом 10 млрд рублей был полностью размещен в первый день торгов за 783 сделки (средняя заявка 12, 77 млн рублей).

Выпуск Аполлакс Спэйс 001P-01 объемом 200 млн рублей был также полностью размещен в первый день торгов за 990 сделок (средняя заявка 202, 02 тыс. рублей).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 401 выпуску составил 868,6 млн рублей, средневзвешенная доходность — 16,2%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |«Ситимобил»: весь спектр транспортных услуг в одном приложении

- 12 апреля 2024, 06:35

- |

В рамках развития бренда «Ситимобил» ООО «Транс-Миссия» разработало новое позиционирование известного сервиса. Заявленная миссия — сделать перемещение по городу максимально комфортным для всех.

Речь идет не просто об изменении подачи бренда, или запуске нового проекта, а о новом этапе в развитии — масштабном расширении спектра услуг с использованием всех имеющихся у компании экспертиз — помимо услуг такси, доставки, грузоперевозок, аренды самокатов и автоэвакуации планируется также развитие сети СТО, моек и долгосрочной аренды автомобилей. Изменения позволят эмитенту выйти на новый уровень и охватить все потребности аудитории, которые так или иначе связаны с транспортом.

Генеральный директор ООО «Транс-Миссия» Максим Федоров:

«Мы не навязываем не связанных с транспортом услуг, но всегда рядом, когда они нужны — какие угодно и когда угодно. У нас есть собственная инфраструктура для предоставления полного спектра транспортных услуг и живая поддержка на всех этапах взаимодействия с клиентами и партнерами — свои авто и таксопарки, флот эвакуаторов, станции техобслуживания».

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 11.04.2024

- 11 апреля 2024, 12:38

- |

- «Сегежа групп» сегодня начинает размещение среди квалифицированных инвесторов трехлетних облигаций серии 003P-04R объемом 10 млрд рублей. Регистрационный номер — 4B02-04-87154-H-003P. Бумаги включены в Третий уровень котировального списка. Ставка купона установлена в размере RUONIA плюс спред 430 б.п. Купоны ежеквартальные. Сбор заявок на выпуск прошел 8 апреля. Агент по размещению — Совкомбанк. Кредитный рейтинг эмитента — ruВВВ с развивающимся прогнозом от «Эксперта РА».

- «Аполлакс Спэйс» сегодня начинает размещение облигаций серии 001Р-01 со сроком обращения 3,5 года объемом 200 млн рублей. Регистрационный номер — 4B02-01-00144-L-001P. Бумаги включены в Третий уровень котировального списка и Сектор роста. Ставка 1-12-го купонов установлена на уровне 21% годовых, 13-24-го купонов — 19% годовых, 25-42-го купонов — 17% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

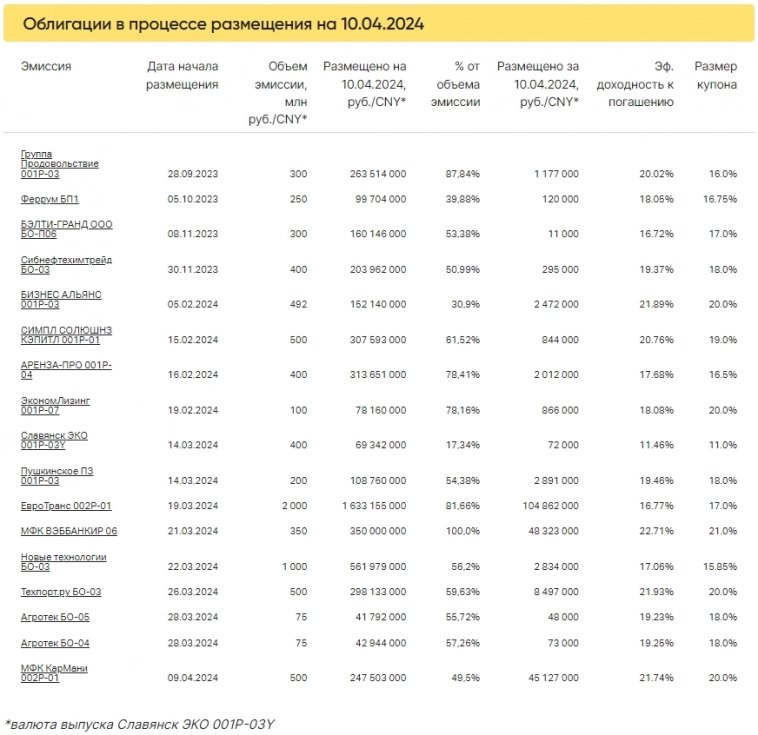

Блог им. boomin |Итоги торгов за 10.04.2024

- 11 апреля 2024, 07:29

- |

Коротко о торгах на первичном рынке

10 апреля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 415 выпускам составил 975,2 млн рублей, средневзвешенная доходность — 16,01%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

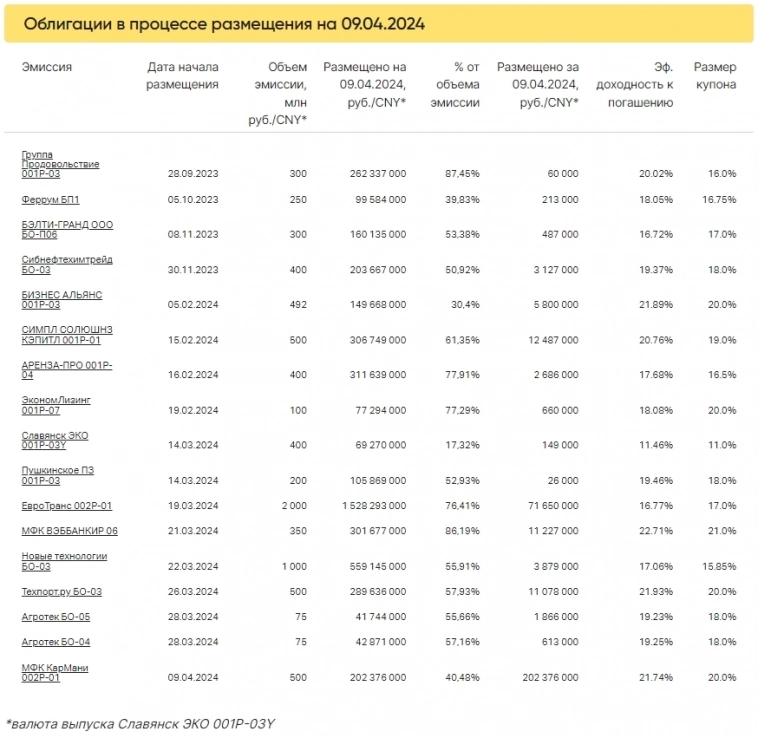

Блог им. boomin |Итоги торгов за 09.04.2024

- 10 апреля 2024, 18:39

- |

Коротко о торгах на первичном рынке

9 апреля стартовало размещение выпуска трехлетних облигаций МФК КарМани 002Р-01 объемом 500 млн рублей. В первый день торгов было размещено 202 млн 376 тыс. рублей (40,48% от объема эмиссии) за 775 сделок, средняя заявка 645, 16 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 410 выпускам составил 1024,9 млн рублей, средневзвешенная доходность — 16,04%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |СФО «ФинКод» проведет прямой эфир для инвесторов

- 10 апреля 2024, 13:22

- |

Темой онлайн-мероприятия, которое пройдет в пятницу, 12 апреля, на YouTube-канале Boomin, станет размещение второго выпуска внебиржевых облигаций СФО «ФинКод» на финансовой платформе ВТБ Регистратор.

Прямой эфир с генеральным директором АО «Снапкор Евразия» — учредителя СФО «ФинКод» — Екатериной Сканченко и генеральным директором ООО «УК «Гамма Групп» — управляющей компании СФО «ФинКод» — Салаватом Алпаровым состоится 12 апреля в 12:00 по московскому времени на YouTube-канале Boomin. В мероприятии также примет участие заместитель генерального директора по основной деятельности АО ВТБ Регистратор Максим Гецьман. Модератором выступит главный редактор портала Boomin Екатерина Днепрова.

Онлайн-встреча посвящена размещению классических облигаций СФО «ФинКод» на маркетплейсе «Кворум.Маркет» от ВТБ Регистратора. С двухлетним выпуском серии 02 объемом 50 млн рублей компания вышла на фондовый рынок 20 февраля 2024 г. Ставка ежемесячного купона установлена на уровне 21% годовых на весь период обращения. По выпуску предусмотрены две оферты — 30 сентября 2024-го и 31 марта 2025 гг. Регистрационный номер — 4-02-00703-R, ISIN — RU000A107TX1.

( Читать дальше )

Блог им. boomin |По итогам 2023 года прибыль «Ламбумиз» показала существенный рост

- 10 апреля 2024, 13:06

- |

Эмитент — один из крупнейших российских производителей картонной упаковки для молока и молочной продукции — отчитался о результатах работы в 2023 году. АО «Ламбумиз» за прошедшие 12 месяцев удалось достичь существенного роста финансовых показателей и сохранить минимальный уровень долговой нагрузки.

В 2023 году эмитент расширил ассортимент выпускаемой продукции, добавив в него несколько ключевых новинок. А именно, наладил производство всех разновидностей Gable Top, пополнив товарную матрицу пакетами объемом 1,5 и 0,75 литра. Сегодня доля компании на рынке молочной продукции Gable Top выросла почти до 40%. Также «Ламбумиз» запустил производство новой упаковки Tetra Top или Ролл-топ с пластиковой крышкой.

В 2022 году в связи с тем, что компании, использующие иностранное сырье, были вынуждены приостановить или резко сократить производство, эмитенту удалось увеличить выручку более чем в 2 раза относительно 2021 года. По итогам 2023 года компания сохранила выручку на уровне 2022 года.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 10.04.2024

- 10 апреля 2024, 12:57

- |

- «Аполлакс Спэйс» 11 апреля начнет размещение облигаций серии 001Р-01 со сроком обращения 3,5 года объемом 200 млн рублей. Ставка 1-12-го купонов установлена на уровне 21% годовых, 13-24-го купонов — 19% годовых, 25-42-го купонов — 17% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- «Селектел» 12 апреля начнет размещение двухлетних облигаций серии 001P-04R объемом 4 млрд рублей. Ставка купона установлена на уровне 15% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 9 апреля. Выпуск доступен для приобретения неквалифицированным инвесторам после прохождения теста. Организатор — Газпромбанк. Кредитный рейтинг эмитента — ruAA- со стабильным прогнозом от «Эксперта РА».

- МФК «КарМани» увеличила объем размещения трехлетних облигаций серии 002P-01 с 300 млн до 500 млн рублей.

( Читать дальше )

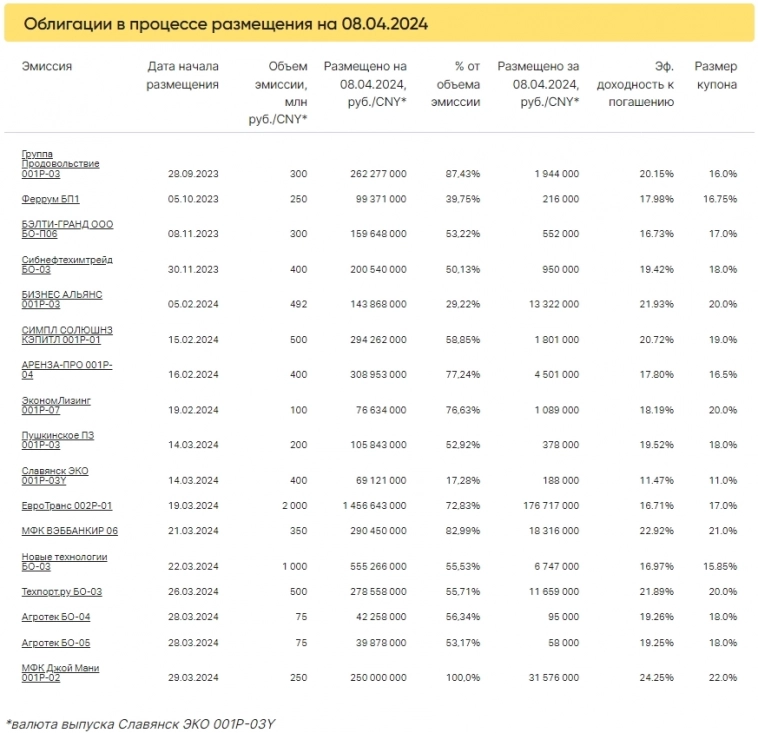

Блог им. boomin |Итоги торгов за 08.04.2024

- 09 апреля 2024, 13:48

- |

Коротко о торгах на первичном рынке

8 апреля новых размещений не было.

Завершилось размещение выпуска МФК Джой Мани 001P-02 объемом 250 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 413 выпускам составил 1379,0 млн рублей, средневзвешенная доходность — 16,03%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс