Блог им. boomin |ООО «Транс-Миссия»: финансовые результаты 1 квартала 2024 года

- 30 мая 2024, 14:11

- |

ООО «Транс-Миссия» является владельцем двух сервисов такси: «Таксовичкоф» и «Ситимобил».

В течение 2023 года компания работала над повышением операционной эффективности и развитием существующих рынков. К сентябрю 2023 года эмитент завершил объединение команд «Ситимобил» и «Таксовичкоф», сохранив оба бренда, и перешел на единое ПО «Автотаксоконтроль 2.0», что позволило снизить ежемесячную стоимость обслуживания и поддержки сервиса на 30 млн руб. и оптимизировать операционные процессы. «Ситимобил» начал активное открытие в городах присутствия сервиса «Таксовичкоф».

В планах развития бренда на 2024 год — формирование полноценной экосистемы, которая будет включать в себя все аспекты и области перемещения на колесном транспорте.

Рассмотрим подробно операционные и финансовые показатели эмитента за 1 квартал 2024 года.

Как уже отмечалось нами ранее, после принятия нового закона о такси, который вступил в силу 1 сентября 2023 г., и перед запуском новой версии цифровой площадки «Таксоконтроль 2.0», компания провела оптимизацию партнерской базы, убрав из нее неактивные таксопарки.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Главное на рынке облигаций на 30.05.2024

- 30 мая 2024, 14:06

- |

- «Соби-Лизинг» сегодня начинает размещение четырехлетних облигаций серии 001Р-05 объемом 300 млн рублей. Регистрационный номер — 4B02-05-00632-R-001P. Бумаги включены в Третий уровень котировального списка. Ставка купона установлена на уровне 19,25% годовых на весь период обращения. Длительность 1-го купона составит 90 дней, 2-46-й купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИГ «ИВА Партнерс». Кредитный рейтинг эмитента — ВВ(RU) со стабильным прогнозом от АКРА.

- НРА понизило кредитный рейтинг «Роял Капитал» до уровня B+|ru| со стабильным прогнозом. Ранее у эмитента действовал рейтинг на уровне BB|ru| со стабильным прогнозом.

- Компания«КИВИ Финанс» допустила техдефолт по оферте на приобретение облигаций серии 001Р-02. Размер неисполненных обязательств по предъявленным к выкупу облигациям составил 4,06 млрд рублей, а также 60,5 млн рублей — по выплате накопленного купонного дохода на дату приобретения. Эмитент смог приобрести 22,9 тыс. бумаг на 23,2 млн рублей. Причина частичного исполнения обязательств — отсутствие достаточного количества денежных средств на счетах компании.

( Читать дальше )

Блог им. boomin |Итоги торгов за 29.05.2024

- 30 мая 2024, 14:06

- |

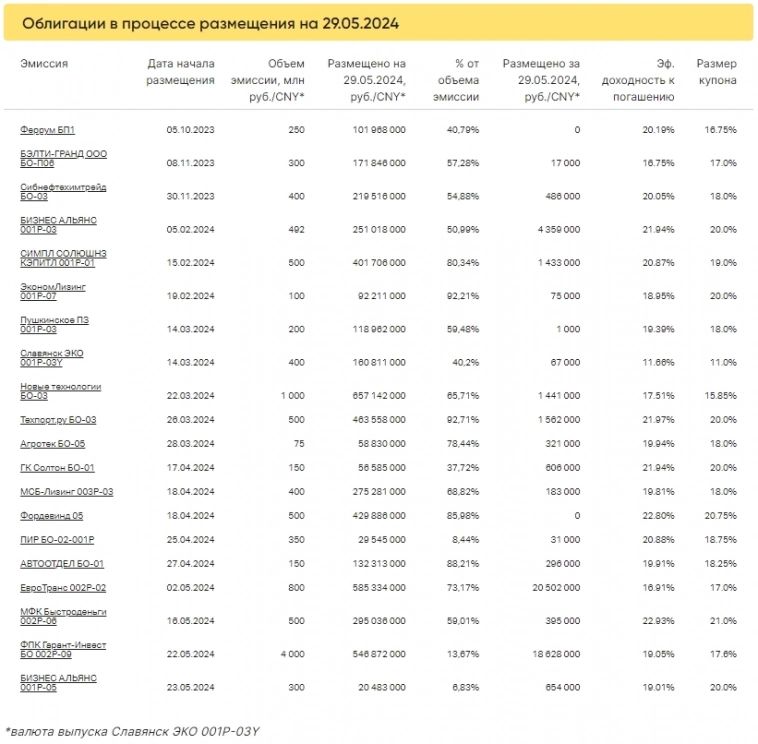

Коротко о торгах на первичном рынке

29 мая новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 420 выпускам составил 844,9 млн рублей, средневзвешенная доходность — 16,8%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Результаты работы МФК «Лайм-Займ» в 2023 г.: анализ ключевых показателей

- 30 мая 2024, 13:49

- |

Микрофинансовая компания «Лайм-Займ» представлена на долговом рынке с 2021 г. На текущий момент размещено четыре облигационных выпуска эмитента. Динамика основных финансовых показателей по РСБУ компании за 2023 г. и за I квартал 2024 г. — в авторском аналитическом обзоре Захара Кислых и Максима Шашукова, авторов проекта «Долгосрок».

| Показатели | 2022 | 2023 | % изм. г-г | 1Q2023 | 1Q2024 | % изм. г-г | LTM | |

|---|---|---|---|---|---|---|---|---|

| Процентные доходы | 4 619 | 8 460 | 83% | 1 674 | 2 256 | 35% | 9 041 | |

| Резервы под обесценение | (2 440) | (5 032) | 106% | (879) | (1 589) | 81% | (5 742) | |

| ЧПД после РО | 2 059 | 3 116 | 51% | 745 | 550 | (26%) | 2 921 | |

| NIM, % | 92% | 121% | 28,9 п.п. | 91% | 113% | 21,8 п.п. | 113% | |

| Чистая прибыль (убыток) | 400 | 1 080 | 170% | 175 | 29 | (83%) | 934 | |

| Рабочий портфель | 2 094 | 4 467 | 113% | 2 708 | 4 289 | 58% | 4 289 | |

| Уменьшение / (Увеличение) резе |

( Читать дальше )

Блог им. boomin |«Юнисервис Капитал» — маркет-мейкер по двум облигационным выпускам «СЕЛЛ-Сервис»

- 30 мая 2024, 13:39

- |

С 27 мая инвестиционная компания «Юнисервис Капитал» начала поддерживать объемы торгов в двух облигационных выпусках ООО «СЕЛЛ-Сервис»: СЕЛЛ-Сервис-БО-П01 и СЕЛЛ-Сервис-БО-П02. Информация об этом появилась на сайте Московской биржи.

Суммарный объем выпусков «СЕЛЛ-Сервис», по которым заключен договор на оказание услуги маркет-мейкера — 215 млн рублей. Эмитент — один из лидеров среди прямых импортеров пищевого сырья и ингредиентов на региональном рынке Сибири и Дальнего Востока. Теперь держатели облигаций компании смогут совершать сделки в более комфортном режиме и по параметрам, которые больше соответствуют их ожиданиям и запросам.

Ранее мы писали о том, что инвестиционная компания «Юнисервис Капитал» стала маркет-мейкером по паям открытого инвестиционного фонда «Алёнка-Капитал», благодаря чему сделки с паями одного из ведущих инвестиционных фондов доступны на Мосбирже.

Блог им. boomin |Программа лояльности «Грузовичкоф» дает плоды

- 30 мая 2024, 13:38

- |

В коллаборации с российскими авиакомпаниями сервис «Грузовичкоф» запустил программу лояльности для клиентов, летающих «Аэрофлотом», «Уральскими авиалиниями», Utair и S7 Airlines. О первых результатах мы побеседовали с коммерческим директором сервиса Екатериной Мухиной.

Благодаря запуску программы лояльности была увеличена выручка в сегменте В2С от участников «Аэрофлот Бонус», а также компании удалось увеличить количество юридических лиц, которые участвуют в совместной программе с S7 Airlines, ориентированной как раз на клиентов В2В-сегмента.

Этим летом совместно с авиакомпанией S7 Airlines также готовится к запуску акция «Двойные мили»: в рамках действующей программы лояльности участникам будут начисляться бонусные мили в двойном размере.

Авиаперевозчики и «Грузовичкоф» объединились, чтобы клиенты получали больше выгоды от перевозки грузов и поездок по всей стране. Развитие программы лояльности началось в мае прошлого года — именно тогда стартовала совместная акция «Грузовичкоф» с S7 Airlines. Спустя месяц к коллаборации присоединился «Аэрофлот», а «Уральские авиалинии» и Utair — в феврале 2024 года.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 29.05.2024

- 29 мая 2024, 13:20

- |

- «А101» 31 мая начнет размещение трехлетних облигаций серии БО-001Р-01 объемом 500 млн рублей. Ставка купона установлена на уровне 17% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 28 мая. Организаторы размещения — Россельхозбанк и Газпромбанк. Кредитный рейтинг эмитента — ruA со стабильным прогнозом от «Эксперта РА».

- НПП «Моторные технологии» 31 мая начнет размещение пятилетних облигаций серии 001P-05 объемом 70 млн рублей. Ставка купона установлена на уровне 20% годовых на весь период обращения. Купоны ежеквартальные. Предусмотрена возможность call-опционов в даты окончания 8-го, 12-го и 16-го купонов. Организатор — ИК «Риком-Траст». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- «Эксперт РА» понизил рейтинг ESG «ПИК СЗ» до уровня ESG-III© и отозвал его в связи с истечением срока действия рейтинга и отказом компании от его актуализации.

( Читать дальше )

Блог им. boomin |Итоги торгов за 28.05.2024

- 29 мая 2024, 13:06

- |

Коротко о торгах на первичном рынке

28 мая новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 423 выпускам составил 1016,9 млн рублей, средневзвешенная доходность — 17,0%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Результаты работы «Пионер-Лизинга» в 2023-2024 гг.: как компания ведет бизнес в текущих реалиях

- 29 мая 2024, 13:00

- |

Лизинговый портфель компании «Пионер-Лизинг» по итогам 2023 г. года вырос на 15% до 1,97 млрд рублей и превысил 2 млрд рублей в начале 2024 г. По размеру портфеля по итогам прошлого года в рэнкинге «Эксперта РА» организация заняла 87 место. Размер нового бизнеса вырос на 83%, до 781 млн рублей. К 1 мая 2024 г. портфель компании достиг 2,37 млрд рублей. Прирост за четыре месяца 2024 г. составил 20%.

Подтверждение кредитного рейтингаК процедуре рейтингования в 2023 г. ООО «Пионер-Лизинг» подошел не в самой лучшей форме: сказались последствия кризиса 2022 г. Тем не менее, по итогам рейтингования компании удалось сохранить кредитный рейтинг от АКРА на уровне В+(RU), однако был ухудшен прогноз. Рейтинг выпусков облигаций эмитента серий БО-П04 (ISIN: RU000A102LF6) и 01 (ISIN: RU000A104V00) был также подтвержден на уровне В+(RU).

«С момента последнего присвоения рейтинга компания провела серьезную работу, что должно положительно отразиться на результатах предстоящего в августе 2024 г. рейтингования», — отметили в компании «Пионер-Лизинг».

( Читать дальше )

Блог им. boomin |Продажи «СМАК» в первых месяцах 2024 года демонстрируют рост

- 29 мая 2024, 12:47

- |

Несмотря на традиционное снижение трат потребителей в первом квартале, эмитент предварительно фиксирует рост продаж по сравнению с аналогичным периодом 2023 года.

Представители ООО ПК «СМАК» отмечают, что спрос в начале нового года прогнозируемо ниже уровня конца предыдущего, ноября — декабря. Подобная тенденция характерна для многих направлений ритейла, в целом, и для реализации икры и рыбных консервов, в частности. Она обусловлена тем, что в 4 квартале потребители готовятся к предстоящим новогодним праздникам. Например, у компании «СМАК» увеличивается объем реализации лососевой икры, которая является традиционным праздничным угощением. В 1 квартале же траты покупателей, как правило, сокращаются.

При этом, сравнивая уровень продаж в начале 2024 года с аналогичным периодом прошлого года, ПК «СМАК» предварительно фиксирует рост.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс