Блог им. boomin |«НФК-СИ» разместила второй облигационный выпуск

- 01 октября 2024, 13:31

- |

Эмитент пока не планирует выходить с новым облигационном займом. Разместив два выпуска облигаций на инвестиционной платформе ВТБ Регистратор, компания сосредоточится на эффективном использовании привлеченных средств.

В сентябре АО «НФК-Структурные инвестиции» («НФК-СИ») завершило размещение на финансовой платформе АО ВТБ Регистратор десятилетних облигаций серии 001П-02 объемом 200 млн рублей. Это второй выпуск, который эмитент реализовал на инвестплощадке. Ранее компания разместила дебютный выпуск на 200 млн рублей.

«Компания «НФК-СИ» входит в холдинг «Пионер-Лизинг» и играет важное значение в привлечении средств для лизинговой деятельности. Ценные бумаги были размещены до окончания отведенного срока, что говорит об интересе инвесторов к проектам эмитента. Сейчас облигации доступны в рамках вторичного обращения», — отметил в разговоре с Boomin директор по развитию и стратегическому планированию «НФК-Сбережения» (организатор размещения) Алексей Кузьмин.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |«Транс-миссия» запустила новое перспективное направление — сервис по аренде эвакуаторов

- 30 сентября 2024, 14:40

- |

В начале августа на одном из ведущих отраслевых мероприятий МЕФТ-2024 компания официально объявила о расширении своей экосистемы. В неё вошло новое направление бизнеса — сервис по аренде эвакуаторов «СитиКуатор».

Сейчас проект активно развивается: разработано брендирование, ведется активная работа по подключению партнеров. В данный момент к сервису уже присоединилось более 110 эвакуаторов в Санкт-Петербурге и Москве.

Проект создан как часть экосистемы компании, которая включает в себя также аренду легковых и грузовых такси, электротранспорта, лизинг автомобилей и услуги складского хранения. В планах компании развивать также лизинговое направление и выдавать эвакуаторы в раскат. Первые клиенты уже получили машины.

«В целом по РФ к сервису подключено более 1 тыс. партнеров, услуги эвакуации доступны более чем в трехстах городах России. Заключено 20 договоров с b2b-клиентами, активно привлекаем корпоративных партнеров», — поделился текущими результатами генеральный директор ООО «Транс-миссия» Максим Федоров.

( Читать дальше )

Блог им. boomin |СФО «РЛО» завершило размещение на бирже дебютного выпуска класса «А»

- 30 сентября 2024, 13:46

- |

Облигации объемом 207,1 млн рублей эмитент реализовал за две недели.

ООО «Специализированное финансовое общество РЛО замена лифтов» (СФО «РЛО») 27 сентября завершило размещение по открытой подписке пятилетних облигаций с залоговым обеспечением денежными требованиями класса «А» объемом 207,128 млн рублей. С выпуском компания вышла на биржу 12 сентября. Ставка купона установлена на уровне 19% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация, начиная с 1-го купона.

Оригинатором займа стало ООО «Мосрегионлифт», организатором размещения — ИК «Диалот», представитель владельцев облигаций — «Волста». В роли резервного обслуживающего агента, готового принять все функции по сопровождению портфеля в случае банкротства «Мосрегионлифта» или некачественного и несвоевременного оказания услуг компанией, выступает компания «Райз Инвест». Управлением «СФО РЛО» занимается АКРА РМ. АКРА в августе 2024 г. присвоило ожидаемый кредитный рейтинг облигациям эмитента «класса А» на уровне eAAA(ru.sf).

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 30.09.2024

- 30 сентября 2024, 10:54

- |

- ЯТЭК сегодня начинает размещение среди квалифицированных инвесторов трехлетних облигаций серии 001Р-04 объемом 1,5 млрд рублей. Регистрационный номер — 4B02-04-20510-F-001P. Бумаги включены во Второй уровень котировального списка. Ставка 1-го купона установлена на уровне 21,5% годовых. Ставки последующих купонов переменные: КС плюс 2,75% годовых. Длительность 1-го купонного периода составит два дня, со 2-го по 37-й — 30 дней. Организатор — Совкомбанк. Эмитент имеет кредитный рейтинг А(RU) со стабильным прогнозом от АКРА.

- «РегионСпецТранс» сегодня начинает размещение трехлетних облигаций серии БО-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-00182-L. Ставка купона установлена на уровне 23,5% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрены call-опционы. Организатор — ИК «Диалот». Эмитент имеет кредитный рейтинг ruBBB- со стабильным прогнозом от «Эксперт РА».

( Читать дальше )

Блог им. boomin |Итоги торгов за 27.09.2024

- 30 сентября 2024, 09:52

- |

Коротко о торгах на первичном рынке

27 сентября стартовало размещение выпуска СОЛИД СпецАвтоТехЛизинг 01. Выпуск объемом 500 млн был размещен на 50 млн 838 тыс. рублей за первый день торгов (10,17% от общего объема эмиссии).

Завершилось размещение выпусков ФПК Гарант-Инвест БО 002Р-10 объемом 1,5 млрд рублей и СФОРЛО-А объемом 207 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 454 выпускам составил 1085,6 млн рублей, средневзвешенная доходность — 20,37%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Топ-менеджеры РАТМ Холдинга вновь вошли в ТОП-1000 российских менеджеров

- 27 сентября 2024, 13:13

- |

В 25 рейтинг «ТОП-1000 российских менеджеров», сформированный Ассоциацией менеджеров при поддержке издательского дома «Коммерсантъ» и РИА Новости, включили генерального директора ООО «Сибирское стекло» («Сибстекло», один из лидирующих производителей стеклотары в России, актив РАТМ Холдинга) Антона Мора, директора по логистике ООО «Сибирское стекло» Дмитрия Мисько и заместителя генерального директора — советника по стратегическим коммуникациям РАТМ Холдинга Ирину Байбарович.

В ТОП-250 высших руководителей вошел Антон Мор, реализовавший инициативы для устойчивого развития «Сибстекла» с опорой на ESG-идеологию, в том числе, выстроив модель «от обработки до утилизации стекольных отходов» в периметре производственной площадки. В ТОП-20 директоров по логистике и цепям поставок — Дмитрий Мисько, переориентировавший завод на сотрудничество с добывающими предприятиями из Сибирского федерального округа, благодаря чему углеродный след при транспортировке минеральных ресурсов был сокращен более чем в два раза.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 27.09.2024

- 27 сентября 2024, 11:58

- |

- «Солид СпецАвтоТехЛизинг» сегодня начинает размещение облигаций серии 01 сроком обращения 3,5 года объемом 500 млн рублей. Регистрационный номер — 4B02-01-00174-L. Ставка купона установлена на уровне 24% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация и call-опцион. Организатор — ИФК «Солид». Эмитент имеет кредитный рейтинг В+|ru| со стабильным прогнозом от НРА.

- ЯТЭК 30 сентября начнет размещение среди квалифицированных инвесторов трехлетних облигаций серии 001Р-04 объемом 1,5 млрд рублей. Ставка 1-го купона установлена на уровне 21,5% годовых. Ставки последующих купонов переменные: КС плюс 2,75% годовых. Длительность 1-го купонного периода составит два дня, со 2-го по 37-й — 30 дней. Организатор — Совкомбанк. Эмитент имеет кредитный рейтинг А(RU) со стабильным прогнозом от АКРА.

- «РегионСпецТранс» 30 сентября <a href=«www.

( Читать дальше )

Блог им. boomin |Итоги торгов за 26.09.2024

- 27 сентября 2024, 11:55

- |

Коротко о торгах на первичном рынке

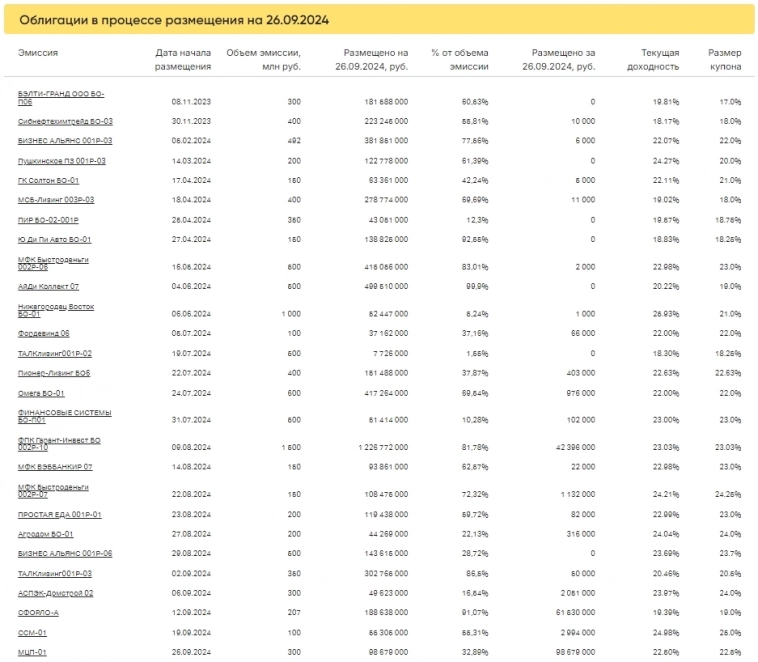

26 сентября стартовало размещение выпуска МЦП-01 (МЦ «Поликлиника.ру»). Выпуск объемом 300 млн был размещен на 98 млн 679 тыс. рублей за первый день торгов (32,89% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 452 выпускам составил 1129,1 млн рублей, средневзвешенная доходность — 20,19%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Boomin выступит информпартнером форума розничных инвесторов-2024 «Надежды и реалии»

- 27 сентября 2024, 10:23

- |

Мероприятие пройдет в Москве 23 октября в Центре событий РБК.

23 октября в московском Центре событий РБК (Космодамианская набережная, 52, стр. 7) пройдет форум розничных инвесторов. На одной деловой площадке встретятся частные инвесторы, представители регулятора, биржи, эмитентов и другие участники российского фондового рынка.

Спикерами станут представители Государственной думы, министерств и ведомств, компании-дебютанты на бирже, эксперты финансового рынка, инвестиционные блогеры. В числе тех, кто примет участие в мероприятии:

- председатель наблюдательного совета Московской биржи Сергей Швецов,

- председатель комитета Госдумы РФ по вопросам собственности,

- земельным и имущественным отношениям Сергей Гаврилов, генеральный директор компании «Эксперт Бизнес-решения Павел Митрофанов,

- генеральный директор ВТБ Регистратор Константин Петров и др.

Выступающие поделятся своим взглядом на развитие фондового рынка и его взаимосвязи с экономическими реалиями.

В этом году деловая программа форума включает три тематические сессии, а также площадку «Открытый диалог» — встречи с экспертами в формате блиц-интервью. В частности, участники обсудят ключевые направления развития фондового рынка, а также преимущества и риски IPO для частных инвесторов.

( Читать дальше )

Блог им. boomin |«Ультра» нарастила выручку и показатель EBITDA adj по итогам первого полугодия

- 26 сентября 2024, 12:16

- |

За 6 месяцев 2024 года эмитент продемонстрировал положительную динамику по ключевым показателям финансово-хозяйственной деятельности. Долговая нагрузка также находится в пределах приемлемых значений.

По итогам 1 полугодия 2024 г. рентабельность по EBITDA adj* ООО «Ультра» выросла до 11%. Компания стремится к восстановлению показателя до уровня начала 2023 г. в 18-20%, осуществить это возможно за счет роста отгрузок, которые на текущий момент демонстрируют положительную динамику.

* EBITDA adj — скорректированная EBITDA, которая исключает разовые доходы и расходы в составе прочих доходов и расходов.

Рост выручки в 1 полугодии 2024 г. составил 32,5% в сравнении с аналогичным периодом прошлого года на фоне увеличения цен и количества продаж в штуках. Валовая прибыль составила 238,6 млн руб., прибавив 19,8% к АППГ. Показатель EBITDA adj также демонстрирует положительную динамику, в отчетном периоде он зафиксирован на уровне 88,3 млн руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс