Блог им. boomin |ФПК «Гарант-Инвест»: итоги торгов в период с 19 по 23 июня 2023 года

- 29 июня 2023, 08:52

- |

Суммарный объем торгов по пяти биржевым выпускам компании составил 138,7 млн рублей.

Во вторник 20 июня АО «Коммерческая недвижимость ФПК «Гарант-Инвест» завершило размещение двухлетнего выпуска облигаций серии 002Р-06 объемом 2 млрд рублей, за первые два дня недели реализовав бумаги на 177,5 млн рублей. Размещение займа началось 16 мая. На неделе по выпуску прошел также максимальный объем торгов — более 105 млн рублей, а цена доходила до 103% от номинала и даже пятничные рыночные риски отразились на котировках не существенно.

На фоне общепозитивной рыночной ситуации котировки и других выпусков эмитента продолжили расти вслед за ростом спроса, а доходности — снижаться.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |ФПК «Гарант-Инвест» завершила размещение выпуска серии 002Р-06

- 23 июня 2023, 13:03

- |

Реализация на бирже 13-го по счету выпуска облигаций эмитента объемом 2 млрд рублей заняла пять недель.

АО «Коммерческая недвижимость ФПК «Гарант-Инвест» завершило размещение на Московской бирже выпуска двухлетних облигаций серии 002Р-06 объемом 2 млрд рублей, реализовав в последний день бумаги на 64,3 млн рублей.

Напомним, с выпуском компания вышла на биржу 16 мая. Ставка ежемесячного купона установлена на уровне 13% годовых на весь период обращения. Номинальная стоимость одной бумаги — 1000 рублей. Организаторами выпуска стали БКС КИБ и Газпромбанк.

Привлеченные на бирже средства ФПК «Гарант-Инвест» намерена, в частности, направить на редевелопмент четырех торговых центров, а также на старт нового девелоперского проекта, сопоставимого по масштабам с проектом комьюнити-центра WESTMALL на западе Москвы, который находится на этапе завершения.

АО «Коммерческая недвижимость ФПК «Гарант-Инвест» привлекает финансирование на рынке публичного долга с 2017 г. Восемь выпусков эмитент успешно погасил. Держателями бумаг являются около 15 тыс. частных инвесторов.

( Читать дальше )

Блог им. boomin |ФПК «Гарант-Инвест»: итоги торгов в период с 13 по 16 июня 2023 года

- 22 июня 2023, 05:22

- |

Суммарный объем торгов по пяти биржевым выпускам компании составил 91 млн рублей.

Несмотря на короткую праздничную неделю, объемы торгов по выпускам АО «Коммерческая недвижимость ФПК «Гарант-Инвест» сохранились на среднедневном высоком уровне, а доходность бумаг продолжила снижаться.

Позитивной динамике способствовала и первая купонная выплата по новому выпуску эмитента серии 002Р-06 на сумму 18,15 млн рублей, исходя из ставки 13% годовых. Выпуск короткий — всего на два года, а выплата купона — ежемесячная, что привлекает большое количество розничных инвесторов. Так, за прошедшую неделю на первичном рынке компания доразместила бумаги еще на более, чем 24 млн рублей, а всего с начала размещения собрала более 1,82 млрд рублей из 2 млрд по плану. С большой вероятностью размещение выпуска на этой неделе завершится.

На вторичных торгах по выпуску прошел объем на сумму более 75,4 млн рублей. Многие инвесторы предпочитают участвовать в размещении через «стакан» на вторичных торгах, хотя там цены ежедневно закрываются стабильно на уровне выше номинала.

( Читать дальше )

Блог им. boomin |«Пионер-Лизинг»: итоги торгов на бирже и купонные выплаты за май 2023 года

- 05 июня 2023, 14:29

- |

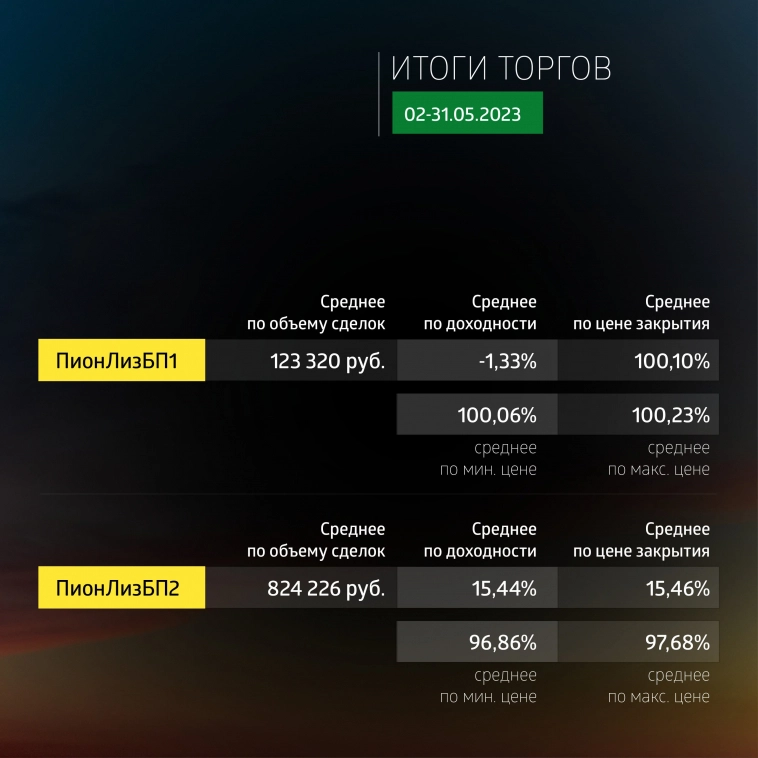

Суммарный объем торгов на вторичном рынке по пяти выпускам эмитента составил 110,5 млн рублей. Инвесторы получили перечисленный эмитентом купонный доход по четырем эмиссиям в размере 12,9 млн рублей.

Итоги торговВ мае особое внимание обратил на себя дебютный пятилетний выпуск ООО «Пионер-Лизинг» серии БО-П01 объемом 100 млн рублей, который эмитент успешно погасил 31 мая. Объем торгов был минимальным: остались инвесторы, рассматривающие выпуск как депозит (купон на последние три месяца составлял 6% годовых).

( Читать дальше )

Блог им. boomin |«ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС»: итоги торгов на бирже и купонные выплаты за май 2023 года

- 05 июня 2023, 13:57

- |

Суммарный объем торгов на вторичном рынке по двум биржевым выпускам эмитента составил 68,4 млн рублей. Инвесторы получили перечисленный компанией доход в размере 5,3 млн рублей.

Итоги торговОбъем торгов во второй половине мая по выпускам ООО «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» заметно вырос: по облигациям серии БО-01-001 — в среднем более 1,3 млн рублей в день, по облигациям серии БО-02-001 — около 1,8 млн рублей в день.

Выпуск биржевых облигаций серии БО-01-001P (4B02-01-00381-R-001P) объемом 100 млн рублей был размещен эмитентом по открытой подписке в декабре 2022 г. сроком на три года. Номинал одной облигации — 1000 рублей. В настоящее время в обращении находятся все 100 тыс. ценных бумаг выпуска. По выпуску предусмотрено 36 ежемесячных купонов.

Выпуск биржевых облигаций серии БО-01-001P (4B02-01-00381-R-001P) объемом 100 млн рублей был размещен эмитентом по открытой подписке в декабре 2022 г. сроком на три года. Номинал одной облигации — 1000 рублей. В настоящее время в обращении находятся все 100 тыс. ценных бумаг выпуска. По выпуску предусмотрено 36 ежемесячных купонов.И это не случайно: после майских праздников эмитент разместил отчетность за I квартал 2023 г., в которой зафиксировал рост ключевых показателей, а в конце мая «Эксперт РА» повысил рейтинг эмитента до уровня B+ со стабильным прогнозом.

( Читать дальше )

Блог им. boomin |ТФН: итоги торгов за май 2023 года

- 05 июня 2023, 13:11

- |

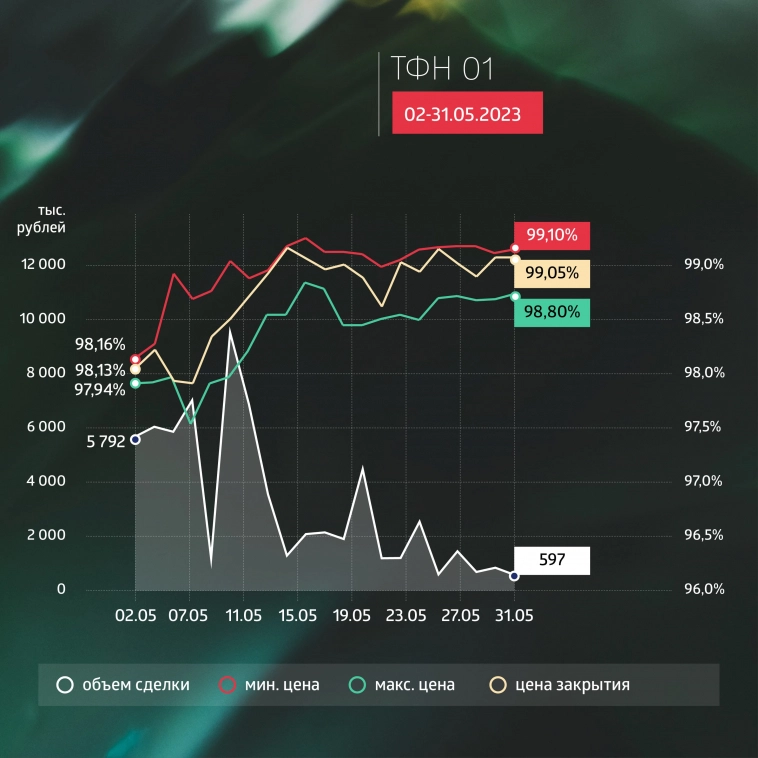

Объем торгов на вторичном рынке по биржевому выпуску компании серии 01 составил 68 млн рублей. Средняя цена — 98,3% от номинала. Владельцы облигаций получили доход за 9-й купонный период в размере 20,9 млн рублей.

Итоги торгов

Объем торгов по облигациям ООО «ТФН» серии 01 в мае заметно вырос (почти 70 млн рублей или в среднем 3,2 млн рублей в день против почти 60 млн рублей (или в среднем 2,9 млн рублей) в апреле.

Особенно это было заметно перед очередной амортизационной выплатой перед праздником 9 Мая.

( Читать дальше )

Блог им. boomin |ФПК «Гарант-Инвест»: итоги торгов в период с 22 по 26 мая 2023 года

- 31 мая 2023, 07:03

- |

Суммарный объем торгов по шести биржевым выпускам компании составил 63,3 млн рублей.

Объем торгов по всем основным ликвидным выпускам АО «Коммерческая недвижимость ФПК «Гарант-Инвест» продолжает расти. Доходность самых длинных по дюрации выпусков находится в пределах 13,4-13,8% годовых, короткие торгуются с доходностями менее 12,5% годовых.

Активность в торгах бумагами эмитента поддерживалась не менее активным новостным фоном. 26 мая ФПК «Гарант-Инвест» успешно погасила выпуск серии 002Р-04. Общая сумма платежа составила 1,235 млрд рублей — это самая крупная единовременная выплата компании по облигационным обязательствам. Источниками средств для погашения стали текущая ликвидность, выручка от аренды и краткосрочные финансовые активы.

За три дня до погашения, 23 мая, эмитент выкупил 500 бумаг этого выпуска (номинальным объемом 500 тыс. рублей) по добровольной оферте по цене 96,5%. Цена была установлена в рамках валютной оферты: она обеспечила инвестору возврат долларового эквивалента инвестиций с доходностью 5,5% годовых.

( Читать дальше )

Блог им. boomin |ФПК «Гарант-Инвест»: итоги торгов в период с 15 по 19 мая 2023 года

- 22 мая 2023, 14:11

- |

Суммарный объем торгов по шести биржевым выпускам компании составил 43,3 млн рублей.

Первая постпраздничная неделя мая для АО «Коммерческая недвижимость ФПК «Гарант-Инвест» выдалась насыщенной.

Во-первых, в начале недели эмитент установил оферту по выпуску 002Р-04 в размере 96,5% от номинальной стоимости. Выкуп бумаг будет осуществлен 23 мая 2023 г.

Это интересный выпуск с валютной офертой. За три дня до погашения предусмотрена дополнительная оферта по цене, обеспечивающей инвестору возврат долларового эквивалента инвестиций с доходностью 5,5% годовых в долларах США. Облигации номинальным объемом 1,2 млрд рублей были размещены в 2021 г. с погашением 26 мая 2023 г.

Как видно из цены оферты, хранить деньги в этот период лучше было в рублевом эквиваленте, и эмитент предоставил инвесторам хорошую премию к валютному риску. Вряд ли кто-то из инвесторов принесет бумагу на оферту, все дождутся погашения уже на этой неделе в пятницу.

Во-вторых, 16 мая эмитент начал техническое размещение нового выпуска объемом 2 млрд рублей. Установленная ставка 13% годовых — рыночная, но без премии к текущим выпускам, однако инвесторы могут получить дополнительный кэшбек в системе Boomerang.

( Читать дальше )

Блог им. boomin |ФПК «Гарант-Инвест»: итоги торгов в период с 10 по 12 мая 2023 года

- 17 мая 2023, 06:53

- |

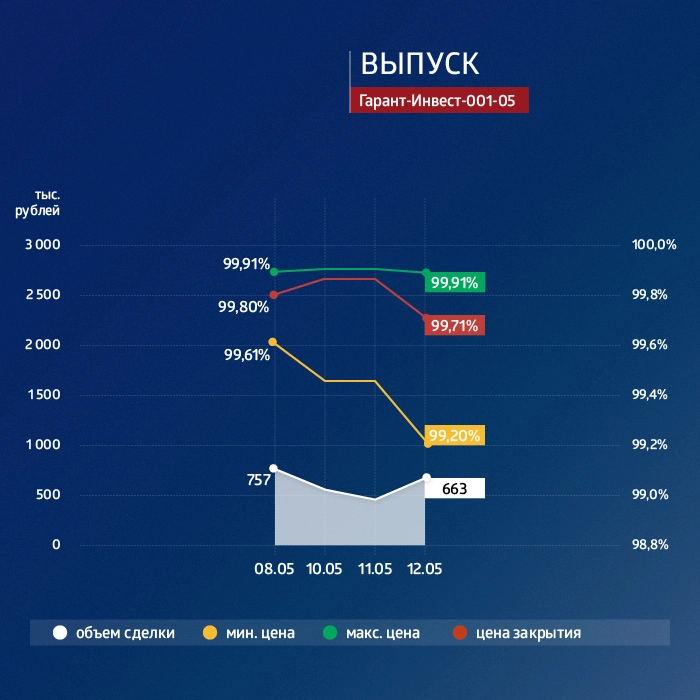

Суммарный объем торгов на вторичном рынке по пяти биржевым выпускам компании составил 9,8 млн рублей.

Во вторую, также короткую, неделю мая объем торгов был наиболее активен лишь в выпуске серии 002Р-05, и то только в последний торговый день — 12 мая.

В выпуске серии 002Р-04 с погашением в конце текущего мая (с дополнительной валютной офертой) доходность заметно колебалась, но с учетом срока до погашения даже сотые доли процента влияют на доходность. В целом цена близка к номиналу.

Учитывая текущие доходности выпусков от 11 до 13%, установленный эмитентом купон по новому двухлетнему выпуску серии 002Р-06 в размере 13% оптимален для инвесторов, учитывая достаточно короткий срок до погашения — в мае 2025 г. Это соответствует доходности к погашению в размере 13,8% годовых.

Пятилетний выпуск биржевых облигаций серии 001Р-05 (4B02-01-00073-L) объемом 6 млрд рублей был размещен эмитентом в марте 2019 г. По выпуску предусмотрен 21 ежеквартальный купон. Номинальная стоимость одной облигации — 1000 рублей.

( Читать дальше )

Блог им. boomin |ФПК «Гарант-Инвест»: итоги торгов в период со 2 по 5 мая 2023 года

- 12 мая 2023, 10:48

- |

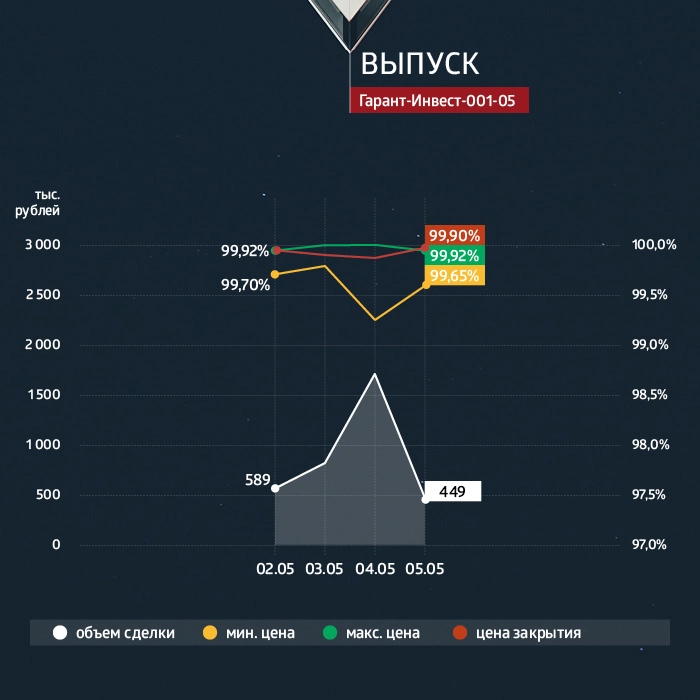

Суммарный объем торгов на вторичном рынке по пяти биржевым выпускам компании составил 11,2 млн рублей.

Выпуск АО «Коммерческая недвижимость ФПК «Гарант-Инвест»серии 001Р-05 активно амортизируется, дисконт к номиналу минимальный — 0,2%. Однако, учитывая разброс минимальной и максимальной цены, можно купить объем до 100-200 тыс. рублей в день с дисконтом до 0,5%. Несмотря на короткую предпраздничную неделю, объемы торгов были достаточно высокими.

Пятилетний выпуск биржевых облигаций серии 001Р-05 (4B02-01-00073-L) объемом 6 млрд рублей был размещен эмитентом в марте 2019 г. По выпуску предусмотрен 21 ежеквартальный купон. Номинальная стоимость одной облигации — 1000 рублей.

Выпуск серии 002Р-02 будет погашен в конце года. Цена облигации держится на уровне номинала, но есть и желающие продать на 1–1,5% ниже. При покупке бумаг в объеме до 200 тыс. рублей можно рассматривать вложения как аналог короткого депозита.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс