Блог компании БКС Мир инвестиций |Портфели БКС. Фавориты выросли на 6%, аутсайдеры упали на 3%

- 07 февраля 2024, 11:17

- |

Главное

• Краткосрочные идеи: ЛСР меняем на Аэрофлот в аутсайдерах.

• Динамика портфеля за последние три месяца: индекс МосБиржи показал незначительный рост в пределах 3%, фавориты выросли на 6%, аутсайдеры показали снижение на 3%.

Краткосрочные фавориты

• ЛУКОЙЛ / Роснефть / Татнефть — компании могут показать рост при восстановлении цен на нефть.

• Сбер — ждем интересный дивиденд на фоне рекордно сильных результатов.

• Магнит — возврат к дивидендам на постоянной основе позитивно отразится на котировках.

• Северсталь — ждем высокую дивидендную доходность в текущем году.

• Транснефть-ап — дробление акций компании должно расширить круг потенциальных инвесторов и позитивно сказаться на капитализации.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании БКС Мир инвестиций |Открываем парную идею: Сбер против Газпрома

- 06 февраля 2024, 17:57

- |

Главное

• Сбер: ожидается рекордная прибыль в 1,5 трлн руб. за 2023 г. по МСФО, ROE — 24%. На фоне уже раскрытых результатов по РПБУ с рекордной прибылью в 1,49 трлн руб.

• Дивиденды Сбера обновят рекорд (34 руб. на акцию) с доходностью в 12,4% (50% по МСФО).

• Газпром под давлением из-за задержек по «Силе Сибири – 2» и низких цен на газ. Рынок, как и мы, ждет дивиденды в размере 16 руб. на акцию, но объявление не скоро.

• Оценка Сбера: P/E 2024e 3,6х и P/BV 2024e 0,8x — привлекательный уровень.

• Оценка Газпрома: P/E 2024e 5,6x с премией около 50% к долгосрочному среднему.

• Совокупная доходность: 15% к концу марта 2024 г.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Отмечаем интересные бумаги под сезон отчетности

- 06 февраля 2024, 16:10

- |

Просто и понятно

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 12 месяцев 2023 г. банк заработал 1493 млрд руб. чистой прибыли. В пересчете на потенциальные дивиденды при коэффициенте дивидендных выплат в 50% это соответствует 33,1 руб. на бумагу, или 12% дивдоходности. Это привлекательный уровень для голубой фишки.

У Сбербанка исторически низкая стоимость фондирования, из-за чего в период роста ставок он может чувствовать себя чуть лучше банковского сектора в целом. Глава Сбера Герман Греф отмечал, что ожидает дальнейшего роста прибыли по итогам 2024 г., то есть крупные дивиденды не станут разовой историей.

Сбербанк-ао. Взгляд БКС: позитивный. Цель на год — 370 руб. / +34%.

Притоки капитала

Стоит обратить внимание на акции Транснефти в свете ожидаемого дробления (сплита) акций — оно было одобрено собранием акционеров в ноябре.

( Читать дальше )

Блог компании БКС Мир инвестиций |Народный портфель. 2 хайповые бумаги в январе

- 06 февраля 2024, 14:52

- |

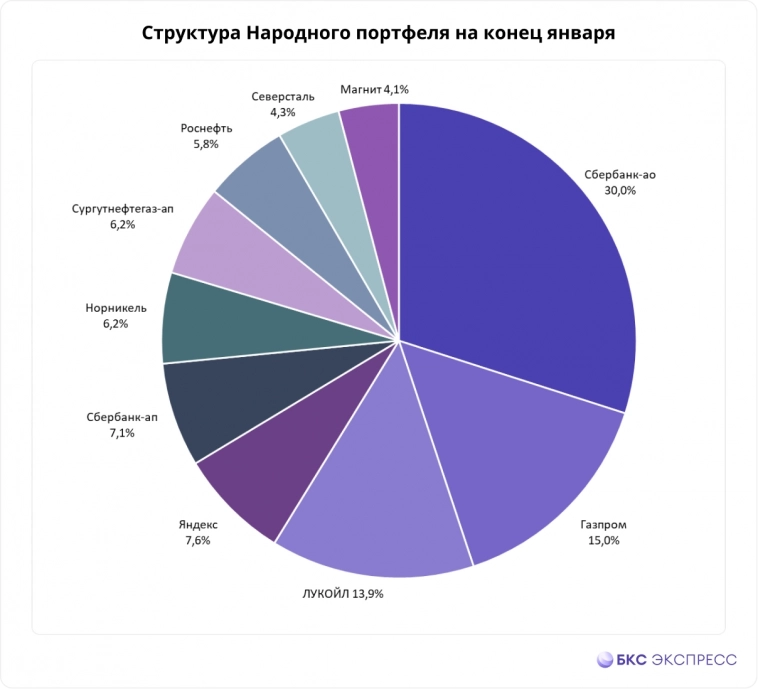

«Народный портфель», или «Портфель частного инвестора», — аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

Что поменялось в январе

Относительно декабря снизились доли:

— Газпром (-0,4 п.п.)

— Роснефть (-0,3 п.п.)

— Магнит (-0,2 п.п.)

— Сургутнефтегаз-ап (-0,2 п.п.)

— Норникель (-0,2 п.п.)

— Сбербанк-ап (-0,2 п.п.)

Выросли позиции:

— Яндекс (+1,2 п.п.)

— ЛУКОЙЛ (+0,1 п.п.)

Из структуры портфеля выбыли акции Татнефти (-4,0%), им на замену пришли бумаги Северстали (4,3%).

( Читать дальше )

Блог компании БКС Мир инвестиций |Яндекс: объявлена схема разделения. Сохраняем позитивный взгляд

- 06 февраля 2024, 11:45

- |

Яндекс сегодня опубликовал схему разделения через продажу бизнеса в России. Сделка и ее условия ожидаемы, но пока еще не озвучено, будет ли обмен акций и на каких условиях — ждем информации от нового акционера ЗПИФ. Пока не меняем фундаментальный позитивный взгляд и целевую цену 4400 руб., но она в первую очередь касается активов в продаваемом МКАО.

Главное

• Яндекс (Yandex N.V.) сегодня опубликовал схему разделения компании.

Через продажу российского МКАО «Яндекс» (95%+ выручки Yandex N.V.).

Сумма сделки — 475 млрд руб. с требуемым 50%-ным дисконтом к рынку.

Покупатель ЗПИФ с рядом акционеров, включая менеджмент Яндекса.

• Бизнес Yandex N.V. будет зарубежным с листингом на NASDAQ.

• МКАО «Яндекс» планирует листинг на Мосбирже в I полугодии 2024 г.

• ЗПИФ может предложить миноритариям Yandex N.V. дополнительные опции.

• На наш взгляд, это может включать обмен акций, но детали пока не раскрыты.

• Обмен 1:1 стал бы позитивным событием, но пока неопределенность.

( Читать дальше )

Блог компании БКС Мир инвестиций |Идея в акциях Сбера. Доходность — 15% к концу марта

- 05 февраля 2024, 16:10

- |

Открываем топ-идею «Лонг Сбер» с ожидаемой доходностью 15% к концу марта. Ожидаем, что релиз финансовых результатов за 2023 г. по МСФО и приближение даты решения по дивидендам поддержат котировки Сбера.

Главное

• Ожидания рекордной прибыли за 2023 г. по МСФО —1,5 трлн руб. Высокая рентабельность капитала — ROE 24%. Рекордная прибыль в уже раскрытых результатах по РПБУ — 1,49 трлн руб.

• Дивиденды: новый рекорд — 34 руб. за акцию, дивдоходность — 12,4%. Ожидаем выплату 50% чистой прибыли по МСФО.

• Уверенные финансовые цели на 2024–2026 гг.: сохранение высокой рентабельности, умеренные рост и риск.

• Оценка: P/E 2024e 3,6х P/BV 2024e 0,8x — привлекательный уровень.

• Доходность: 15% к концу марта 2024 г.

• Катализаторы: МСФО за 2023 г. 29 февраля, заседание набcовета по дивидендам в марте.

• Риски: макроэкономика и геополитическая ситуация.

• Компания находится под санкциями, что несет средние риски для бизнес-модели.

( Читать дальше )

Блог компании БКС Мир инвестиций |Ключевые события недели: продажа Яндекса, IPO Делимобиля, отчеты ЦБ и Минфина

- 05 февраля 2024, 13:09

- |

В России

Корпоративные события

• 5 февраля Yandex N.V. сообщила детали сделки по продаже российского бизнеса за 475 млрд руб. консорциуму частных инвесторов и менеджеров компании.

• 5 февраля Лента и ГК «Мать и дитя» представили операционные результаты.

• 9 февраля Сбербанк опубликует финансовые результаты по РСБУ по итогам января.

• 9 февраля ГМК Норильский никель представит финансовые результаты по МСФО за 2023 г.

IPO Делимобиля

Делимобиль, крупнейший оператор каршеринга в России, планирует первичное публичное предложение акций на Московской бирже. 7 февраля ожидается старт торгов. Компания сообщила, что в условиях повышенного спроса приняла решение об увеличении размера предложения до 4,2 млрд руб., включая акции, составляющие объем возможной стабилизации в размере до 15% размера предложения. Подробнее о кейсе Делимобиля.

Макростатистика

• В понедельник Министерство финансов РФ опубликует отчет о формировании и использовании дополнительных нефтегазовых доходов федерального бюджета в январе. Будет опубликовано значение индекса менеджеров закупок (PMI) сферы услуг России за январь.

( Читать дальше )

Блог компании БКС Мир инвестиций |Главные новости недели

- 03 февраля 2024, 16:02

- |

Взлет «Яндекса», дивиденды «Северстали», IPO «Делимобиля». Кажется, на российском рынке все неплохо. Или только кажется? Об этом в очередном выпуске шоу «Без плохих новостей» рассуждает Максим Шеин, директор по работе с состоятельными клиентами УК БКС.

Также в видео:

— самые важные новости российских компаний;

— макро-тренды, за которыми важно следить;

— новое в регулировании;

— ответы на вопросы зрителей.

А еще подводим итоги конкурса и анонсируем новый.

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

Главная тема выпуска — затишье на рынке. Обсудим, сколько это может продолжаться, и когда индекс Мосбиржи превысит 4000 пунктов.

В рубрике Второй эшелон разберем компанию Fix Price.

А также, как всегда, поговорим о важных новостях недели, объявим победителей конкурса и разыграем подарки.

( Читать дальше )

Блог компании БКС Мир инвестиций |По инерции — смогут ли топ-5 лидеров недели продолжить движение

- 02 февраля 2024, 14:42

- |

Это пробой

Под занавес января индекс акций МосБиржи отработал наш краткосрочный план и вышел из узкого боковика 3150–3200 п. вверх. Планка 3200 п. пробита. На неделе были достигнуты уже 3233 п., и в моменте рост широкого рынка с прошлой пятницы превышает 2%.

Абсолютное большинство бумаг из индекса за период показали положительный результат, а были и те, кто взлетел в разы больше бенчмарка. При таком недельном закрытии рынка получаем усиление паттерна уже к верхней границе полугодового боковика 3000–3300 п. Конечно, коррекции никто не исключал, и уровень 3200 п. может быть проверен сверху-вниз уже в качестве поддержки, но сентимент пока явно заточен на продолжение постновогоднего ралли.

Сильно лучше рынка

За неделю лучшие результаты из индекса МосБиржи демонстрирует пятерка бумаг:

( Читать дальше )

Блог компании БКС Мир инвестиций |Дивидендный календарь. Прогнозы по выплатам ключевых компаний

- 01 февраля 2024, 17:14

- |

Первый массовый блок рекомендаций советов директоров по размеру дивидендов поступает в марте, последний приходится на конец мая. Отдельные корпорации идут на опережение и объявляют о дивидендах в феврале.

Рынок живет ожиданиями, и отдельные бумаги начинают «разгоняться» уже сейчас, поэтому с выбором перспективных акций лучше не затягивать.

БКС Экспресс предлагает вам воспользоваться Дивидендным календарем, с помощью которого вы сможете держать руку на пульсе событий и подобрать бумаги с перспективами выплаты высоких дивидендов.

+ Следите за прогнозами аналитиков БКС

В начале каждого года в Дивидендном календаре мы публикуем прогнозы аналитиков БКС Мир инвестиций по ожидаемому размеру дивидендов на следующие 12 месяцев. О том, что это прогноз указано в строке с названием эмитента.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал