Блог им. arcaniscapital |Анализ полупроводниковой отрасли: дефицит, цепочки поставок

- 12 августа 2021, 09:29

- |

Отрасль производства полупроводников является одной из самых технологичных отраслей. Технологичность и востребованность влекут за собой большое количество денег: в 2020 году продажи полупроводников оценивались в $527b. И чем дальше, тем больше потребность в чипах у человечества. Кремний наполняет любую электронику – от электрогриля до машин, не говоря уже о процессорах, которые есть в каждом гаджете и ноутбуке.

В этом обзоре поговорим о том, как устроен этот рынок, почему резко выросли цены и почему полупроводников всем не хватает.

📈Как устроен рынок

В производстве задействованы сотни компаний, мелких и крупных, более и менее важных. БОльшая часть рынка, как обычно, поделена между крупными игроками. Общая схема выглядит следующим образом (снизу-вверх по цепочке поставок):

1️⃣ а) Производители фотолитографического оборудования. Основные игроки: ASML, Canon, Nikon. ASML – безусловный лидер рынка (можно прочесть подробнее в соответствующем обзоре на компанию). Произведенное оборудование продается компаниям категории №2.

б) Производители другого оборудования для производства. Основные игроки: Applied Materials (все стадии производства), Lam Research (травление, напыление), KLA (управление производством и метрология), Tokyo Electron (все стадии производства). Покупателями являются те же компании из 2 категории.

2️⃣ Компании-сборщики и компании, которые одновременно занимаются и проектированием, и производством чипов. Здесь идея такая: вышестоящим компаниям(№3) нужны определенные полупроводники -> они их проектируют -> далее отдают производство на аутсорс компаниям-сборщикам. Основные игроки: TSMC, Samsung, Global Foundries, UMC, SMIC, Intel (заказы на сборку со стороны пока не берет). TSMC – лидер рынка с долей более 50%. Помимо объема рынка, TSMC, также, является технологическим лидером, обладая новейшим оборудованием ASML. Готовые чипы направляются заказчикам из категории №3.

3️⃣ Производители памяти, видеокарт, процессоров и других полупроводников. Основные игроки: Micron (память), SK Hynix (память), Qualcomm (коммуникационные чипы, де-факто на Android), Broadcom (коммуникационные чипы на оборудование), Nvidia (видеокарты), AMD (процессоры и видеокарты), Intel (процессоры), Texas Instruments (аналоговые микросхемы), Samsung (подразделение памяти), Toshiba (подразделение памяти), Apple (собственные процессоры), Huawei (собственные процессоры), Renesas (2/3 всех чипов для автоиндустрии). Однозначных лидеров рынка нет, т.к. технологическая гонка довольно жесткая и плюс компании специализируются на разных областях. Далее свою продукцию эти компании уже либо продают конечным потребителям (видеокарты, например), либо продают чипы компаниям следующей категории.

4️⃣ Компании, ориентированные на потребительский рынок. Основные игроки: Apple, HP, LG, Dell, все автопроизводители и др. Какого-то однозначного лидера, также, выделить сложно, поскольку конкуренция очень сильная. На этих компаниях цепочка обрывается и продукт поступает конечному пользователю в виде смартфона/планшета/ноутбука/автомобиля/техники.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 0 )

Блог им. arcaniscapital |Обзор компании Adobe

- 11 августа 2021, 10:45

- |

Обзор Adobe #ADBE

Сектор: Technology

Отрасль: Software — Infrastructure

Adobe относится к тем компаниям, о которых слышали практически все. Прижился даже специальный глагол «отфотошопить» (в англ. – photoshopped) в честь одноименной программы для редактирования изображений. Но компания уже давно предлагает своим клиентам не только PS, но и большое количество других востребованных сервисов.

Источники дохода компании

Выручка Adobe распределена по 3 сегментам бизнеса:

– Digital Media (73% выручки, 20% рост y/y). В основной сегмент входят всевозможные приложения для работы с цифровым контентом, его продвижения и монетизации, как десктопные, так и мобильные версии. Все эти приложения объединяются в подразделение Creative Cloud. Плюс к этому сюда относится подразделение Document Cloud, куда входит софт для работы с документами: просмотр файлов, конвертация форматов и соответствующее API для разработчиков.

– Digital Experience или Experience Cloud (24% выручки, 25% рост y/y). Сюда входит целый ряд инструментов для аналитики, управления рекламными компаниями и контентом.

– Publishing and Advertising (3% выручки). Не основная деятельность. В отчетности практически не фигурирует.

( Читать дальше )

Блог им. arcaniscapital |Обзор компании Facebook

- 10 августа 2021, 11:06

- |

Обзор Facebook #FB

Сектор: Communication Services

Отрасль: Internet Content & Information

Facebook – группа, включающая в себя одноименную социальную сеть, крупнейшую в мире, ещё одну соцсеть фотографий Instagram и мессенджер Whatsapp.

Источники дохода компании

Фактически единственный источник дохода компании – реклама. И составляет 98% выручки. Остальные 2% приходятся на VR направление и прочее, но пока этот сегмент настолько несущественный, что рассматривать его не имеет особого смысла.

Ключевой операционной метрикой является показатель daily active users(DAU) – количество ежедневно активных пользователей, т.к. чем больше активности в соцсетях компании, тем больше рекламы они посмотрят. Дополнительно, рост DAU влияет на качество собираемых данных о пользователях: больше данных -> более точная картина потребителя -> более точная реклама -> больше кликов по рекламе -> больше денег для Facebook и его акционеров.

Сильные стороны

1️⃣ Сейчас каждый четвертый житель планеты ежедневно пользуется одним из продуктов FB. Темп роста DAU в среднем составляет 2% кв/кв. Восходящая динамика наблюдается только вне Европы и Северной Америки – там все, кто могли и хотели, уже онлайн.

Соотношение DAU/MAU (месячные посещения) остается стабильным в районе 66%, что свидетельствует о том, что интерес к соцсетям компании не падает и пользователи стабильно пользуются сервисами.

На 2019 год по оценкам International Telecommunication Union только 54% людей в мире подключались к интернету в течение последних 12 месяцев с любого устройства, т.е. всего пользователей интернета на данный момент около 4,16 млрд человек. И из них 70% хотя бы раз в месяц пользуются сервисами Facebook.

За последние 10 лет сохранялся темп прироста интернет-пользователей по 2,4-2,5% в год. Таким образом, при сохранении тенденции или даже её ускорении (Starlink от Илона Маска поможет) можно ожидать, что рынок интернет рекламы продолжит свой рост не хуже последних 5 лет. И Facebook здесь находится в авангарде бенефициаров.

2️⃣ Высокая инфляция стоимости интернет-рекламы – вот источник огромных прибылей FB. Показатель средней выручки на пользователя вырос в 3 раза за последние 5 лет: с $3,21 в 1кв2016 до $9,95 во 2кв2021. И, если предположить, что темп роста интернет-пользователей сохранится, а компания сохранит темп прироста DAU в районе 2%, то к концу 2025 года выручка Facebook может достигнуть $260b по самым сдержанным оценкам (если выручка на пользователя вырастет всего в 1,5 раза). При марже чистой прибыли 37% (посл. данные) это сразу транслируется в $96b чистой прибыли и приблизительно $34 EPS (без учета обратного выкупа). С текущим P/E это $918 за акцию.

Доля рынка у FB последние 5 лет стабильна и держится в районе 19-20%.

3️⃣ Финансовые показатели крайне сильные: 81% gross margin, 37% net margin, отрицательный чистый долг и наличие обратного выкупа – отличная комбинация для инвесторов.

4️⃣ В конце июня компания выиграла антимонопольный иск против себя, что позволит и дальше поглощать конкурентов и развивать собственную монополию. Через некоторое время эти иски, наверняка, снова возобновятся, но пока у компании есть свободное пространство.

( Читать дальше )

Блог им. arcaniscapital |Обзор компании ASML

- 09 августа 2021, 10:11

- |

Обзор ASML Holding #ASML

Сектор: Technology

Отрасль: Semiconductor Equipment & Materials

ASM Lithography, как компания называлась первоначально, практически монополист в области производства литографического оборудования, которое необходимо в производстве интегральных микросхем. И абсолютный монополист в технологии экстремальной фотолитографии (EUV). Новое оборудование на этой технологии позволяет производить процессоры на 2нм и менее техпроцессе. Также, на таком оборудовании намного дешевле и качественнее получаются чипы 5-7нм, чем на более ранней DUV технологии.

В данном обзоре сам технический процесс фотолитографии будет затронут только поверхностно, т.к. здесь более интересно положение ASML в отрасли. Обзор отрасли в целом и технического устройства планируется отдельным материалом.

Источники дохода компании

Источников выручки три:

– Оборудование для производства памяти (Memory сегмент). Достаточно волатильная часть – сильно зависит от насыщенности рынка памяти. За первые полгода 2021 доля выручки составила 18% (иногда доходит до 42%).

– Фотолитографическое оборудование (Logic сегмент). Приносит около 55% выручки в последние годы.

– Обслуживание и консультирование (Installed Base Management сегмент). В среднем 25% выручки.

( Читать дальше )

Блог им. arcaniscapital |Обзор компании Old Dominion Freight Line

- 07 августа 2021, 13:08

- |

Обзор Old Dominion Freight Line #ODFL

Сектор: Industrials

Отрасль: Trucking

ODFL – автотранспортная компания, которая оказывает услуги LTL грузоперевозок (less-than-truckload – перевозки сборных грузов) в Северной Америке. В её распоряжении около 46 тыс. единиц техники для перевозок и 248 сервисных центров в 48 штатах.

Источники дохода компании

Всю выручку компания генерирует за счет перевозки грузов. Соответственно, финансовые результаты напрямую зависят от макроэкономической обстановки в стране. Также, на эффективность бизнеса влияет сеть сервисных центров, расширение которой позволяет компании покрывать бОльшие территории и оптимизировать доставку.

Сильные стороны

1️⃣ Сектор грузоперевозок является хорошей ставкой на восстановление и рост экономики. Особенно это заметно сейчас, когда имеют место повсеместные задержки доставки товаров. Инфляция в секторе грузоперевозок в июне достигла 10%, что является максимальным показателем с 2011 года.

2️⃣ Компания обладает самым высоким показателем маржи чистой прибыли в секторе – 15%, что в совокупности с отсутствием чистой долговой нагрузки позволяет стабильно производить обратный выкуп собственных акций и инвестировать в дальнейшее развитие.

3️⃣ За последние полгода компанией было открыто 6 новых сервисных центров, что позволит продолжать понемногу наращивать долю рынка. В плане дальнейшего роста компания видит потенциал открытия ещё от 35 до 40 точек в рамках долгосрочного плана развития.

( Читать дальше )

Блог им. arcaniscapital |Математическая модель прогноза цены акции ММК

- 22 ноября 2016, 17:26

- |

Больше инвестиционных идей и обзоров акций в группе VK : arcaniscapital

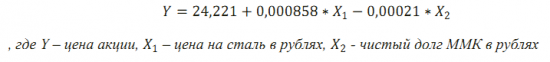

Решил добавить в исследования компаний немного математики и мой первый подопытный – ММК. Предпринята попытка построить двухпараметрическую модель, которая на выходе давала бы прогнозную стоимость акции, а на входе принимала 2 выбранных параметра. Я закладываю только 2 параметра поскольку 3 и более учитывать крайне трудоемко. Возможно, в дальнейшем буду строить многопараметрические модели, если напишу софт для этого.

В качестве входных параметров я выбрал цену на сталь в рублях (цена Steel Billet на LME переведенная в рубли) и чистый долг ММК в рублях. На текущий момент исследования модель выглядит так:

( Читать дальше )

Блог им. arcaniscapital |Инвестиционный обзор №1. 19.11.2016

- 21 ноября 2016, 17:06

- |

Больше инвестиционных идей и обзоров акций в группе VK : arcaniscapital

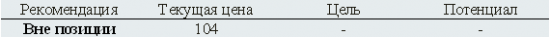

В данном обзоре собраны воедино все предшествующие посты с рекомендациями по акциям, достигнутые результаты и краткий обзор ситуации.

( Читать дальше )

Блог им. arcaniscapital |Краткий обзор рынка удобрений. Когда покупать Акрон и ФосАгро?

- 16 ноября 2016, 15:43

- |

Больше инвестиционных идей и обзоров акций в группе VK : arcaniscapital

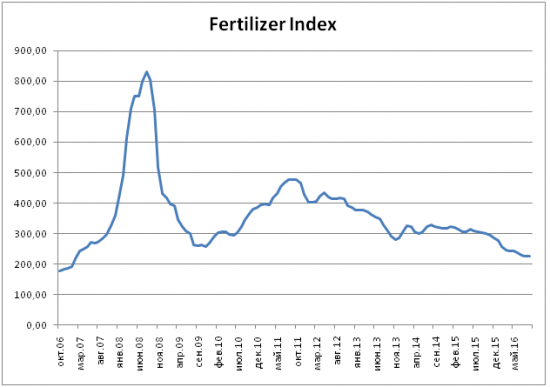

Как-то раз я прочитал отличную фразу: покупайте лучшую компанию в худшей отрасли. Сейчас то время, когда на рынке большое количество хороших идей, особенно в металлургическом и энергетическом секторе (присматриваюсь к ФСК ЕЭС, в скором времени напишу обзор). Но пройдет год-два и эти отрасли перестанут быть такими же дешевыми. Уже сейчас я начинаю присматриваться к отраслям, которые находятся в

упадке и люди о них попросту забыли. Начнем с минудобрений. Я отслеживаю собственный индекс цен на удобрения и сейчас он близи исторических минимумов (см. картинку ниже).

( Читать дальше )

Блог им. arcaniscapital |Обзор на НЛМК от 9.11.2016

- 14 ноября 2016, 14:07

- |

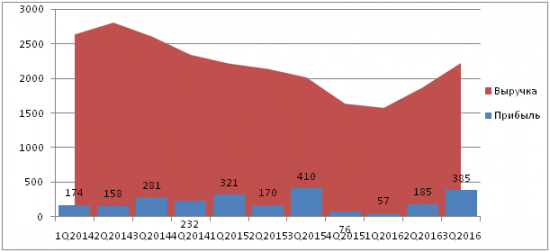

Продолжим обзор черной металлургии. У НЛМК вышел хороший отчет за 3 кв… Посмотрим на динамику выручки, прибыли и EBITDA:

( Читать дальше )

Блог им. arcaniscapital |Обзор ТОП 3 сталелитейных компаний на ФР РФ

- 13 ноября 2016, 15:51

- |

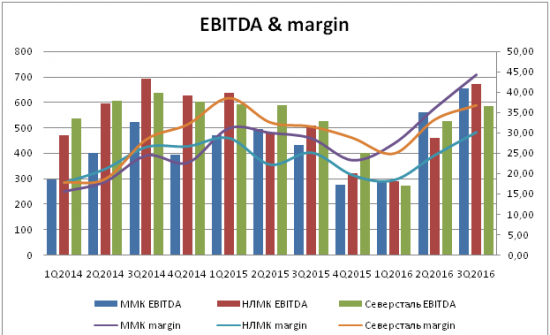

Какую компанию из сектора черной металлургии выбрать среди голубых фишек? В нашем распоряжении ММК, НЛМК и Северсталь. Прежде всего, при покупке бизнеса, нас интересует его прибыль и рентабельность. Вот эти показатели:

Последние 3 квартала ММК лидирует по всем показателям. Частично это вызвано продажей акций FMG – у ММК был приличный пакет, который она продала в этом году. Но даже без учета этих акций компания выглядит вполне достойно, а рентабельность зашкаливает. Северсталь и НЛМК смотрятся, также, очень стабильно.

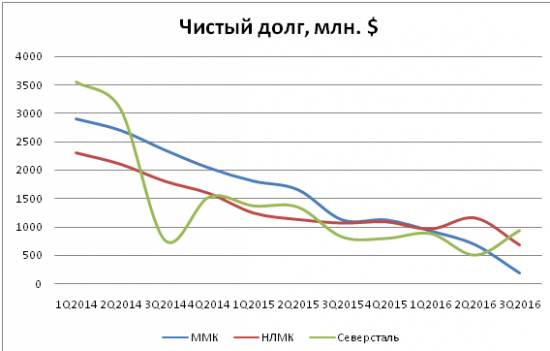

Какова ситуация с долгами?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс