Блог компании Иволга Капитал |Отличия облигаций для квалов и для всех - в паре иллюстраций

- 28 июня 2022, 07:17

- |

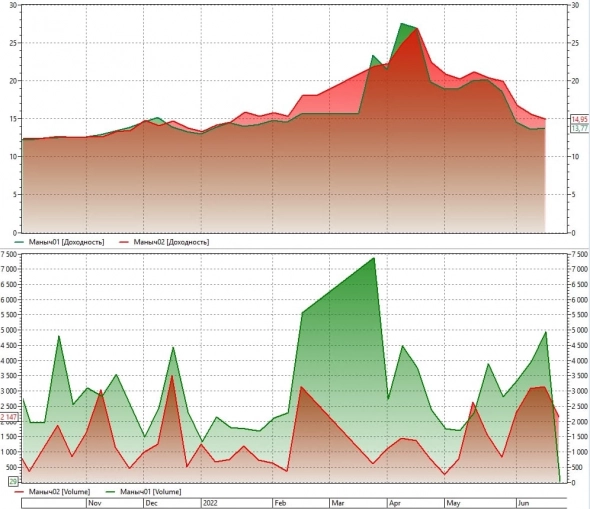

Иллюстративно о разнице торгов и доходностей между бумагами, доступными любым и только квалифицированным инвесторам.

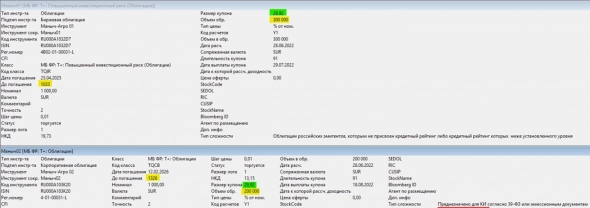

На графике – доходности и объемы торгов двумя сходными бумагами: облигациями сельхозсектора Маныч-Агро 01 и Маныч-Агро 02 (рейтинг эмитента ruBB). Первый выпуск не имеет ограничения к обороту, второй – для квал.инвесторов. Купоны бумаг одинаковые, 12%, сроки погашения близкие. Второй выпуск (200 млн.р.) меньше первого (300 млн.р.), но это обычно не имеет решающего значения.

Доходность «квальского» второго выпуска на процент выше доходности первого: 14,9% против 13,7%. А недельный объем торгов выпуска с ограничениями примерно в 1,5 раза ниже, чем торги выпуском без них.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

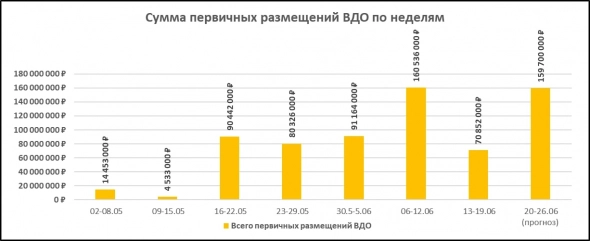

Блог компании Иволга Капитал |Рынок первичных размещений ВДО пока очень далек от довоенных уровней

- 24 июня 2022, 07:26

- |

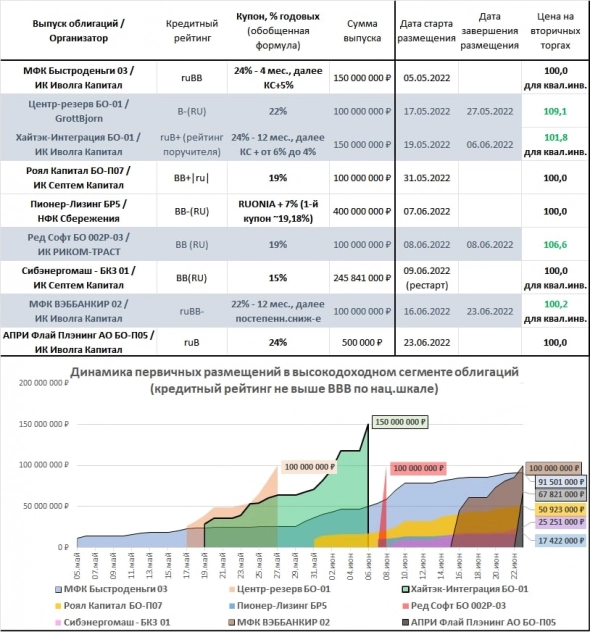

5 мая после 2,5 месяцев простоя возобновились размещения розничных облигаций. По общему правилу, такие облигации, их же можно назвать высокодоходными (ВДО) – бумаги с кредитным рейтингом не выше BBB по нацшкале. Они не могут оказаться выше 3-го листа Московской биржи и в большинстве своем не могут быть куплены институциональными инвесторами.

( Читать дальше )

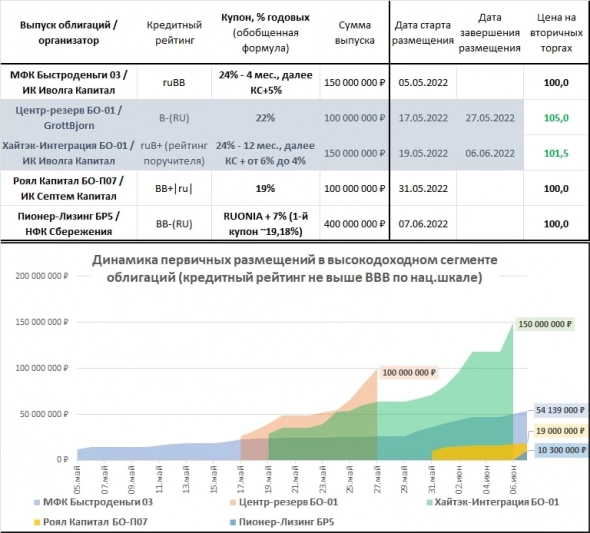

Блог компании Иволга Капитал |ВДО после начала СВО. Распределение "первички" по брокерам, закономерности размещений и судьба на вторичных торгах

- 08 июня 2022, 07:12

- |

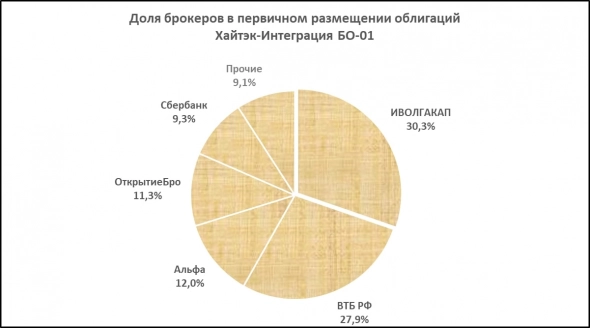

В понедельник завершилось второе из стартовавших с начала СВО размещений высокодоходных облигаций, Хайтэк-Интеграция (первым был Центр-резерв).

Распределение первичных покупок Хайтэка по брокерам показывает, что передела рынка не произошло. Если не считать «Иволгу», первые позиции, как и в прошлом году, распределены между «банковскими» брокерами – ВТБ, Альфой, Открытием и Сбером, с привычным, но не подавляющим превосходством ВТБ.

( Читать дальше )

Блог компании Иволга Капитал |Какие брокеры представлены в сегменте ВДО?

- 09 сентября 2021, 13:17

- |

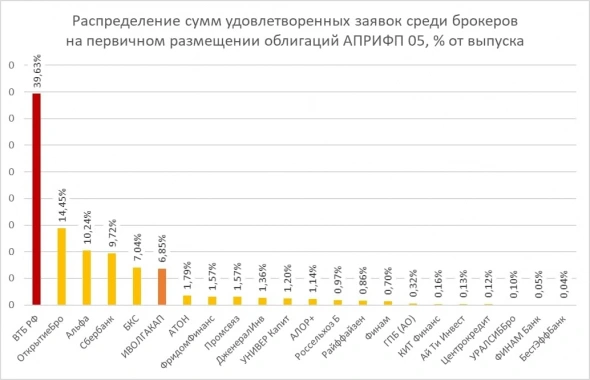

7 сентября состоялось одно из наиболее розничных размещений облигаций, которое мы организовывали. Речь о пятом выпуске АО АПРИ «Флай Плэнинг». Выпуске в 0,5 млрд.р. для квалифицированных инвесторов, собравшем, однако, более 800 заявок. Если проранжировать их по брокерам (не по числу самих заявок, а по совокупной сумме покупки), получим приведенную диаграмму.

Безоговорочный лидер – ВТБ. Хотя его доля от выпуска к выпуску снижается, сама доля остается очень высокой.

Второе место, вопреки предположениям, ни у Сбербанка и ни у БКС – у Открытия.

Третье, тоже не вполне ожидаемо – у Альфы. Всего в размещении приняли участие клиенты 22 брокеров.

В том числе и клиенты ИК «Иволга Капитал», которая, в итоге, заняла шестую строчку импровизированного рейтинга.

Блог им. andreihohrin |Май и Лето 2020 на рынке корпоративных облигаций. Рост активности

- 02 июня 2020, 06:42

- |

Май этого года для корпоративного сектора облигаций стал более результативным, чем в 2018 и 2019 годах, но весь рост пришелся на размещения крупных заемщиков. За прошедший месяц было размещено 11 выпусков объемом до 5 млрд р., 7 выпусков — до 10 млрд. р., 2 выпуска — на 15 миллиардов. В секторе ВДО в мае начались размещения четырех выпусков.

Предсказать сейчас, сколько точно будет корпоративных выпусков летом этого года, трудно — количество фактически размещенных выпусков всегда больше, чем их было зарегистрировано до 1 июня. Например, в прошлом году на 31 мая было зарегистрировано 18 выпусков на июнь-август, а фактически состоялось 82 размещения. И это с учетом того, что в зарегистрированных программах выпусков эмитент может и не использовать свое право разместиться именно в конкретный временной промежуток.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал