Блог им. andreihohrin |Скрипт подачи заявки на размещение облигаций ООО Обувь России 001P-02 (1 млрд р, 12,0%)

- 10 декабря 2019, 11:34

- |

Время приема заявок с 10:00 до 13:00 и с 16:45 до 18:30 мск (технический перерыв с 17:30 до 17:45). Удовлетворение заявок (поставка бумаг на счет) — с 14:00 мск.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Блог им. andreihohrin |Размещение облигаций АПРИ "Флай Плэнинг" близится к завершению, а "Ист Сайбрериан петролеум" - к экватору

- 28 ноября 2019, 08:44

- |

Оба выпуска должны разместиться до середины декабря. Скорее — раньше.

Оба выпуска должны разместиться до середины декабря. Скорее — раньше.Размещение третьего выпуска облигаций АО АПРИ «Флай Плэнинг», несмотря на небольшую приостановку день назад, идет активно и завершится в ближайшие дни. Несколько даже опережающими темпами происходит размещение дебютного выпуска облигаций ООО «Ист Сайбериан петролеум», за 3 первых дня размещено более 40% выпуска.

Скрипт участия в первичном размещении АПРИ:

— наименование облигации: АПРИ Флай Плэнинг АО БО-П03 (краткое наименование: АПРИФП БП3)

— ISIN: RU000A101178

— регистрационный номер: 4B02-03-12464-K-001P от 05.11.2019

( Читать дальше )

Блог им. andreihohrin |Скрипт заявки на участие в размещении облигаций АО АПРИ "Флай Плэнинг" (400 млн.р., 3 года, купон 14,25%)

- 13 ноября 2019, 13:59

- |

14 ноября стартует размещение облигаций АО АПРИ «Флай Плэнинг»

Параметры выпуска АПРИ Флай Плэнинг АО БО-П03:

Размер: 400 млн.р

Купон: 14,25% годовых, выплата ежеквартально (YTM 15,03%)

Срок до погашения: 3 года, амортизация с 9 купонного периода

Организатор размещения: ООО «Иволга Капитал»

Скрипт подачи заявки (эти параметры необходимы для подачи заявки через голосовой трейд-деск или через терминал):

— наименование облигации: АПРИ Флай Плэнинг АО БО-П03 (краткое наименование: АПРИФП БП3)

— ISIN: RU000A101178

— регистрационный номер: 4B02-03-12464-K-001P от 05.11.2019

— контрагент (партнер): СБЦ (код контрагента EC0276600000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальный лот – 100 бумаг (100 000 р. по номинальной стоимости)

Заявки будут приниматься 14 ноября с 10:00 до 13:00 и с 16:45 до 18:30 мск

Презентация эмитента и выпуска: www.probonds.ru/posts/144-apri-flai-plening-informacija-o-vypuske-obligacii-400-mln-r-3-goda-kupon-14-25.html

Видео-обзор эмитента и выпуска: www.youtube.com/watch?v=ckws_tlrjv8

( Читать дальше )

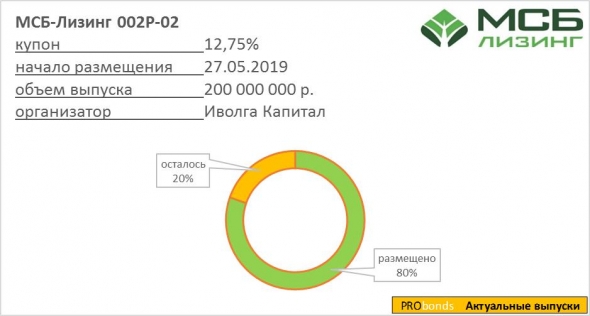

Блог им. andreihohrin |МСБ-Лизинг завершает размещение облигаций

- 07 августа 2019, 09:06

- |

Второй выпуск облигаций МСБ-Лизинга размещен на 80%. До сих пор эмитент заявлял планово медленное размещение. Так и шло. Но ближе к концу мы решили ускориться. Так что первичные торги завершатся в течение нескольких дней.

Чем интересна компания? Входит в седьмой десяток лизингодателей России в портфелем более 1,5 млрд.р. Имеет супер-диверсифицированный портфель, и самый ровный его прирост в течение лет среди лизинговых компаний, облигации которых представлены на бирже. Стабильна по прибыли и капиталу, консервативна по заимствованиям. Бумаги МСБ занимают почетные 15% в составе портфелей PRObonds. Первый выпуск облигаций МСБ торгуется выше 101%, даже невзирая на амортизацию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал