Блог компании Иволга Капитал |Дайджест отчётностей в сегменте ВДО за неделю 14 - 18 ноября 2022 г. Особое внимание компаниям Феррони, Фабрика Фаворит и ОбъединениеАгроЭлита.

- 20 ноября 2022, 17:17

- |

На рынке ВДО продолжается сезон отчётностей за 3 кв. 2022 года. В рамках дайджеста мы не рассматриваем отчётности девелоперов (корректно смотреть только на МСФО), лизинговых компаний (из-за изменений учёта нет возможности считать LTM показатели) и МФО.

Существенное снижение прибыли Феррони привело к существенному росту долговой нагрузки, уровень долга в абсолютном значении практически не изменился.

Существенное снижение прибыли Феррони привело к существенному росту долговой нагрузки, уровень долга в абсолютном значении практически не изменился.

Похожая ситуация с долговой нагрузкой у Фабрики Фаворит. При этом отдельно за 3 квартал компания получила убыток около 5 млн. руб.

Также снижение прибыли привело к росту долговой нагрузки у ОбъединениеАгроЭлита. Но компания является частью группы Голдман Групп, поэтому в данном случае более корректно смотреть на МСФО.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 1 )

Блог компании Иволга Капитал |Как выглядит рынок ВДО с точки зрения структуры рейтингов.

- 19 ноября 2022, 11:43

- |

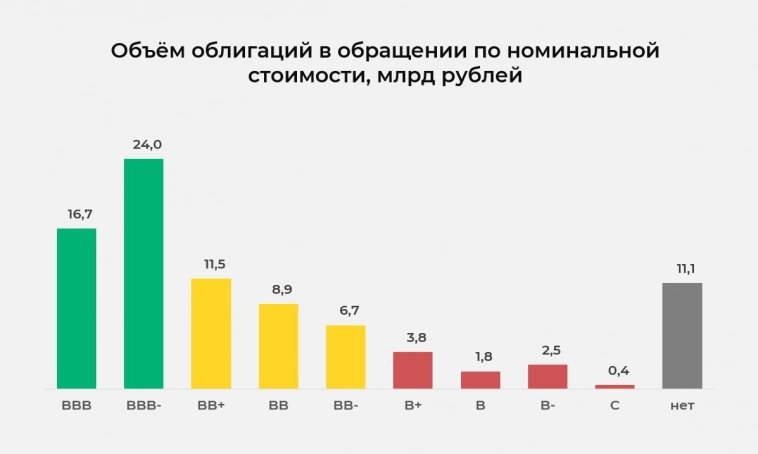

Впервые за несколько месяцев, которые мы ведём недельные дайджесты по рейтингам ВДО, не произошло никаких действий в рейтингах эмитентов. Такое «затишье» — хорошая возможность сделать срез и посмотреть, как выглядит рынок ВДО с точки зрения структуры рейтингов.

🧐 Основные моменты:

- Около половины рынка (47%) сосредоточены в сегменте ВВВ / ВВВ- .

- В целом мы наблюдаем довольно явную динамику: чем ниже рейтинг, тем меньше объём бумаг в обращении.В первую очередь это связанно с тем, что более низкие рейтинги имеют компании с меньшим масштабом бизнеса, что обуславливает меньший объём заимствований. В этой зависимости выделяется большой объём бумаг с рейтингом В- (3% от рынка), но из 2,5 млрд. 1,2 млрд. это бумаги одного эмитента Солид-Лизинга

- Больше всего обращает на себя внимание высокая доля бумаг без кредитного рейтинга – это порядка 13% рынка. Но их доля должна постепенно снижаться, т. к. значительной части бумаг без рейтингов предстоит относительное скорое погашение, а новые выпуски имеют практически 100% рейтинговое покрытие.

- Средневзвешенный рейтинг сегмента ВДО находится между ВВ и ВВ+.

( Читать дальше )

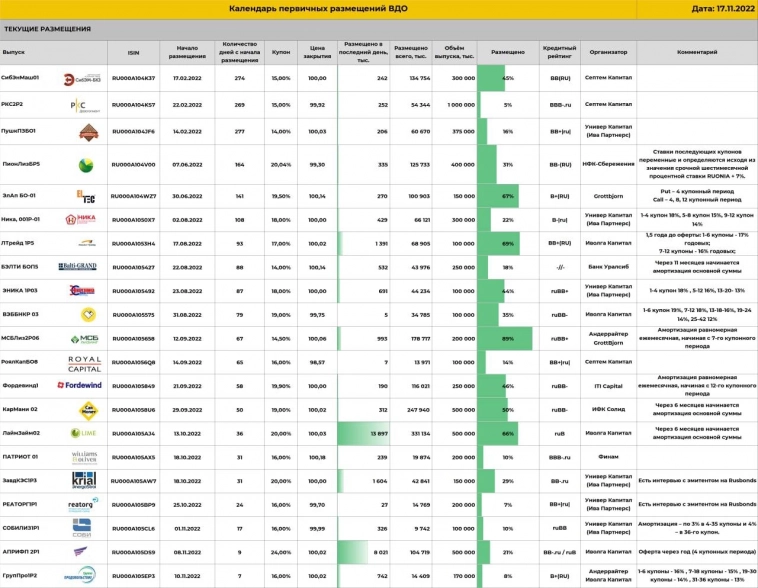

Блог компании Иволга Капитал |Календарь первичных размещений ВДО. Продолжаются размещения АПРИ Флай Плэнинг, Лайм-Займ, Вэббанкир, Лизинг-Трейд.

- 18 ноября 2022, 11:30

- |

- 8-го выпуска облигаций АО АПРИ Флай Плэнинг (500 млн руб., 24% до оферты, 4 года);

- 2-го выпуска облигаций МФК Лайм-Займ (500 млн руб., 20%, 3 года с амортизацией);

- 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года);

- 5-го выпуска облигаций ООО Лизинг-Трейд (100 млн руб, купон 17% первые 6 мес., до оферты 1,5 года).

Не является индивидуальной инвестиционной рекомендацией

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

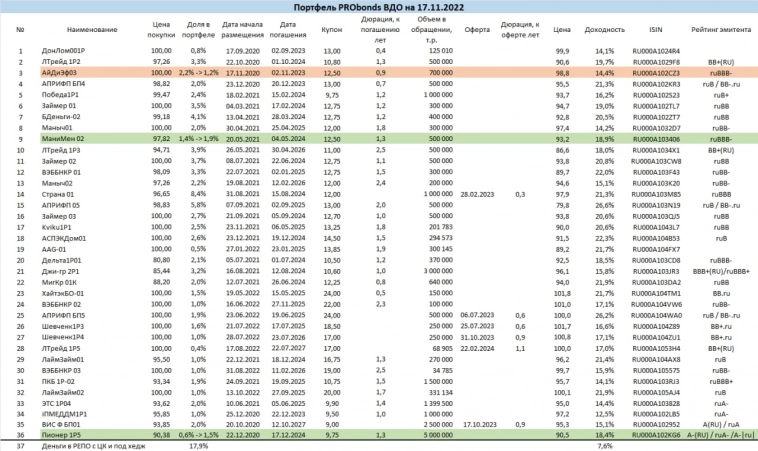

Блог компании Иволга Капитал |Новые сделки в портфеле PRObonds ВДО

- 18 ноября 2022, 07:52

- |

С сегодняшнего дня в портфеле PRObonds ВДО новые сделки с прежними именами:

• Сокращение доли АйДиЭф03 с 2,2% до 1,2% от активов в течение 10 сессий,

• Увеличение доли МаниМен 02 с 1,4% до 1,9% от активов в течение 5 сессий,

• Увеличение доли Пионер 1P5 с 0,6% до 1,5% от активов в течение 5 сессий (доля ГК Пионер и так увеличивалась, но медленнее и до меньшего значения).

Все сделки проводятся по рыночным ценам равными долями за сессию. Задача – увеличение доходности портфеля при сохранении или росте формального кредитного качества.

( Читать дальше )

Блог компании Иволга Капитал |Доходности ОФЗ = возможности?

- 18 ноября 2022, 07:26

- |

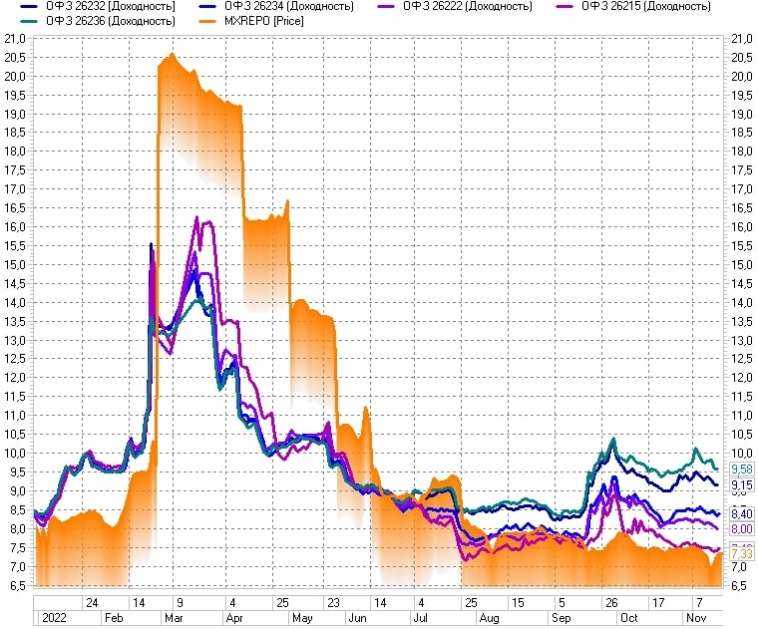

На графике динамика доходностей 6 инструментов:

• Индекса MOEXRRPO, это однодневная ставка размещения свободных денег,

• ОФЗ 26215, погашение 16.08.2023,

• ОФЗ 26222, погашение 16.10.2024,

• ОФЗ 26234, погашение 16.07.2025,

• ОФЗ 26232, погашение 06.10.2027,

• ОФЗ 26236, погашение 17.05.2028.

То, что Минфин нынче готов занимать деньги через ОФЗ под 10% годовых, вроде бы не удивляет. 2022 год, в принципе, разучил чему-либо удивляться. Но, напомню, актуальное значение ключевой ставки – 7,5%.

Обычно воспринимаю ОФЗ как аналог короткого депозита. Много не заработать, но при размещении денег в полугодичных и годичных бумагах можно комфортно сохранить (пример – ОФЗ 26215).

Однако нынешнее положение ОФЗ добавляет им и спекулятивной ценности, т.е. допускает покупку «длины» в расчете на снижение доходности и рост цены тела (см., в частности, ОФЗ 26236).

Частичная мобилизация откинула цены и доходности ОФЗ назад в май. Тогда ключевая ставка была почти вдвое выше, 14%. Повсеместно ждали ее снижения, доходности дисконтировались на ожидания и в мае не казались щедрыми.

( Читать дальше )

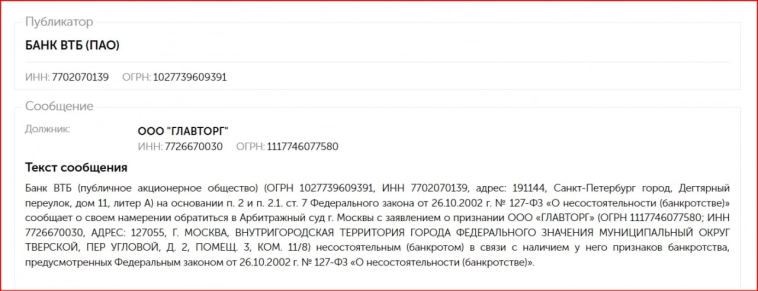

Блог компании Иволга Капитал |К намерению Сбербанка обанкротить Главторг добавилось намерение ВТБ

- 17 ноября 2022, 10:37

- |

К намерению Сбербанка обанкротить Главторг (https://t.me/probonds/8627) добавилось намерение ВТБ.

( Читать дальше )

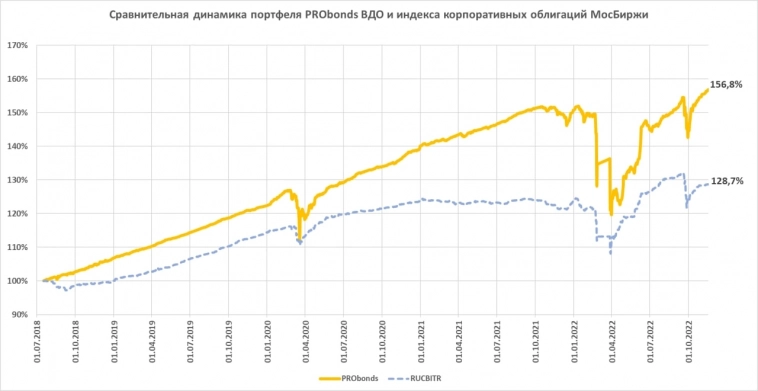

Блог компании Иволга Капитал |Статистика рынка ВДО за май-октябрь 2022 года. Первичные размещения снизились почти в 5 раз

- 17 ноября 2022, 06:55

- |

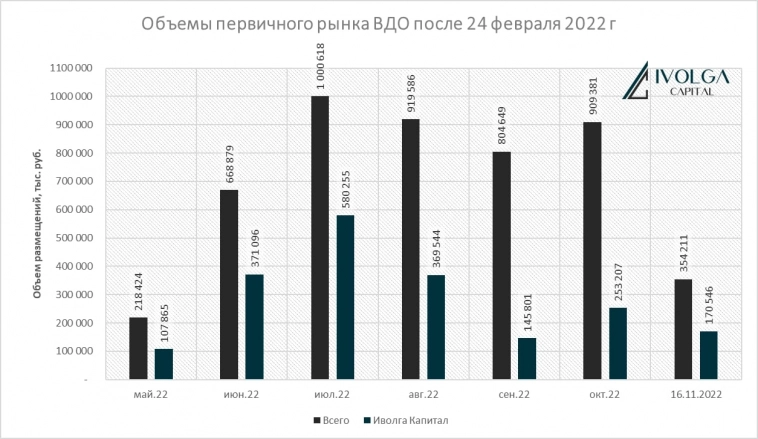

После начала СВО 24 февраля за 6 полных месяцев, с мая, когда рынок вновь был открыт, по октябрь включительно, сумма первичных размещений рынка ВДО составила 4,5 млрд рублей. Если сравнивать с результатами 2021 года — падение почти в 5 раз (за 12 месяцев прошлого года первичных размещений было на 40 — 42 млрд рублей). С одной стороны — разгромные показатели. С другой — рынок подает признаки жизни, постепенно адаптируясь к новым вызовам.

Отчасти неожиданно, что старт частичной мобилизации не оказал какого-то существенного влияния на объемы размещений, хотя в моменте у всего рынка были максимально (обоснованные) панические настроения, а ставки новых размещений улетели к 20+%. С учетом текущих темпов ноября, видимо, рынок стабилизировался вблизи 0,75 — 1 млрд рублей первичных размещений в месяц.

Интересна и тройка лидеров среди организаторов на 16.11.22:

1) Иволга Капитал — 41% рынка

2) Юнисервис Капитал — 12,3%

3) Размещения без организатора — 8%

( Читать дальше )

Блог компании Иволга Капитал |Запись эфира: о мобилизационной экономике, нефти, рисках отраслей как эмитентов и плохих-плохих долгах.

- 16 ноября 2022, 19:17

- |

Благодарим Евгения Суворова, автора ведущего экономического телеграм-канала MMI за эфир:

01:55 — анонс тем эфира

03:46 — контуры новой экономики: отличие от предыдущих кризисов, адаптация к санкциям

08:20 — чувствительность российской экономики к ценам на нефть и газ: пике и потолок

11:10 — потери банковской системы или насколько драматично отразилась частичная мобилизация на итак уже кризисном состоянии экономики

20:10 — риски отраслей как эмитентов облигаций / риски российских облигаций в целом

25:40 — устойчивость рубля

28:15 — контуры экономики будущего: оптимистичные прогнозы

33:40 — итоги разговора

Запись доступна по ссылке:

( Читать дальше )

Блог компании Иволга Капитал |Вэббанкир опубликовал операционные результаты за октябрь. Среднемесячный объём выдач увеличился на 53% в сравнении с 2021 годом.

- 16 ноября 2022, 11:08

- |

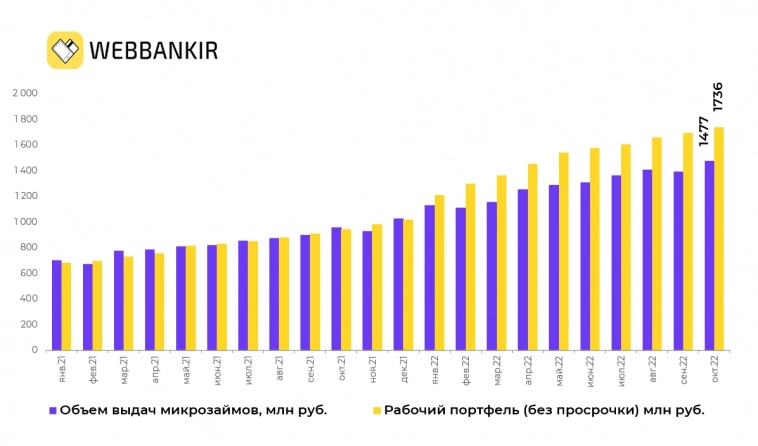

Среднемесячный объём выдач за январь-октябрь 2022 составил 1,29 млрд руб., что на 53% больше, чем в 2021 году. Рабочий портфель с начала года увеличился на 70%.

По итогам октября сумма выданных займов составила 1.47 млрд рублей, а рабочий портфель без просрочки достиг 1.73 млрд рублей

Источник static.webbankir.com/public/docs/investor/newsletter/newsletter_october_2022.pdf

Напоминаем, продолжается размещение нового выпуска облигаций МФК «Вэббанкир» (ruBB-, 100 млн руб., 3.5 года, купон 19%).

/Облигации МФК «Вэббанкир” входят в портфели PRObonds на 5,2% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Остановка рынка облигаций и "далекая радуга"

- 16 ноября 2022, 07:40

- |

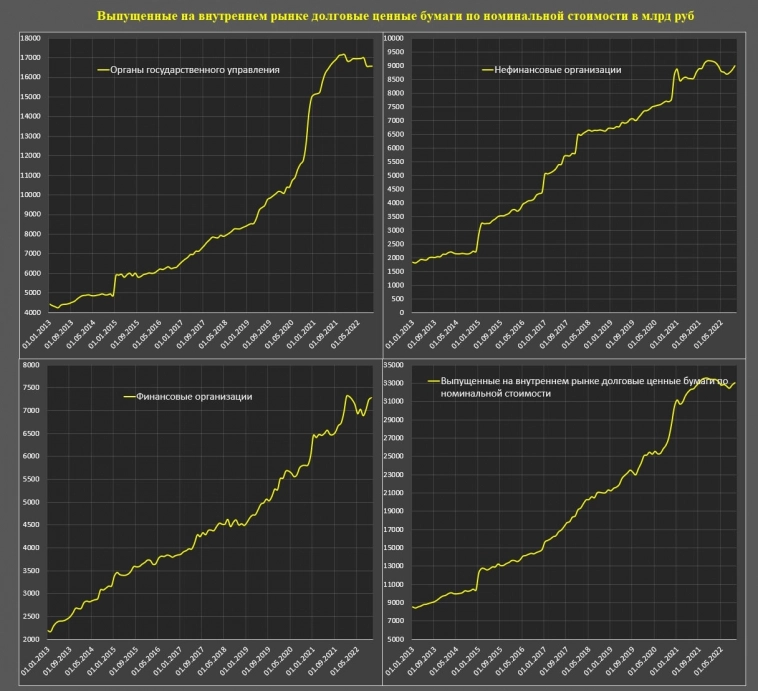

С неделю назад наткнулся на такую вот группу графиков. Они отображают полную остановку размещений на всем российском рынке облигаций. От ВДО до ОФЗ. Новые робкие размещения не перекрывают гашений. Рынок сдувается. По ссылке можно прочитать аналитику авторов материала.

От себя добавлю, что столь длительное замораживание первичного облигационного рынка – феномен для последних десятилетий. На уровне смутных воспоминаний, аналогом может быть кризис 2008-9 годов. Но, допускаю, тогда период тишины был короче. Рынку теперь придется уже не восстанавливаться, а воссоздаваться. Совсем не одно и то же.

И еще одна ссылка. О том, что частичная мобилизация стала для финансового рынка большей травмой, чем начало СВО. Речь о том, что банковская система получила на мобилизации больший итоговый отток денег, чем на начале спецоперации.

Финансирование экономики – причина, а то и способ ее существования. Критическая инфраструктура. И по ней большая политика, пусть и не намеренно, прошла катком.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал