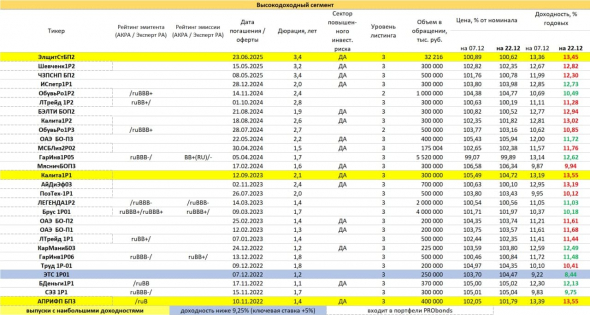

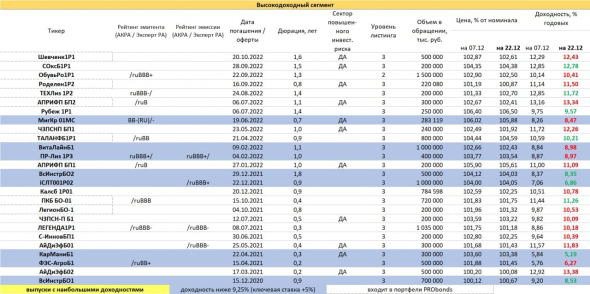

Блог компании Иволга Капитал |PRObondsмонитор. Высокодоходные облигации. Движение к цивилизованности

- 24 декабря 2020, 07:32

- |

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Результаты сохраняются в диапазоне 11-13,5%, ряд облигационных изменений

- 22 декабря 2020, 07:01

- |

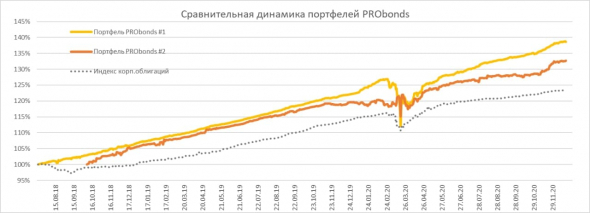

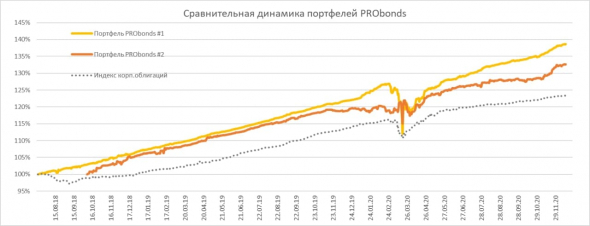

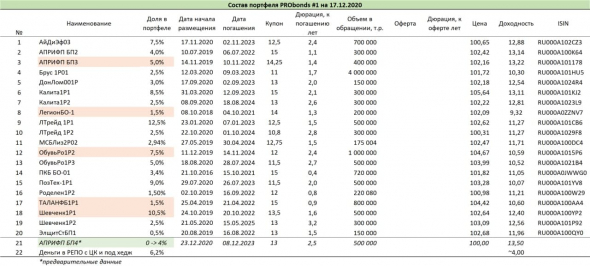

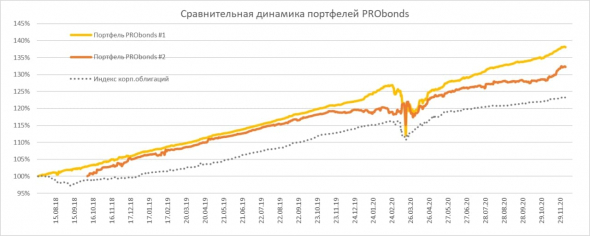

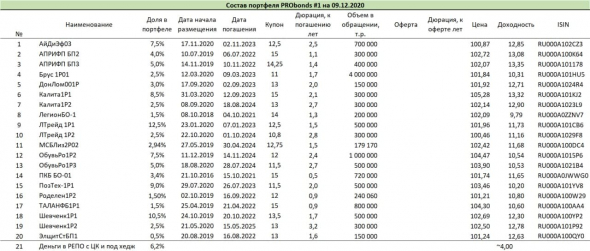

Доходности портфелей PRObonds несколько откатились вниз. Актуальные результаты (за 365 дней): 13,6% годовых – для портфеля #1, 11,0% — для портфеля #2. В портфелях, как и раньше, есть умеренная доля свободных денег (по 6% в каждом), что отражает готовность к фондовым коррекциям.

( Читать дальше )

Блог компании Иволга Капитал |Новый выпуск АО АПРИ "Флай Плэнинг" (B (RU), 500 млн.р., купон 13%). Предварительная презентация

- 21 декабря 2020, 10:35

- |

На 23 декабря запланировано начало размещения облигаций АО АПРИ «Флай Плэнинг» серии БО-4 (рейтинг B (RU), объем размещения 500 млн.р., купон 13% годовых).

Прилагаем предварительную презентацию эмитента и выпуска.

Кроме того, во вторник опубликуем фильм о главном проекте эмитента – клубном поселке «ТвояПривилегия» (первая очередь – 200 тыс. кв.м., вторая – 400 тыс.). Также завтра в 18-00 в прямом эфире нашего YouTube-канала Дмитрий Александров проведет видеоразбор АПРИ как заемщика и ответит на Ваши вопросы.

Книга заявок на участие в размещении облигаций открыта в пятницу 18 декабря. На данный момент собрано заявок на 44% от общего объема выпуска. О том, как подать заявку – здесь: https://smart-lab.ru/company/ivolga_capital/blog/665380.php

( Читать дальше )

Блог компании Иволга Капитал |Новый выпуск облигаций АО АПРИ "Флай Плэнинг" (B (RU), 500 м.р., купон 13%, 3 года до погашения). Открыта книга заявок

- 18 декабря 2020, 10:51

- |

На 23 декабря намечен старт размещения облигаций строительного холдинга АО АПРИ «Флай Плэнинг» (https://flyplaning.ru/) серии БО-П04.

Основные предварительные параметры:

o Размер: 500 млн.р.

o Купон: 13% годовых, выплата ежеквартально

o Срок до погашения: 3 года с амортизацией в течение последнего года обращения

o Рейтинг эмитента: B (RU)

o Организатор/андеррайтер: ИК «Иволга Капитал»

Максимум подробной информации об эмитенте будет представлено Вашему вниманию в первой половине следующей недели.

Для подачи заявки, пожалуйста, направьте нам: Ваше имя, количество приобретаемых бумаг, наименование Вашего брокера.

Наши контакты:

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

( Читать дальше )

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds (актуальная доходность 11,6-13,7%)

- 17 декабря 2020, 05:54

- |

Актуальные доходности публичных портфелей PRObonds – 13,7% для портфеля #1, 11,6 – для портфеля #2.

В портфелях на случай каких-либо рыночных перипетий сохранятся значительная для них доля свободных денег – более 6%. Увеличивать ее не планируем.

( Читать дальше )

Блог компании Иволга Капитал |Отраслевое сравнение лизинговых компаний-эмитентов ВДО и доразмещение облигаций "Лизинг-Трейд"

- 16 декабря 2020, 07:14

- |

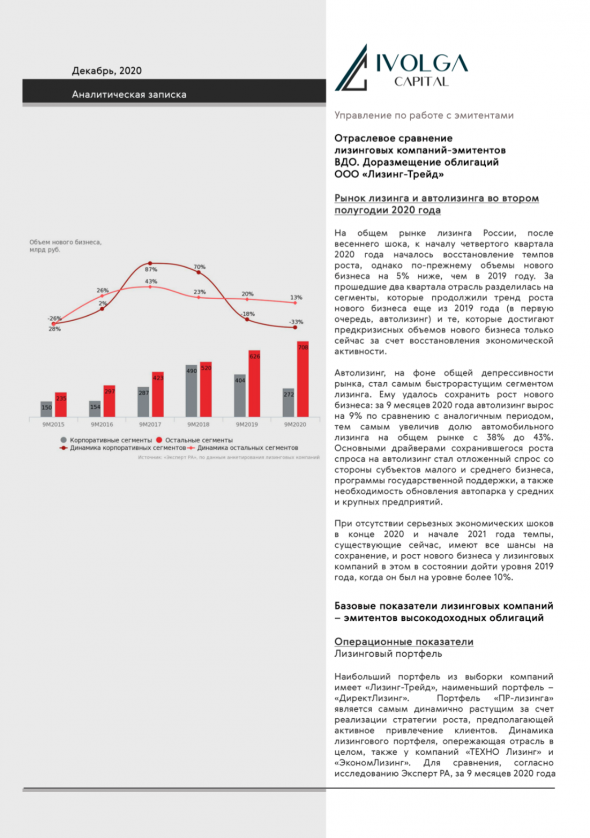

В преддверии доразмещения облигаций Лизинг-Трейда мы решили сравнить операционные и финансовые показатели лизингодателей-эмитентов ВДО по состоянию на 3 квартал 2020 года.

Сегментам розничного и автомобильного лизинга, где преимущественно работают эмитенты, удалось сохранить положительные темпы роста нового бизнеса даже в текущих условиях. Показатели компаний в среднем улучшаются, хотя темпы и направления роста отличаются от компании к компании. На фоне других эмитентов Лизинг-Трейд смотрится достаточно конкурентоспособным.

Ссылка на полный текст исследования

Блог компании Иволга Капитал |Старт размещения допвыпуска облигаций Лизинг-Трейд 001P-02 (BB+ (RU), YTM 11,15%)

- 16 декабря 2020, 07:12

- |

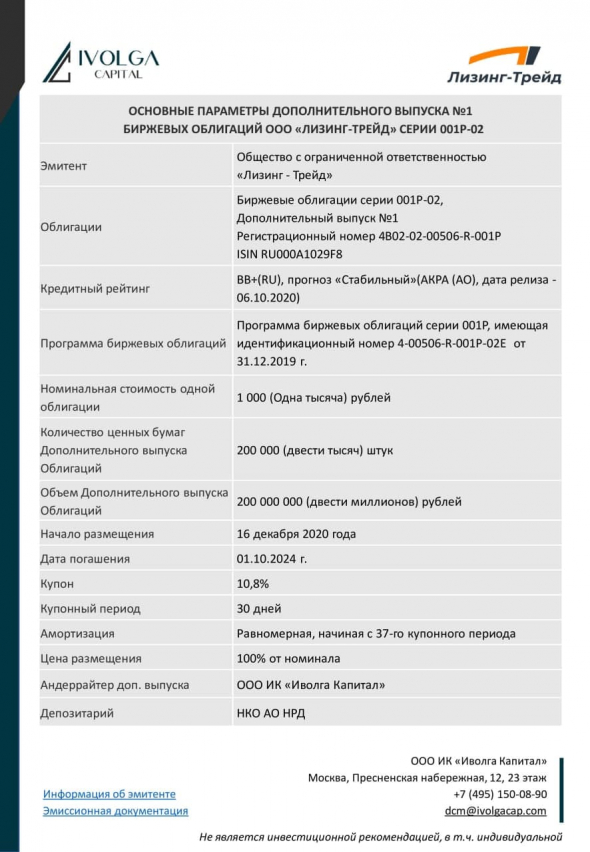

Сегодня стартует размещение дополнительного выпуска облигаций Лизинг-Трейд 001P-02 (BB+(RU))

Организатор/андеррайтер – ИК «Иволга Капитал».

Скрипт для участия в размещении допвыпуска облигаций Лизинг-Трейд:

— полное / краткое наименование: Лизинг-Трейд 001P-02 / ЛТрейд 1P2

— ISIN: RU000A1029F8

— контрагент (партнер): ИВОЛГАКАП (код контрагента МС00478600000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальное количество бумаг — 300 штук

Удовлетворяться будут идентифицированные заявки. Для идентификации Вам достаточно сообщить нам количество приобретаемых бумаг, Ваше имя, наименование Вашего брокера.

Наши контакты:

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

( Читать дальше )

Блог компании Иволга Капитал |Начинаем сбор заявок на участие в размещении дополнительного выпуска облигаций Лизинг-Трейд 001P-02. Рейтинг BB+(RU), 200 млн.р., YTM 11,15%. Размещение стартует 16 декабря.

- 09 декабря 2020, 13:47

- |

Краткие параметры Лизинг-Трейд 001P-02 (BB+(RU)):

— Кредитный рейтинг — BB+(RU) от АКРА,

— Объем допвыпуска – 200 млн.р. (весь выпуск — 500 млн.р.),

— Дата погашения – 1.10.2024 (амортизация — последний год),

— Купон – 10,8% годовых, ежемесячный (доходность — 11,15%)

— Начало размещения — 16.12.2020.

Организатор/андеррайтер – ИК «Иволга Капитал».

Для подачи заявки, пожалуйста, направьте нам: количество приобретаемых бумаг, наименование Вашего брокера.

Наши контакты:

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

— Общие e-mail / тел.: dcm@ivolgacap.com / +7 (495) 150-08-90

Минимальная сумма покупки облигаций на размещении – 300 бумаг (300 тыс.р. по номиналу).

( Читать дальше )

Блог компании Иволга Капитал |Портфели PRObonds. Обзор результатов (11,1-13,5% годовых) и предстоящих операций

- 09 декабря 2020, 08:12

- |

Актуальные доходности публичных портфелей PRObonds на 8 декабря (за 365 дней) составляют 13,5% годовых для портфеля #1 и 11,1% годовых для портфеля #2.

Денежная позиция, которая в обоих портфелях сейчас составляет более 6% от активов, это некоторая страховка от коррекции фондового рынка в целом и сегмента высокодоходных облигаций в частности. Она призвана смягчить возможное снижение, а также позволит открыть хеджирующие позиции (например, короткую позицию во фьючерсе на индекс МосБиржи).

( Читать дальше )

Блог компании Иволга Капитал |PRObondsмонитор. Доходности ОФЗ, субфедов, первого эшелона корпоративных облигаций, ВДО

- 08 декабря 2020, 07:45

- |

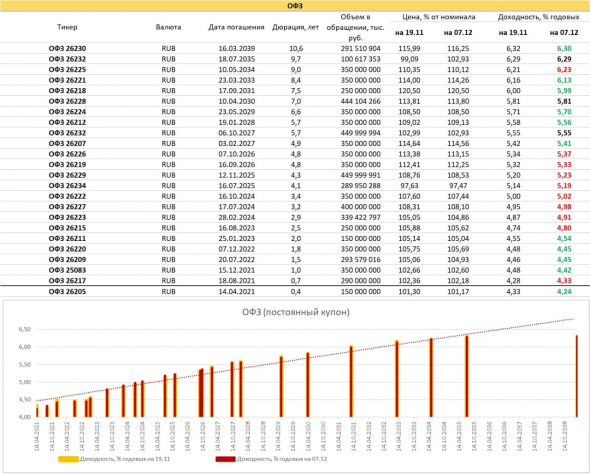

За 3 недели с момента последнего наблюдения изменений в котировках ОФЗ – минимум. Публичный госдолг зафиксировался на относительно высоких отметках доходностей для большей части их кривой. Два противоположных процесса обеспечивают ценовую стабильность гособлигаций: общий рост фондового рынка и растущая же инфляция. Рост фондового рынка может продолжиться еще в течение нескольких недель. Но инфляционное давление оценивал бы как более важное. В ноябре официальная инфляция превысила таргет Банка России (4%) и достигла 4,42% годовых. В декабре, судя по динамике последних месяцев, способна преодолеть 4,6%. В такой обстановке фондовая коррекция, которая однажды произойдет, вероятно, спровоцирует коррекцию и в ОФЗ. Покупка длинных бумаг, как и прежде, вряд ли оправдывает риск: выигрыш на росте тела бумаг более иллюзорен, чем проигрыш.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал