SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Иволга Капитал | PRObondsмонитор. Доходности ОФЗ, субфедов, первого эшелона корпоративных облигаций, ВДО

- 08 декабря 2020, 07:45

- |

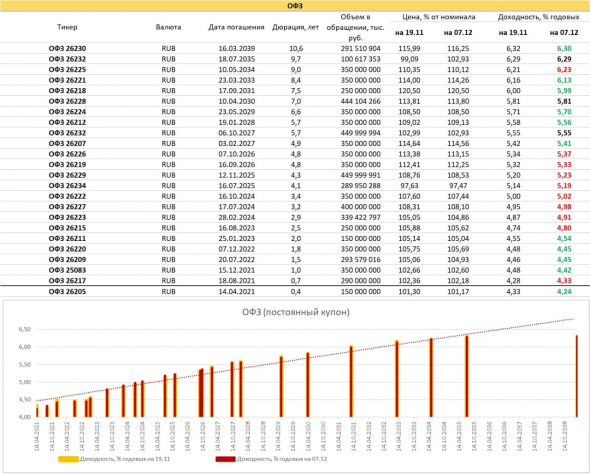

За 3 недели с момента последнего наблюдения изменений в котировках ОФЗ – минимум. Публичный госдолг зафиксировался на относительно высоких отметках доходностей для большей части их кривой. Два противоположных процесса обеспечивают ценовую стабильность гособлигаций: общий рост фондового рынка и растущая же инфляция. Рост фондового рынка может продолжиться еще в течение нескольких недель. Но инфляционное давление оценивал бы как более важное. В ноябре официальная инфляция превысила таргет Банка России (4%) и достигла 4,42% годовых. В декабре, судя по динамике последних месяцев, способна преодолеть 4,6%. В такой обстановке фондовая коррекция, которая однажды произойдет, вероятно, спровоцирует коррекцию и в ОФЗ. Покупка длинных бумаг, как и прежде, вряд ли оправдывает риск: выигрыш на росте тела бумаг более иллюзорен, чем проигрыш.

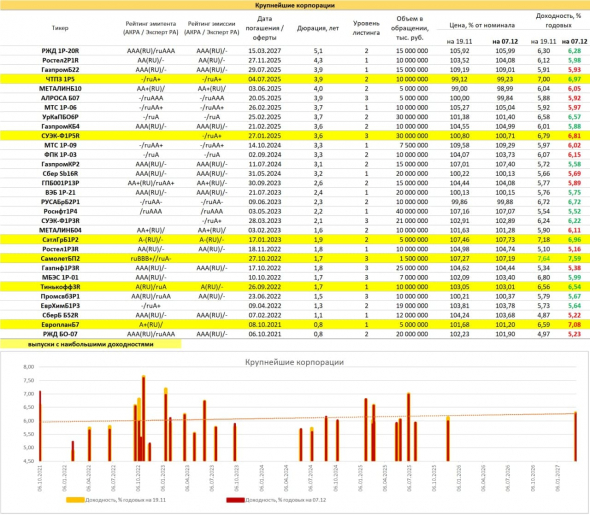

Облигации субъектов федерации – единственный долговой сектор, осязаемо просевший по цене за последние недели. Вариантов с доходностями выше 6% годовых и относительно близкими сроками до погашения (до 3-4 лет) сразу несколько. Субфеды вновь составляют нормальную конкуренцию первому эшелону корпоративных облигаций.

Первый корпоративный эшелон, стабилен, аналогично ОФЗ. Правда, здесь встречаются доходности и выше 7%. Это строители и лизинг. Но если брать среднюю доходность, то для приеденной выборки корпоративных бумаг она выше, чем для выборки субфедеральных, всего на 0,16%.

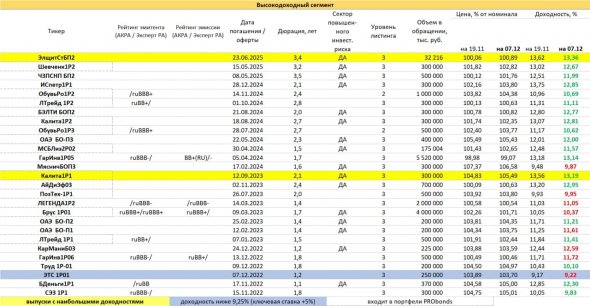

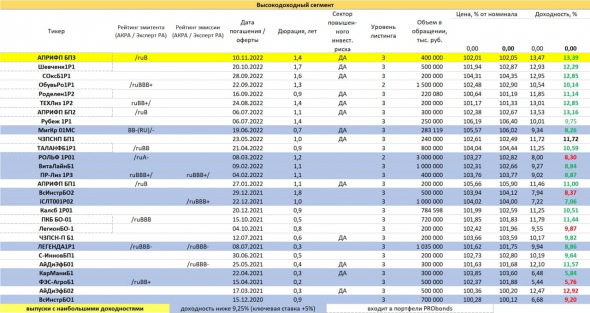

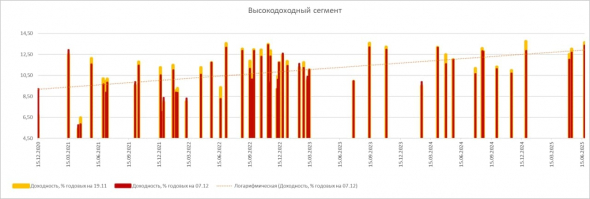

В высокодоходном сегменте облигаций наблюдается снижение доходностей, что положительно выделяет его из широкого облигационного рынка. Но тенденция закономерна и конечна. Число покупателей растет по мере постепенного роста популярности этого класса инструментов. А число самих инструментов увеличивается слишком медленно, новых размещений немного. Не раз бывало, когда, оценив, что спрос достаточен, эмитенты высокодоходных облигаций массово устремлялись на рынок. Не думаю, что что-то изменится и в будущем. А потому не стоит ждать от ВДО продолжения ралли.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

3 комментария

0

А чем славен ЛТтрейд, которого у вас аж 12,5 %

- 09 декабря 2020, 19:12

0

Фил Панксатонский, мне понятен их бизнес и эффективность бизнес. самая высокая маржинальность из лизингов, с которыми мы сталкивались. самая высокая диверсификация по клиентам и географии. мне кроме того, очень близок по системе ценности их гендиректор Алексей Долгих

- 10 декабря 2020, 14:07

0

Андрей Хохрин, рекомендуете? % на 5, просто сам не имею возможности плотно заниматься изучением компаний, за, что и признателен!

- 10 декабря 2020, 20:06

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал