Блог им. andreihohrin |Минфин ставит рекорды размещений ОФЗ. Доля нерезидентов растет

- 16 мая 2019, 09:07

- |

#офз #нашевсё

• Первый квартал года и так был успешным для размещений облигаций федерального займа. Минфин поставил амбициозный план, привлечь 450 млрд.р. И перевыполнил его, привлек 514 млрд.р. После чего установил еще более высокие планки для второго квартала. При квартальном плане размещений уже в 600 млрд.р., этот план выполнен на 90%, через ОФЗ привлечено уже почти 540 млрд.р.

• Так, вчера прошли 2 масштабных размещения ОФЗ, совокупно на 133 млрд.р.:

o ОФЗ-ПД 26227, погашение 17/07/24, на сумму 94.7 млрд.р. (при спросе 183.7 млрд.), по средневзвешенной доходности 8.03%,

o ОФЗ-ПД 26225, погашение 10/05/34, на сумму 38.34 млрд.р (при спросе 51.49 млрд), по средневзвешенной доходности 8.42%

Источник иллюстрации: img.profinance.ru/news/550278-1

• Доля нерезидентов, по информации Банка России, продолжает постепенно повышаться. С начала года она выросла с 25% до 27.1% по итогам апреля. Это все еще возврат небольшого числа иностранных участников после их массового бегства в апреле-декабре прошлого года. Хотя спрос апреля был обеспечен иностранцами на 41.6%.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 20 )

Блог им. andreihohrin |Одна хорошая новость и одна тревожная (про рубль и банк)

- 14 марта 2019, 09:14

- |

Хорошая новость. Вчера Минфин разместил ОФЗ на рекордную дневную сумму – на 91,4 млрд.р. Время рекордов: предыдущий максимум состоялся всего 2 недели назад и был скромнее: 27 февраля было размещено ОФЗ а 57 млрд.р. 450-миллиардный план заимствований 1 квартала почти выполнен (сейчас привлечено 382 млрд.р.).

Рост спроса на ОФЗ, во-первых, постепенно снижает кривую доходности. Короткие бумаги уже дают мене 7,5% годовых. А это в перспективе марта-апреля может привести к снижению ключевой ставки до тех же 7,5%. Запас ставки к инфляции есть (по итогам февраля, уровень инфляции – 5,2%), деньги на рынок идут и стимулировать их бОльшими процентами не требуется. Плюсы для широкого облигационного рынка и нынешних держателей российских облигаций в развитии этого сценария очевидны.

По данным Минфина.

Во-вторых, высокий спрос на ОФЗ – это и отражение отработанной схемы. Россия не может и, похоже, уже не хочет занимать деньги на внешнем рынке. И Россия – 6-я экономика мира, причем со смехотворным уровнем долга (внешний и внутренний госдолг всего около 200 млрд.долл.). Отличный заемщик. Иностранные деньги научились пользоваться отечественными долгами. Как бы драматичен не был прошлогодний исход иностранного капитала, он оказался не ужасающим. И в марте, судя по ситуации, процент иностранных покупателей отечественного госдолга вновь приблизится к 30%. А наработанные механизмы покупки рублевых облигаций и, считайте, рублей – это и залог хотя бы временной устойчивости самого рубля. В прошлом году рубли активно продавались, в текущем, несмотря на традиционны отток капитала, покупаются. И вряд ли эта покупка завершена.

( Читать дальше )

Блог им. andreihohrin |Сегодня Минфин возвращается к закупкам валюты

- 15 января 2019, 16:20

- |

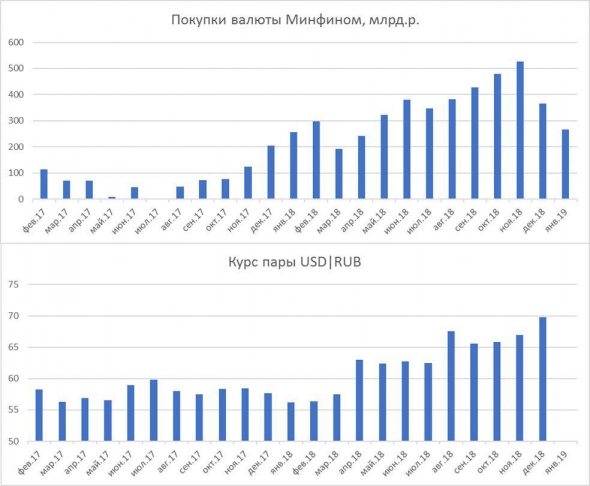

Много слов сказано о предстоящих покупках валюты со стороны Минфина. В основном, в контексте рисков для рубля. В логике, что, если сейчас доллар – 67 рублей, то после интервенций Минфина, наверно, преодолеет 70.

Статистика же говорит едва ли не об обратном. Минфин сокращает или наращивает покупку иностранной валюты, полагаясь на обстановку и стараясь не раскачать рублевые курсы. Так, государство увеличивало интервенции всю вторую половину 2017 года и первый квартал 2018 без очевидных подвижек курса. Рубль стоял на месте. Масштабный рост покупок, начиная с апреля-мая 2018 – скорее, реакция на санкционные риски и ожидания стремительного ослабления рубля.

Надо сказать, особенно сильной девальвации национальной валюты не произошло. Хотя -20% за год для рубля и много. Но проследим логику далее. Минфин набрал долларов, евро и юаней. Курс рубля стабилизировался в паре с долларом на 65-70 рублях. И уже в декабре те же страхи, что двигали чиновниками с весны прошлого года и заставляли продавать рубль, стали толкать их на сокращение интервенций. Чтобы рядовые граждане не стали попрекать Минфин и ЦБ в слаженной работе по нагнетанию инфляции.

В итоге, получаем классическую ситуацию. Государство как не искушенный спекулянт совершило массовые покупки иностранных валют в период их наибольшей дороговизны. Опасаясь собственных действий, второй месяц сокращает эти покупки (думается, продолжит сокращение и в феврале). Люди напуганы и видят в дальнейших действиях монетарных властей только угрозу. В общем, желающие от государства и граждан уже купили. Курсы доллара и евро вблизи среднесрочных максимумов. И теперь, когда и Минфин, и сами граждане уже, что называется, в позиции, даже просто удерживать 67-70 рублей за доллар и 77-80 рублей за евро – непростая задача. Более вероятный путь – откат обеих пар на 5 и более рублей вниз.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал