Блог им. andreihohrin |Шорт по Сбербанку. Пересмотр позиции

- 04 февраля 2019, 13:36

- |

Вся короткая позиция по Сбербанку в портфеле PRObonds #2 – 20% от величины портфеля.

В случае продолжения роста акций, закроется пока лишь ее четверть. Будем аккуратны с пересмотром позиции, но и излишней принципиальности в ее пользу не проявляем.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. andreihohrin |«Конец и вновь начало» (с)

- 04 февраля 2019, 13:33

- |

• Риторика ФРС, которую глобальный финансовый рынок впитал в среду, спустя несколько дней кажется особенно мягкой. Многие увидели в ней стремление даже не к сдерживанию роста ставок, а к их снижению, к введению нового этапа QE. В тексте релиза этого, конечно, не было . Текст, по традиции, состоит из ряда расплывчатых формулировок, допускающих почти любую трактовку.

• Насколько долгим будет эффект «одной речи», и насколько важен он сам по себе? Дешевые деньги никуда не делись, и, после заверений уважаемых господ из ФРС были направлены на покупку. Утверждать, что покупка окончена – утверждать голословно, мы этого не знаем. Но мировые, в первую очередь государственные финансы как были в проблемном состоянии, так и остались. Финмодель Запада, а вместе с ним Японии и постепенно Китая продолжает масштабировать себя проверенным способом: дешевые деньги используются для стимулирования роста потребления и ВВП, рост фондового рынка признается как важный элемент уверенности компаний и домохозяйств, требует к себе отдельного внимания, все это сопровождается неизбежным ростом госдолгов.

( Читать дальше )

Блог им. andreihohrin |Новость среды – итоги заседания ФРС США

- 31 января 2019, 11:59

- |

Новость среды – итоги заседания ФРС США. Точнее, реакция рынков на итоги. S&P500 +1,5%, фьючерсы Московской биржи: на индекс РТС +1,5% на вечерней сессии, на пару USD|RUB -0,8%. Пара EUR|USD после события выросла на 0,5%, нефть упала на 0,9%.

О самих итогах.

Инвестсообщество с энтузиазмом приняло тезисы:

• ФРС решает терпеливо подождать и выбрать наиболее подходящий подход

• необходимость поднятия ставок немного ослабла

• ФРС лучше всего поддержит экономику, будучи терпеливой

• для борьбы с возможным спадом в экономике ФРС может задействовать свой баланс после механизма изменения ставок

Оставлены публикой без внимания, но также важны формулировки:

• экономический рост замедлился, выросла неопределенность, связанная с политикой властей США

• временная приостановка работы правительства скажется на ВВП в 1кв 2019

ℹ️Если в двух словах: экономическая ситуация осложняется, монетарные власти готовы реагировать.

Вслед за словесной интервенцией началось стремительное фондовое ралли. Очевидный вопрос, насколько долгим оно будет?

( Читать дальше )

Блог им. andreihohrin |Эмитенты в наших портфелях

- 29 января 2019, 14:53

- |

Время поговорить об эмитентах в наших портфелях. Несколько сессий назад завершилось размещение облигаций «МСБ-Лизинга», Ростов-на-Дону (ежемесячный купон 13,75%, срок до погашения 900 дней, без оферты, портал раскрытия информации

Вот график цены. На котором прекрасно разделены две стадии жизни бумаги: с 21 ноября по 22 января – размещение, с 21 января по настоящее время – свободное обращение. Сразу после окончания размещения цена переместилась на 0,3-0,4% вверх. Думается, движение не окончено. Ждем 101% от номинала как более справедливую оценку стоимости и доходности бумаг.

На данный момент мы сопровождаем размещения облигаций красноярского сельхозпроизводителя ОбъединениеАгроЭлита (купон 13,75%, срок до погашения 4,2 года, без оферты, информация об эмитенте) и лизинговой компании из Санкт-Петербурга, входящей в топ-50 крупнейших лизингодателей России ЗАО ЛК «Роделен» (купон 12,5%, 1080 дней, без оферты, с ежемесячной амортизацией долга,

( Читать дальше )

Блог им. andreihohrin |Брокерский счет несет на себе лицензионные риски самого брокера

- 29 января 2019, 14:51

- |

Этот материал не для вдумчивого чтения. Это просто очень важный материал, если Вы имеете брокерский счет.

Причина падения в 2015 году скромной по бизнесу инвесткомпании «Энергокапитал», как предполагают некоторые эксперты, не исключая меня, в том, что компания не справилась с запутанными схемами внебиржевых займов под ценные бумаги. Когда ряд клиентов подали поручения на вывод более-менее крупных пакетов акций, это вызвало разрыв ликвидности и потерю платежеспособности. Но было это 3 года назад. Злоба сегодняшнего дня – определенная судом обязанность клиентов компании вернуть снятые с брокерских счетов деньги в конкурсную массу. Если эти деньги снимались незадолго до отзыва лицензии. Если тревожные обстоятельства встают во весь рост, разбираться в причинно-следственных связях, бороться за справедливость некогда. Или бессмысленно. Надо думать про себя, и действовать.

Судебная практика предлагает нам новую картину мира: ❗️теперь Ваш брокерский счет несет на себе лицензионные риски самого брокера.❗️ Выражаясь в житейских терминах: нам предлагают держать деньги у крупных брокеров с низкой вероятностью отзыва лицензии. Не называю ни крупных брокеров, с как бы низкими рисками, ни не крупных с как бы высокими. Оценить их внешнюю устойчивость Вы способны сами. Однако по себе, оперативно перевожу счет от некрупного брокера к крупному. Не из любви, вынужденно.

www.bfm.ru/news/405495

Блог им. andreihohrin |Рынок нас заметил

- 28 января 2019, 18:22

- |

21 и 23 января мы продавали для портфеля PRObonds#2 фьючерс на обыкновенные акции Сбербанка (SRH9), средняя цена продажи – 21 160 р. за контракт.

Сегодня, после недели томительных ожиданий, сделка вышка в плюс. Надеемся, в плюс не эпизодический.

Наша цель по сделке – 18 000 р./контракт. Будущее подтвердит или опровергнет справедливость этого целеполагания.

Блог им. andreihohrin |Хорошие новости. Беспечность. Цикличность рынков

- 28 января 2019, 16:18

- |

• Хорошая новость №2, из США – приостановка shutdown, как минимум, до 15 февраля. Американские индексы не отреагировали на эту новость повышением котировок. Что, в общем, понятно: приостановка не гарантирует нового shutdown, уже через 3 недели.

• Хорошая новость №3 – по данным EPFR Global, на прошлой неделе приток капитала на российский фондовый рынок составил 300 млн.долл., против 230 млн.долл. неделей ранее. Основная масса денег отправилась в облигации, чем, наверно, можно объяснить ажиотажный спрос на размещения корпоративных облигаций, который хорошо просматривался в последние дни.

• А дальше – новости и события для осмысления. Что касается начала отложенных покупок валюты со стороны Банка России, то трактовать как-либо это решение или сложно, или бессмысленно. ЦБ – крупный игрок, но игрок с тем же восприятием страхов, что и рядовой трейдер. Сегодня, пока доллар кажется относительно дешевым, объявлена покупка дополнительных 2,8 млрд.долл. в год, завтра изменится цена – и адаптивно изменится поведение Банка.

( Читать дальше )

Блог им. andreihohrin |Shutdown, ЕЦБ и Венесуэла

- 25 января 2019, 12:20

- |

( Читать дальше )

Блог им. andreihohrin |Краткий обзор доходностей облигационного рынка России

- 24 января 2019, 15:46

- |

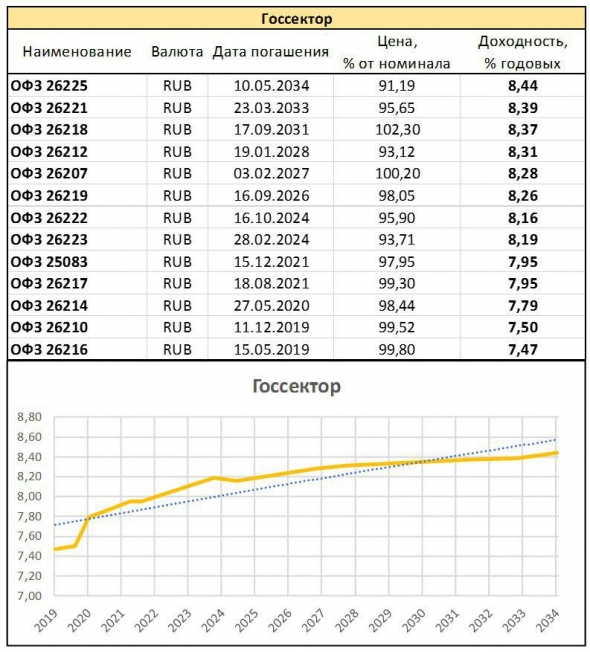

Первая неделя за полтора месяца, когда доходности ОФЗ чуть выросли. Обычные рыночные колебания. Но и постоянного падения ставок, как это было долгое время, не наблюдаем. Наш настрой – на сохранение доходностей коротких выпусков, на уровне, близком к 7,5%. И н некоторый рост доходностей длинного конца. Хотя про длинный конец – это тактическое суждение, на февраль, может – март. Рано или не очень поздно Банк России буде едва ли не вынужден понижать ключевую ставку, что даст поддержку ценам, или даже приведет к их повышению.

( Читать дальше )

Блог им. andreihohrin |Готовлюсь продать Сбербанк

- 17 января 2019, 17:35

- |

Я спекулирую, осознанно, нечасто и, как правило, продаю.

В нашем портфеле PRObonds #2 бывает спекулятивная позиция. В начале октября продавали нефть, рухнула. Взяли половину падения. В ноябре продали фьючерс на Сбербанк. Получилось не так круто. Но получилось.

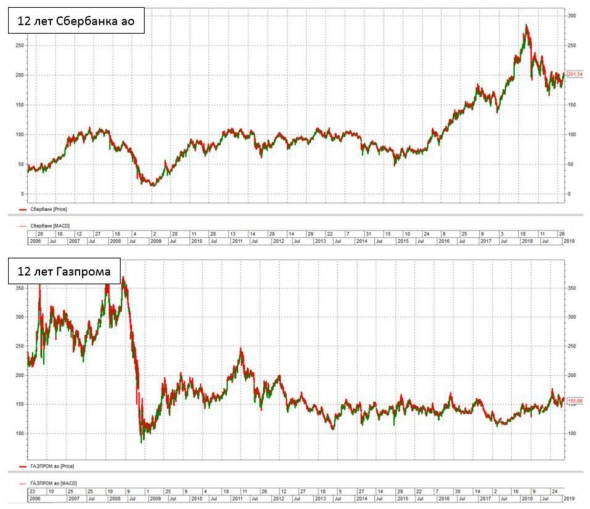

Смотрю на Сбербанк снова. И линия тренда сверху, и дорогой, по-прежнему… И главное. Сбербанк – это для российского рынка как Газпром образца 2006-08 годов. «Национальное достояние» на пике популярности стоило 12 долларов. Сейчас — 2 доллара. Газпром и сегодня, и 10 лет назад – одна и та же компания, с проблемами и достоинствами. Сбербанк не хуже и не лучше. И не был хуже или лучше 10 лет назад. Рынок так устроен. Одна и та же компания, то популярна и переоценена, то непопулярна. Сбербанк популярен, переоценен, неплох, но имеет немного возможностей к росту. Позитивные ожидания – в цене.

«Нельзя заработать, покупая то, что популярно», вспоминаю любимую фразу У.Баффета. И настраиваюсь на продажу.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал