Блог компании Иволга Капитал |Динамика доходностей гособлигаций США

- 14 апреля 2021, 09:06

- |

- комментировать

- 1.5К

- Комментарии ( 0 )

Блог им. andreihohrin |Новый «Американский план спасения»

- 12 апреля 2021, 09:28

- |

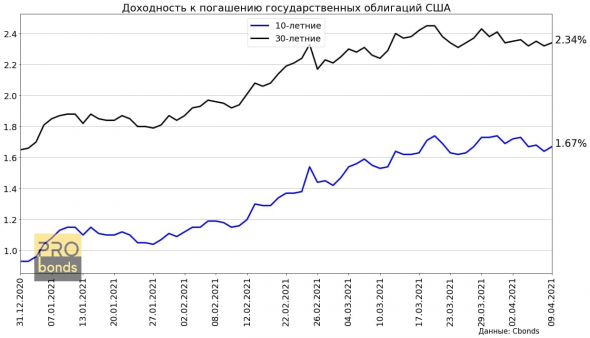

План Джозефа Байдена на 1,9 триллиона долларов вызывает обсуждения относительно будущей инфляции в Соединённых Штатах. При этом один из ключевых индикаторов показывает, что рынки не сильно беспокоятся о будущей инфляции. Разница между 10-ти летними трежерис и 10-ти летними инфляционными облигациями, так называемая «компенсация инфляции» с момента объявления о новом плане (14 января) выросла всего на 0,24 п.п.

Аналитики из Института мировой экономики Петерсона посмотрели, насколько хорошо «компенсация инфляции» в действительности отражает будущую инфляцию. Использовались данные по 3 странам: США, Великобритания, Австралия с конца 1999 года.

Во всех трёх случаях «компенсация инфляции» оказывалась менее волатильной, чем реальная инфляция. Не наблюдается очевидной тенденции к тому, чтобы «компенсация инфляции» опережала изменения инфляции. Движения обычно одновременные

Кроме того, за рассматриваемый период для всех 3-х стран прошлые значения инфляции в большей степени влияют на текущее значение «компенсации инфляции», чем будущая инфляция.

( Читать дальше )

Блог компании Иволга Капитал |Денежный рынок РФ и US Treasures на прошедшей неделе

- 15 марта 2021, 07:45

- |

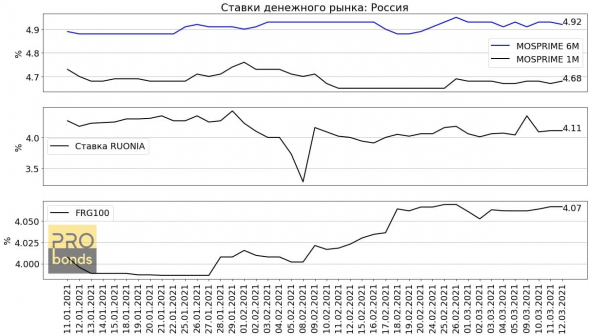

За прошедшую неделю ставки денежного рынка в России менялись незначительно, ведущий индикатор денежного рынка 6-месячная ставка MOSPRIME увеличилась на 0,01 п.п., составив 4.92%, 1-месячная MOSPRIME не изменилась (4,68%). Средний спред между ставками составлял 0.245 п.п.

Ставка RUONIA, основная ставка для overnight кредитов, снизилась на 0.24 п.п. до 4.11% В тоже время незначительно выросли ставки по депозитам. FRG100 — среднее арифметическое максимальных ставок 54 российских банков увеличилось на 0.0049 п.п., до 4.067%

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Противоречия. И закрытие короткой позиции в золоте

- 15 марта 2021, 07:22

- |

Динамика рынков, и уже сложившаяся, и еще предстоящая противоречива.

Так, к примеру, мы видим одновременное укрепление доллара к евро при растущем глобальном фондовом и товарном рынке, наблюдаем проседание отечественных облигаций параллельно с ростом акций.

Несколько предположений о дальнейших векторах движения цен.

Сначала о нефти. Тренд ее роста, несмотря на коррекцию последних дней, думаю, продолжится. Достаточным условием для этого может быть постепенное или массовое закрытие хеджирующих коротких позиций в данном товаре. Которые должны были накапливаться на уровнях в 50-60 долл./барр. по Brent.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал