Блог компании Иволга Капитал |«Эксперт РА» подтвердил кредитный рейтинг ООО МФК «Займер» на уровне ruBB

- 09 марта 2022, 13:19

- |

Источник: raexpert.ru/releases/2022/mar09

Выдержки из пресс-релиза:

📈По предварительной оценке «Эксперт РА», по итогам 2021 года компания занимает 2-е место по портфелю и выдачам онлайн-микрозаймов в России. Доля МФК на рынке по объёму выданных онлайн микрозаймов сохранилась на уровне порядка 11%.

📊Деятельность МФК характеризуется высоким уровнем рентабельности (RoE по РСБУ за период с 01.10.2020 по 01.10.2021 составила 66%) и эффективности кредитного процесса (уровень операционных расходов составляет 11,2% по отношению к объёму выданных за тот же период займов).

✔️Ресурсная база высоко диверсифицирована по кредиторам: на долю крупнейшей группы приходится 4,9% пассивов, на долю 5 крупнейших – 6,7%. Высокий уровень отношения операционного денежного потока к выплатам по долгу на горизонте 12 месяцев обуславливает низкую долговую нагрузку

/Облигации МФК «Займер» входят в портфели PRObonds на 12% от активов/

- комментировать

- Комментарии ( 2 )

Блог компании Иволга Капитал |Про стоп-торги на фондовой секции Московской биржи

- 09 марта 2022, 07:12

- |

Видимо, до конца нынешней недели ЦБ не будет возобновлять торги на фондовой секции Московской биржи. Нужно время на подготовку покупки акций и ОФЗ со стороны ФНБ, на основные анонсы исхода иностранных компаний из РФ и анонсы основных санкций. Нужно время на формирование контура валютных ограничений.

Закрытие фондовой секции – опережающее действие, которое должно иметь целями снижение масштаба фондового падения и волатильности и снижение банковских рисков, вызванных фондовым падением.

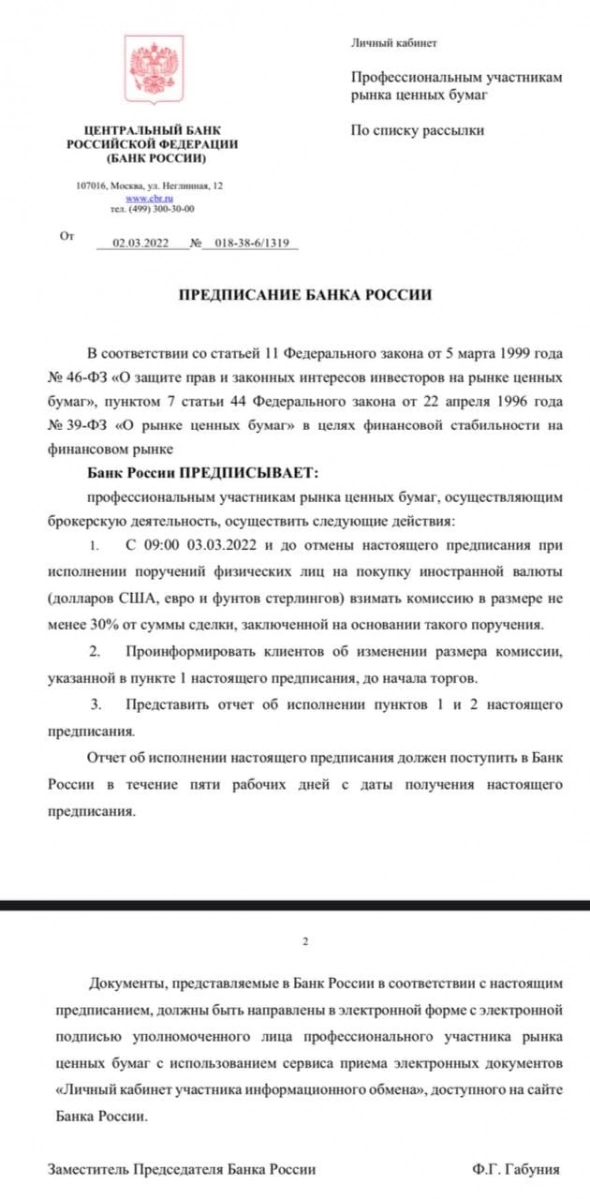

Сравним с другим опережающим действием, точнее их набором, направленным на поддержание курса рубля. Повышение ключевой ставки до 20%, введение 12%-ной комиссии на биржевую покупку долларов, евро и фунтов больших результатов не дали: на начало 28 февраля (после повышения ключевой ставки) курс доллара на МосБирже составлял 90 рублей, закрытие сессии 5 марта было уже по 105, а сейчас на FOREX доллар торгуется вблизи 129 рублей. Потеря рубля к доллару за это время – 30%.

( Читать дальше )

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 07 марта 2022, 11:20

- |

Блог компании Иволга Капитал |Облигационное доверительное управление ИК «Иволга Капитал». Результаты и тактика сделок

- 05 марта 2022, 07:59

- |

Дожидались открытия торгов для актуализации данных доверительного управления, однако уже 10 календарных дней фондовая секция Московской биржи не работает. Поэтому представляем информацию по состоянию на 25 февраля.

Оценка суммы активов частных инвесторов под управлением ИК «Иволга Капитал» в облигационных портфелях на 25 февраля составляла 472 млн.р. Накопленный доход клиентов стал накопленным убытком – минус 14,8 млн.р.

Компенсационный фонд (на покрытие дефолтных рисков) остался на прежнем уровне – 14 млн.р. (3% от активов).

( Читать дальше )

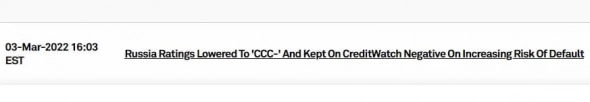

Блог компании Иволга Капитал |S&P снизил рейтинг РФ до CCC-, как в 1998 году

- 04 марта 2022, 07:05

- |

S&P Global Ratings снизило кредитный рейтинг России с BB+ до CCC- с негативным прогнозом. Отметив высокую вероятность риска дефолта. В последний раз на этом уровне рейтинг от S&P находился в 1998 году. Тогда, в январе 1999 года рейтинг опустился до уровня SD (выборочный дефолт).

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Отчётность МаниМен по итогам 2021 года

- 03 марта 2022, 17:30

- |

Финансовый год компания закончила с хорошими финансовыми показателями:

Процентные доходы: 13.9 млрд. (+102% г/г)

Чистая прибыль: 1.6 млрд. (+23% г/г)

Собственный капитал вырос до 2.6 млрд. (+14%)

Рентабельность активов (LTM) составила 24%

Капитал/Чистый долг: 0,7

Ссылка на отчётность: https://www.e-disclosure.ru/portal/files.aspx?id=37162&type=3

/Облигации АйДиЭф-03 входят в портфели PRObonds на 4-5.5% от активов/

Блог компании Иволга Капитал |Застройщики отмечают всплеск спроса на жилье.

- 03 марта 2022, 11:54

- |

Говорил сегодня с представителями двух застройщиков — «АСПЭК-Домстрой» (Ижевск) и АПРИ «Флай Плэнинг» (Челябинск). И те, и другие строят эконом, комфорт, комфорт+. И там, и там отмечают всплеск спроса на жилье. Видимо, после сегодняшней 30%-ной надбавки на покупку долларов, евро, фунтов спрос окажется еще выше. Срезы результатов продаж сообщим после мартовских праздников.

/Облигации «АСПЭК-Домстрой» входят в портфели PRObonds на 4% от активов, облигации АПРИ «Флай Плэнинг» — на 10,4%/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Снижение кредитного рейтинга РФ на 6 ступеней и 30% комиссии на покупку валюты

- 03 марта 2022, 07:14

- |

На утро пока две важные новости.

Первая. Понижение рейтинга от Fitch. Понятный ответ на выборочный техдефолт по гособлигациям (платежи замораживаются для нерезидентов из недружественных России стран). Понижение сразу на 6 ступеней, с BBB до B. Впереди, очевидно, аналогичные даунгрейды от S&P и Moody`s. (PS. Чуть позже до «сингл би» рейтинг России понизило и агентство Moody`s)

Вторая новость, более жесткая – введение комиссии 30% на покупку валюты через брокерские счета. При нынешнем курсе доллара купите вы его сегодня не дешевле 130 рублей за единицу, с учетом комиссии.

( Читать дальше )

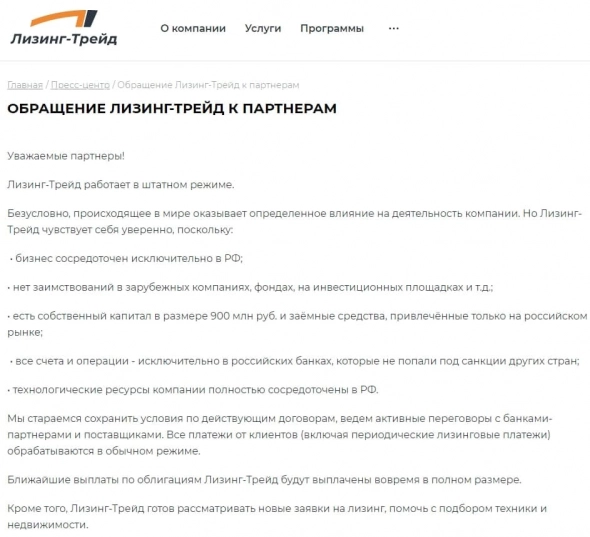

Блог компании Иволга Капитал |"Лизинг-Трейд" опубликовал обращение к партнерам

- 02 марта 2022, 16:08

- |

«Лизинг-Трейд» опубликовал обращение к партнерам.

/Облигации ООО «Лизинг-Трейд» входят в портфели PRObonds на 6,3-8,2% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

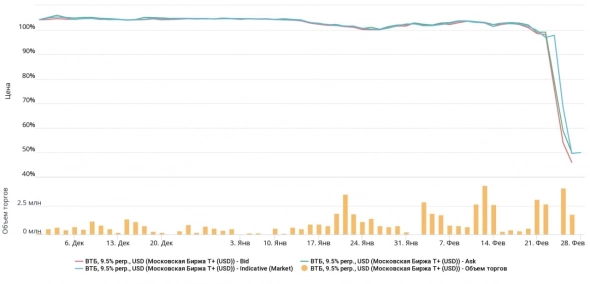

Блог компании Иволга Капитал |Мнение о бессрочной субординированной облигации VTB perp Eurasia (USD, 9.5% perp., ISIN XS0810596832)

- 02 марта 2022, 08:18

- |

💼В нашем чате задали вопрос про бумаги ВТБ, 9.5% perp., USD (XS0810596832): про условия и вероятность списания, учитывая события на Украине.

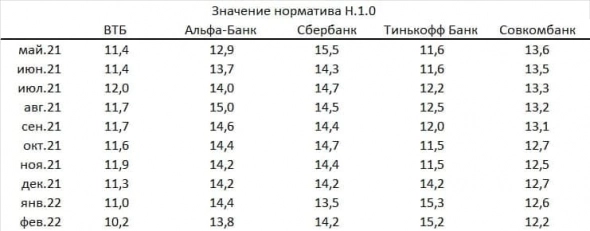

ВТБ, 9.5% perp., USD это бессрочная субординированная еврооблигация ВТБ. Основным условием списания облигаций VTB perp Eurasia 9.5 DAC является снижение общего коэффициента достаточности капитала (Н1.0) до 8%.

📊На 1 февраля 2022 года значение норматива 10,2. У ВТБ он значительно ниже, чем у других крупных банков. Судя по последним мерам ЦБ для поддержания устойчивости кредитных организаций не стоит ожидать резкого сокращения данного норматива. Мониторить значения можно на ежемесячной основе на сайте ЦБ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал