Блог компании Иволга Капитал |Стоит ли ждать дальнейшего снижения ключевой ставки?

- 19 сентября 2025, 06:40

- |

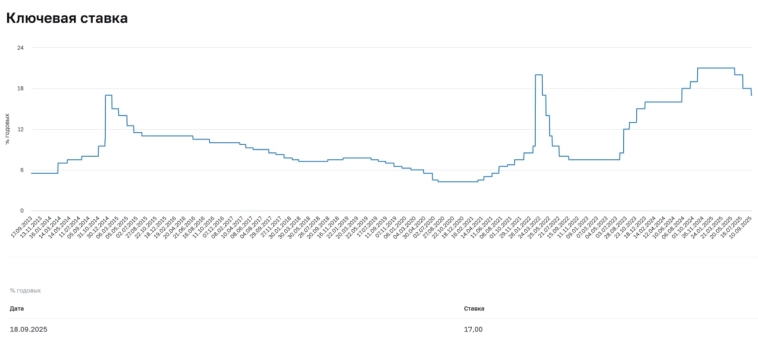

ЦБ в третий раз подряд понизил ключевую ставку, на этот раз на 1 п.п. до 17%. На максимуме, с октября по июнь она достигала 21%.

Пока КС равнялась 21%, рубль к юаню укрепился с 13,5-13,8 единиц до 10,8-11. Пока же ставка снижается, рубль, меньшими темпами, но слабеет, юань на вчера 11,7 рубля. Инфляция, правда, как инерционная величина продолжает сокращение в годовом выражении, сейчас на границе 8% и движется к 7.

Почему думаю, что нынешние 17% — относительно равновесный уровень?

Смотрю на 2 индикатора. Первый и важный – дефицит бюджета. 4,2 трлн руб. или около того за неполный 2025 год. Будет ли 7 трлн по итогам всего года, неизвестно, но если проводить трендовую линию, то может быть. В 2024 году дефицит составил 3,5 трлн.

Второй – сумма и динамика банковских депозитов. Судить можно по депозитам физлиц, на июль их около 60 трлн р., и динамика до сих пор восходящая, прибавка за год – 20% и более.

Растущий бюджетный дефицит требует эмиссии ОФЗ как самого быстрого и политически нейтрального способа покрытия. ОФЗ, номинированные в рублях, требуют доверия к рублю. Достаточно доверия здесь и сейчас. Накопление депозитов свидетельствует, что доверие есть.

( Читать дальше )

- комментировать

- 3.7К

- Комментарии ( 14 )

Блог компании Иволга Капитал |Как ВДО отреагируют на решение по ключевой ставке?

- 08 сентября 2025, 06:13

- |

Тенденции в ВДО и отвечают общим облигационным трендам, и имеют свои особенности.

Из общего – доходности в сегменте тоже снижаются. Как и на широком рынке. Из специфичного – снижение доходностей медленнее, а их отрыв от доходностей первого-второго эшелонов увеличивается.

Причина последнего – дефолтные риски, проявляющие себя с тревожным постоянством.

Но если смотреть на итог, то средняя доходность ВДО, по нашей оценке, (это средняя арифметическая доходностей кредитных рейтингов от B- до BBB) – 26,7%. Или почти 1,5 ключевых ставки.

1,5 – хороший коэффициент. Если КС в эту пятницу будет сохранена, то у ВДО мало возможностей уйти в коррекцию. Тогда как первый эшелон с высокой вероятностью туда отправится. Если будет снижена всего на 0,5-1 п. п., до 17,5-17%, у ВДО появляется потенциал для дальнейшего снижения доходностей. И какого-то роста цен. КС 16% способна круто поменять ситуацию для держателей ВДО в лучшую сторону.

Telegram: @AndreyHohrin, @Mark_Savichenko

( Читать дальше )

Блог компании Иволга Капитал |Как я отношусь к снижению ключевой ставки 25 июля?

- 01 июля 2025, 06:42

- |

Налицо экономический и фондовый консенсус: 25 июля Банк России вновь снизит ключевую ставку, причем в этот раз, возможно, на крупную величину. До 19 или 18%. А кроме того, сама траектория ставки приведет ее к 15% и ниже к концу года.

Не оспариваю предположение. Во-первых, что держит ЦБ в своем коллективном уме, мало кому известно. Во-вторых, нынешние 20% при инфляции 9% — в любом случае временное явление.

На что обращу внимание.

«Под ставку» бурно растут высокорейтинговые облигации и, видимо, под нее же наметился подъем рынка акций.

Рост – это хорошо. Но если им правильно пользоваться.

Рост сейчас – явление, скорее, опасное.

Вспомним историю 4 квартала 2024. В октябре регулятор поднял КС с 19%, казавшихся и так чем-то кошмарным, до 21.

Неожиданность хода спровоцировала обвал рынков.

Причем пик биржевой паники пришелся начало декабря, когда от нового заседания ЦБ ждали уже 23%.

Котировки же именно в это время отталкивались от дна. Уходя в стремительное ралли.

( Читать дальше )

Блог компании Иволга Капитал |Почему у ЦБ нет необходимости снижать ставку. На примере ВДО

- 04 июня 2025, 07:06

- |

Почему КС в России такая высокая? Потому что ЦБ борется с инфляцией.

Почему инфляция для ЦБ настолько важна? Можно рассказывать про «бюджетный импульс» и прочие экономические особенности настоящего. Но, очень аккуратно говоря, Россия в состоянии крупного конфликта. Инфляция, а правильнее, обесценение нацвалюты в подобных обстоятельствах – обычное явление.

Уже поэтому ждать серьезных послаблений от регулятора, если и можно, то после определенных перемен. Либо мы слишком идеализируем монетарные власти.

Кажущийся очевидным эффект высокой ключевой ставки – угасание экономики. Росстат нам об этом до сих пор не сообщает. Ну, хорошо, в России ± госкапитализм, цифрами макростатистики может мало кто всерьез интересоваться.

Возьмем частный бизнес, нашу «ВДО-песочницу». В таблице (полный вариант данных – в нашем чате 👉👉👉 https://t.me/ivolgavdo/9408) – данные отчетностей за 1 квартал 2025 года от 102 эмитентов высокодоходных облигаций. В сравнении с 1 кварталом 2024.

( Читать дальше )

Блог компании Иволга Капитал |О будущем ключевой ставки на примере Ирана

- 11 февраля 2025, 06:47

- |

На вопрос, как поступит Банк России с ключевой ставкой в эту пятницу, все, наверно, себе ответили. Что сохранит. Или так ответило большинство. Регулятор, бывает, придерживается консенсуса мнений.

Но пройдет весна, наступит лето, и что в перспективе?

Сложно считать нынешний 21% устойчивым значением. Да, пока есть некоторый баланс. Инфляция закрепилась на 10% (или преодолела 10%). Кредиты сокращаются. Рубль вернулся на уровни октября. Но и рубль может потерять опору, и кредиты свалиться в штопор. Какой может быть реакция ЦБ?

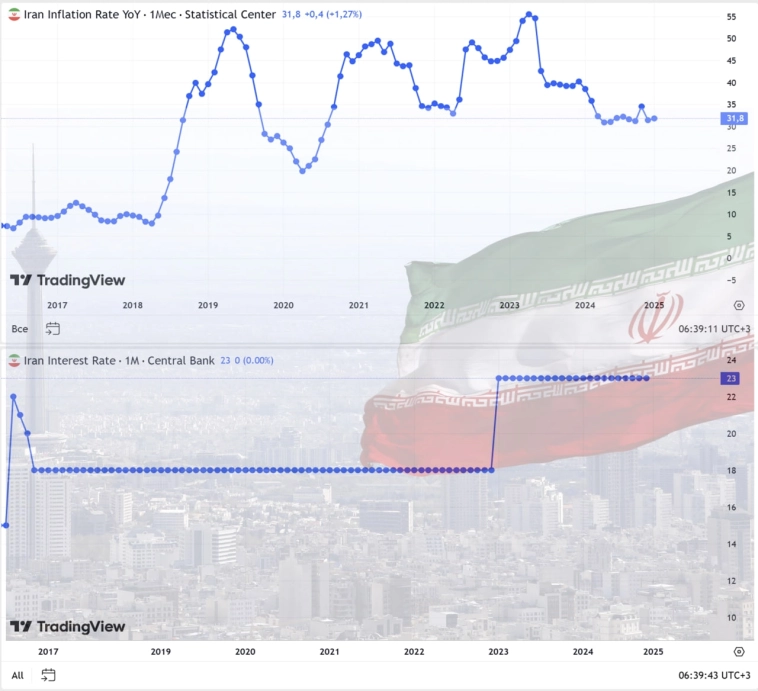

Есть пример, • Иран, где с подобными нашим препятствиями столкнулись давно. И свой выбор сделали, в пользу слабой валюты и сохранения возможностей для экономического роста. Ключевая ставка там еще выше, 23%. Но при официальной инфляции между 30 и 40%.

Российская экономика по номинальному ВВП втрое крупнее иранской, а российский ЦБ не раз демонстрировал готовность бороться с инфляцией как главным макроэкономическим злом.

Однако и с поправками на различия пример Ирана показателен.

( Читать дальше )

Блог компании Иволга Капитал |«Сладкая N». Быстрый взгляд на жизнь после ставки

- 24 декабря 2024, 07:09

- |

• Первое. О чем говорит не только не повышение ключевой ставки в пятницу (которое так многими ожидалось), но и резкая смена риторики регулятора? То инфляция представлялась драконом, который только нагуливал силу. То дракон в одночасье, если не повержен, то вернулся в свою сказку.

• Говорит о том, что «не смогла».

Помните, как в 2022-2023 боролись с курсом доллара. Потому что 100 – психологическая отметка, которая россиянам не нравится. Прошло время, доллар 100+, из новостей тема исчезла за малозначительностью.

Затем инфляция. Таргет 4% повторялся так часто, что усвоен на уровне подсознания. И что? К инфляции, которая то ли 8 или 9%, то ли не пойми, сколько, интерес тоже потерян. Ее дальнейшую судьбу можно подсмотреть на новейшей истории курса доллара.

• Новые главные вопросы – сохранение кредитования и экономической устойчивости, борьба со стагфляцией. Не так четко, как с долларом или инфляцией. Четкость формулировок появится по ходу. Успеем запомнить, прежде чем и они утратят актуальность в этом изменчивом мире.

( Читать дальше )

Блог компании Иволга Капитал |Ключевая ставка. Ожидания создают панику

- 17 декабря 2024, 06:58

- |

Глянем заголовки аналитических комментариев. Достаточно открыть ленты Финама и ProFinance за вчера.

Выберем те, что про ключевую ставку. Новое решение по ней произойдет в эту пятницу. Комментариев много, • тема ставки – центральная. Все эксперты или готовятся к худшему, или его вполне допускают. И, что важнее,• придают теме эмоциональную окраску.

Понятно, чего так летят вниз акции и облигации.

Прошлое повышение, с 19 до 21% 25 октября, встречали после уже глубокой фондовой коррекции и достаточно спокойно: дескать, новая ставка заложена в цены.

• Нынешнее предполагаемое, с 21 до 23, 24, 25%, оценивается как угроза на будущее. Оценка логична: в прошлый раз желание выдохнуть обернулось новым обвалом, в облигациях еще и более агрессивным. И наступать на грабли дважды не хочется.

Однако • закономерность может быть не в том, что рынок после повышения ставки падает. А в том, что он обманывает ожидания.

Для меня это значит не то, что фондовый рынок (особенно хотелось бы, рынок облигаций) сейчас неожиданно начнет расти. • Это значит, что любой зачаток роста получает хорошие шансы на продолжение. И если он будет виден, попробуем им воспользоваться.

( Читать дальше )

Блог компании Иволга Капитал |Грозит ли фондовому рынку повышение ключевой ставки в декабре? Или почему сейчас, видимо, время покупать, а не продавать

- 22 ноября 2024, 06:46

- |

20 декабря – дата планового решения по ключевой ставке. • Консенсус большинства мнений: ставка будет повышена до 23% с сегодняшних 21%.

В среду вечером Росстат обновил данные по инфляции: недельный рост цен ускорился до 0,37%.

И запустил волну. • Едва ли не каждый первый комментарий в аналитической ленте Финама – про наше всё, про рост ключевой ставки (на иллюстрации – заголовки комментариев за вечер среды и четверг).

Рынок акций шагнул дальше вниз. Рынок облигаций, было остановившийся, тоже.

• До ставки еще почти месяц. Мучительный месяц падения?

• Вот как бы не наоборот. Даже несмотря на вчерашнее обращение В. В. Путина, его выступления теперь редко вызывают на фондовым рынке энтузиазм.

Предыдущее повышение КС 25 октября, с 19 до 21%, привело к обвалам акций и облигаций. Хоть и тогда предполагали, что ставка будет поднята, однако в котировки подъем, получается, не был заложен.

Но • рынок наблюдателен. И на сей раз приготовился / упал заранее. Вероятно, с излишним запасом.

( Читать дальше )

Блог компании Иволга Капитал |Почему раньше рост ключевой ставки удерживал рубль от падения, а теперь не удерживает (и не удержит)?

- 09 октября 2024, 06:58

- |

ЦБ делает то, что умеет делать хорошо: повышает ключевую ставку, когда рост цен и падение рубля становятся угрожающими. Делал так и с успехом в 2014, 2022-м. Делает так сейчас, с особенной принципиальностью.

Отбросим долгосрочные эффекты продолжительно растущей ключевой ставки (в теории, они печальны).

Но • почему вновь взвинченная ставка, еще при твердых ожиданиях ее новых повышений не приводит хотя бы к стабилизации рубля?

И почему не приведет при новых повышениях?

Потому что ЦБ слишком хорошо работает. Обратная сторона образа отличника.

ЦБ на практике доказал, что умеет сдерживать инфляцию даже в ходе больших потрясений (одна переориентация экспорта с Запада на Восток как поворот рек вспять, а это всего одна из деталей).

Даже в ходе потрясений, на которые накладывается весьма парадоксальная бюджетная политика. При конечном ФНБ и без желания его полностью потратить рассчитанная не то на вечно дорогую нефть, не то на ползучее засекречивание макроэкономической статистики.

( Читать дальше )

Блог компании Иволга Капитал |Почему сегодняшнее решение по ключевой имеет мало значения? Или повод сказать об очевидном

- 13 сентября 2024, 06:55

- |

Сперва о насущном. По нашей мысли, • если ЦБ сегодня сохраняет ставку на 18%, вне зависимости от его комментариев рынки акций и облигаций, вероятно, отскочат. Если ставка будет поднята до 19%, вероятно, облигации останутся на достигнутых уровнях, акции могут отскочить. Если ставка уйдет к 20%, вероятно, для акций это станет нейтральной новостью, для облигаций – поводом к очередному падению котировок. Надеемся, небольшому. Иными словами, считаем, оба рынка имеют запас к нынешнему значению КС, но не уверены, что облигационный имеет запас к КС 20%.

На протяженную перспективу сегодняшнее решение ЦБ (как и решения в будущем) имеет ограниченное влияние.

У регулятора в плане ДКП есть 2 состояния – догонять событиями и опережать события. Несмотря на ставку уже 18% при официальной инфляции, казалось бы, всего 9%, имеем первое.

Банк России акцентирует наше внимание на достижении инфляционного таргета в 4%. Но • ставка 18% или 20% – это не путь к таргету, сомневаемся, что он возможен. Это мера из категории отчаянных, чтобы вовсе не утратить управляемость и не скатиться к инфляции 20% и выше.

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 86 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал