Блог компании Иволга Капитал |Первые результаты моего эксперимента с фьючерсами. Сейчас отрыты лонги в рубле и S&P 500, шорты в золоте, нефти и индексе МосБиржи

- 08 декабря 2022, 07:59

- |

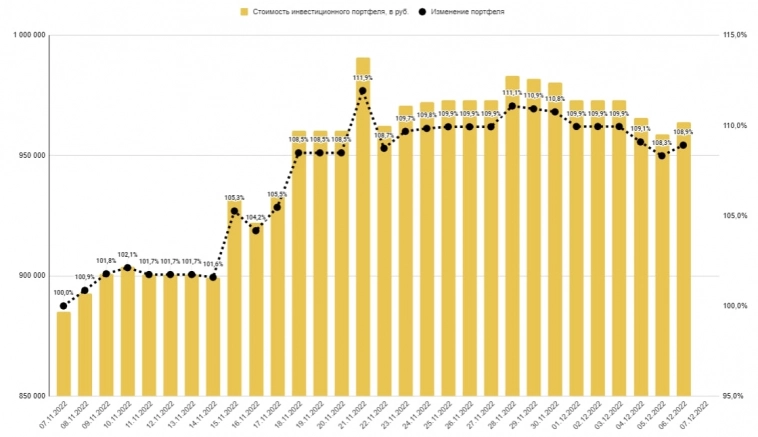

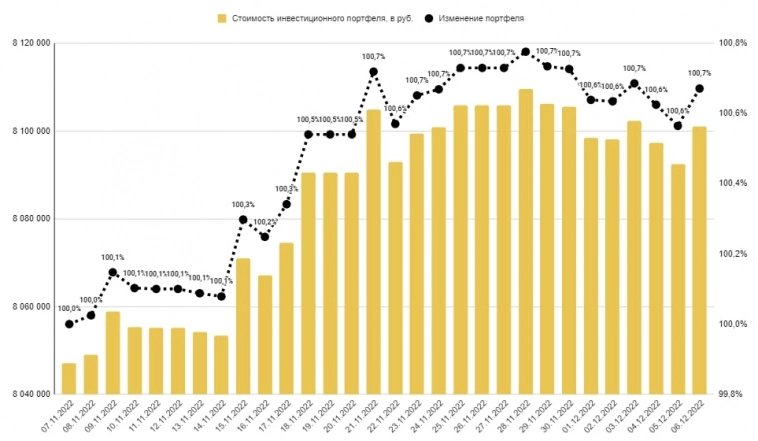

С конца лета я в основном занимаюсь разработкой спекулятивной стратегии управления капиталом. Это реализация идей, наработанных за годы рыночных наблюдений. Недавно мы поставили 2 ее версии на 2 счета доверительного управления. Одна агрессивная, вторая консервативная. Результаты за первый месяц на диаграммах 👇

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог компании Иволга Капитал |История моего счета ДУ в ИК Иволга Капитал

- 20 сентября 2022, 08:25

- |

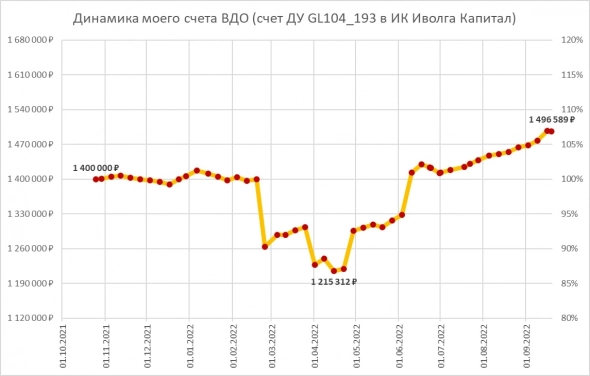

В конце октября прошлого года я открыл счет доверительного управления в компании, которую возглавляю. Минимальная сумма тогда была 2 млн.р., я внес сначала 1,4 млн.р. и хотел дослать остаток, да так и не дослал. Потом, как известно, на рынке началось всякое. Стало не до счета. Учитывая просадку рынка облигаций, вспоминать о нем особенно и не хотелось.

По прошествии почти 11 месяцев решил посмотреть, что же с этим счетом происходило. Динамика на иллюстрации. В абсолютных процентах портфель вырос на 6,9%, в годовых это 7,7%. Комиссии учтены, НДФЛ в основном тоже учтен (купоны по облигациям очищаются от НДФЛ сразу). Средний банковский депозит в октябре прошлого года давал 4,4% годовых.

Как говорил один мой знакомый про свой дачный опыт: весной закопал ведро картошки, осенью выкопал ведро картошки, зато свежая 😉

@AndreyHohrin

TELEGRAM t.me/probonds

( Читать дальше )

Блог компании Иволга Капитал |Результаты и тактика сделок доверительного управления ИК «Иволга Капитал». Средняя годовая доходность приблизилась к 7%. Доля прибыльных портфелей достигла 84%.

- 28 июля 2022, 07:58

- |

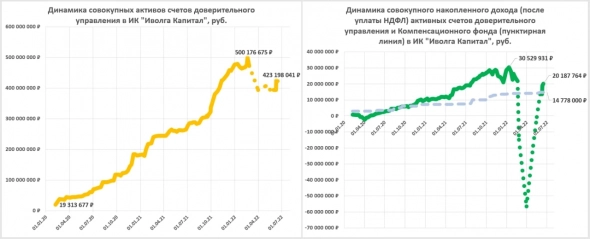

Сумма клиентских активов под управлением ИК «Иволга Капитал» повысилась до 423 млн.р. Компенсационный фонд (на покрытие дефолтных потерь) достиг 14,9 млн.р.

Совокупный доход, накопленный на активных счетах ДУ, еще не вернулся к докризисным 30 млн.р. Однако в годовых, в среднем по всем счетам, он вплотную приблизился к 7% (6,8% годовых, учитывая комиссии и НДФЛ). При этом часть счетов остаются убыточными, сейчас таких 16%, неделей ранее их было 25%. Т.е. 84% всех счетов доверительного управления находятся в прибыли. В ближайшие дни эта доля должна увеличиться до 88%.

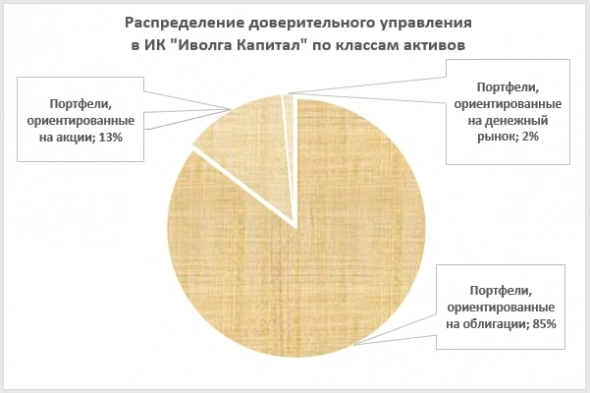

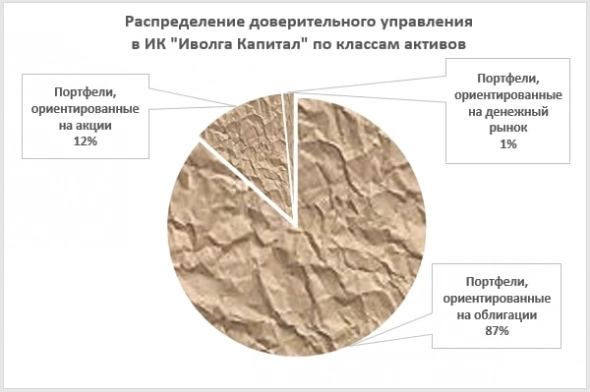

Распределение портфелей по классам активов прежнее. Портфели, ориентированные на ВДО, составляют 85% активов, ориентированные на акции – 13%, ориентированные на денежный рынок (РЕПО с ЦК) — 2%.

( Читать дальше )

Блог компании Иволга Капитал |Результаты и тактика доверительного управления ИК «Иволга Капитал». Средняя доходность снизилась до 4,8% годовых

- 12 июля 2022, 08:04

- |

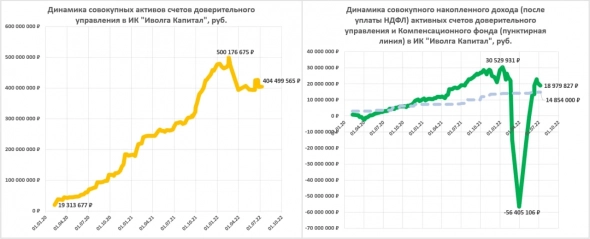

С 20 июня по 8 июля, т.е. с момента последней публикации результатов нашего ДУ по прошедшую пятницу, портфели, которые мы ведем, незначительно просели в результате: накопленный доход снизился на 1% от активов, с 22 до 18 млн.р. За это же время рынок облигаций, в основном, подешевел, а рынок акций упал на 9-10%.

Сумма активов под управлением также снизилась за счет чистого вывода капитала, с 425 до 404 млн.р. Всего мы обслуживаем на сегодня 56 счетов, средняя сумма счета 7,2 млн.р.

( Читать дальше )

Блог компании Иволга Капитал |Результаты и тактика сделок в доверительном управлении ИК "Иволга Капитал"

- 22 июня 2022, 07:39

- |

Результат доверительного управления продолжает восстанавливаться. Нынешними темпами к максимальной сумме дохода (рассчитывается по активным счетам), которая была достигнута в начале января, портфели вернутся в августе.

В доверительном управлении на данный момент 56 счетов совокупной суммой управляемого капитала 425 млн.р. Средний размер счета – 7,5 млн.р. В среднем сумма дохода составляет ~6% от счета ДУ (комиссионные издержки учтены). При этом 11 счетов (19% от общего числа) находятся в убытке, остальные 45 счетов прибыльны.

Нетронутым сохраняется компенсационный фонд ДУ (для компенсации дефолтных потерь), его сумма 14,8 млн.р. При этом бОльшая часть клиентов получала компенсации помимо средств фонда.

3% счетов ДУ ориентированы на денежный рынок (РЕПО с ЦК), 9% счетов ориентированы на рынок акций, 88% счетов – на сегмент высокодоходных облигаций.

Значительную часть портфелей составляют сделки РЕПО с ЦК, т.е. размещение свободных денег. В портфелях облигаций на деньги приходится около 15% активов, в портфелях акций – около 2/3 активов.

( Читать дальше )

Блог компании Иволга Капитал |Результаты доверительного управления ИК "Иволга Капитал". Портфели в большинстве вернулись в зону прибыли

- 16 июня 2022, 07:28

- |

Результаты портфелей доверительного управления в ИК «Иволга Капитал» быстро восстанавливаются.

Увы, кризис фондового рынка заставил ряд клиентов доверительного управления вывести средства. И, к сожалению, эта часть доверителей или зафиксировала заметные убытки, или вряд ли смогла воспользоваться ростом облигационного рынка в дальнейшем. Все-таки ни ДУ, ни облигации или биржевые инвестиции в целом не аналоги банковскому депозиту. Если вкладывать деньги после продолжительного подъема ценных бумаг и забирать после их глубокого снижения, результат будет разочаровывающим.

Мы признательны тем нашим клиентам, которые остались с нами. Таких всё-так абсолютное большинство. С начала СВО совокупный портфель доверительного управления в ИК «Иволга Капитал» через выводы клиентами своих средств потерял около 20%. Учитывая масштаб обвала, не так и много. Причем основной отток произошел не после падения рынка облигаций, а после публикаций о проблемах «Универ Капитала». Инвесторы искали аналогии, забирали деньги и бумаги, которые мы оперативно им и переводили.

( Читать дальше )

Блог компании Иволга Капитал |Облигационное доверительное управление ИК «Иволга Капитал». Результаты и тактика сделок

- 05 марта 2022, 07:59

- |

Дожидались открытия торгов для актуализации данных доверительного управления, однако уже 10 календарных дней фондовая секция Московской биржи не работает. Поэтому представляем информацию по состоянию на 25 февраля.

Оценка суммы активов частных инвесторов под управлением ИК «Иволга Капитал» в облигационных портфелях на 25 февраля составляла 472 млн.р. Накопленный доход клиентов стал накопленным убытком – минус 14,8 млн.р.

Компенсационный фонд (на покрытие дефолтных рисков) остался на прежнем уровне – 14 млн.р. (3% от активов).

( Читать дальше )

Блог компании Иволга Капитал |Результаты и тактика облигационного доверительного управления в ИК "Иволга Капитал" (средняя чистая доходность до НДФЛ - 8,4%)

- 01 февраля 2022, 07:48

- |

Оценка суммы активов частных инвесторов под управлением ИК «Иволга Капитал» с 19 по 31 января снизилась до 464 млн.р. (-5 млн.р.). Снизилась и оценка накопленного клиентами совокупного дохода, до 26,2 млн.р. (-1,5 млн.р.).

Оценка годовых доходностей клиентских счетов (для счетов, которые управляются не менее 1 года и за это время не имели значительных дозаводов или выводов средств) также стала ниже: в среднем 8,4% годовых до уплаты НДФЛ (после уплаты НДФЛ – 7,3%), все комиссии учтены.

Компенсационный фонд (на покрытие дефолтных рисков и рисков глубокой просадки облигаций) превышает 14 млн.р. (3% от активов).

( Читать дальше )

Блог компании Иволга Капитал |Результаты и тактика облигационного доверительного управления в ИК "Иволга Капитал" (средняя чистая доходность до НДФЛ - 9,7%)

- 20 января 2022, 07:42

- |

Оценка суммы активов частных инвесторов под управлением ИК «Иволга Капитал» с 11 по 19 января снизилась до 469 млн.р. (-9 млн.р.). Вслед за снижением рынка облигаций, но значительно меньшими темпами снизилась оценка накопленного клиентами совокупного дохода, до 27,7 млн.р. (-2,8 млн.р.).

( Читать дальше )

Блог компании Иволга Капитал |Результаты и тактика облигационного доверительного управления ИК "Иволга Капитал" (средняя чистая доходность до НДФЛ - 10,6%)

- 12 января 2022, 08:01

- |

Оценка суммы активов частных инвесторов под управлением ИК «Иволга Капитал» с 4 по 11 января почти не изменилась, оставшись на уровне 478 млн.р. Оценка накопленного клиентами совокупного дохода немного увеличилась, до – 30,5 млн.р. (+0,3 млн.р.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал