Блог им. amalteya |Нефть – профессиональные управляющие продолжают сливать…

- 22 июля 2017, 08:02

- |

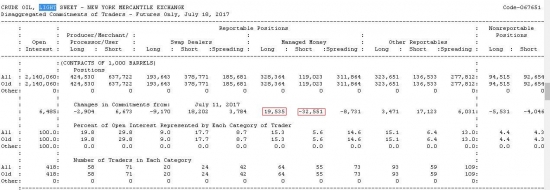

Как уже неоднократно отмечалось, самыми плохими управляющими в сфере нефти и других коммодитис сейчас являются профессиональные управляющие хедж фондов. Там где есть малейшая возможность допустить ошибку, они этот шанс не упускают.

Не стала исключением и прошедшая неделя. Как только к концу вторника управляющие ощутимо нарастили лонги и сократили шорты по нефти...

… уже с четверга в нефти начался обвал.

( Читать дальше )

- комментировать

- 29 | ★6

- Комментарии ( 12 )

Блог им. amalteya |Нефть – на 40. Да и сейчас ничего еще не кончено

- 05 июля 2017, 17:51

- |

Есть хорошая пословица – «Все дороги ведут в Рим». И хоть рынок выбрал для нас не самый короткий путь – но в наш Рим на 40 мы, все таки, придем.

Я не буду касаться ТА и указывать на сложившуюся на дневках модель «8-10», которая обычно служит началом глубокой коррекции. Также не буду указывать, что взлет нефти проходил в отсутствие каких либо внятных информационных поводов, кроме потенциального желания нефтедобытчиков захеджировать риски на более высоких уровнях. Это сейчас не так важно.

Те, кто ждал нефть на 60 еще с момента соглашения ОПЕК, делал ставку на то, что спрос за счет сезонного роста будет увеличиваться и это приведет к последовательному восстановлению баланса на рынке. Но они не учитывали некоторых других вещей.

Основной причиной, почему росла нефть, аналитики называли то, что сланцевики, якобы, не выдержали конкуренции и начали снижать добычу. Никаких серьезных оснований для таких выводов не было, но нефть начала отыгрывать этот слух активно и с явным перехлестом. И вот сейчас новые данные по запасам должны прояснить – так это или не так. Если данные по запасам покажут, что это не правда, нефть быстро вернется на исходные уровни. Если же окажется, что сланцевики действительно «просели» и начали сокращать добычу, это обрушит сначала программу стимулирования экономики Трампа, потом СиП, а потом все мировые индексы, увлекая за собой нефть.

Так что в нефти в ближайшие месяцы швырять нас вверх-вниз будет немилосердно, но южный вектор движения нам никто и ничто перебить не сможет.

Блог им. amalteya |Нефть – на 40. Хедж-фонды резко нарастили короткие позиции

- 25 июня 2017, 11:47

- |

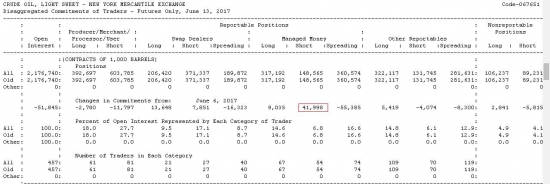

На прошлой неделе управляющие хедж фондов продолжили агрессивно отыгрывать то, что они до этого успешно проспали. Согласно отчету СОТ, они снова резко нарастили короткие позиции по нефти и весьма ощутимо начали сокращать длинные позиции.

Сейчас количество их длинных и коротких позиций по нефти стремительно приближается к паритету, в то время как еще в январе соотношение было 10:1. Настоящая «труба» начнется, когда число шортов начнет превышать число лонгов, а до этого осталось совсем немного.

Так что на следующей неделе ждем нефть на 44-+, а в ближайшей перспективе на 42+-. Если, конечно, что- либо крупное в мире не взорвется.

Блог им. amalteya |Нефть – на 40 (продолжение)

- 20 июня 2017, 06:38

- |

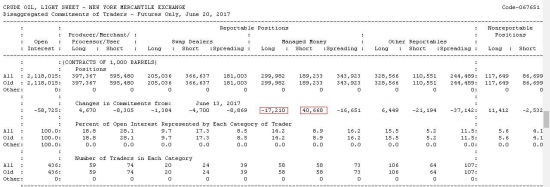

Как показали последние полтора месяца, самыми бестолковыми нефтетрейдерами являются профессиональные управляющие фондов. Именно они, если верить СОТ, блестя белоснежными улыбками и бриллиантовыми запонками, наращивали лонги и сокращали шорты, когда нефть падала с 53 до 48.

Но на прошлой неделе до них стало что-то доходить и произошло чудо:

Поэтому хорошие ли будут запасы (а я так не думаю), плохие ли будут запасы (а я думаю именно так), но нефть продолжит падение, и в ближайшие пару недель мы снизимся как минимум в район 45. Эти ребята хоть и приходят к шапошному разбору, но, как показывает предыдущая практика, без шапки ни за что не уходят.

Блог им. amalteya |Нефть – на 40 (продолжение)

- 17 июня 2017, 17:02

- |

На прошлой неделе сразу 8 хедж-фондов вывели свои активы из ряда сланцевых компаний на общую сумму $400 млн., опасаясь, что падающие цены на нефть негативно скажутся на капитализации. Причем страхи инвесторов были связаны не с самим падением сырья, а с тем, что добыча сланцевых компаний слабо захеджирована, что делает сланцевиков крайне уязвимыми перед ударами рынка. Другие хедж фонды также выразили подобные опасения, хотя и воздержались от столь радикальных шагов.

Таким образом, чтобы сохранить расположение инвесторов и банкиров, сланцевым компаниям практически в обязательном порядке придется нарастить объем хеджа до «успокаивающих» объемов. Учитывая, что в текущем году добыча сланцевых компаний захеждирована на 40%, а в 2018 году лишь на 10%, сланцевикам необходимо принять на баланс хотя бы около 150.000 коротких фьючерсных контрактов.

И, это полбеды, потому что настоящая беда заключается в том, что на ту же самую тему по тем же самым причинам сейчас размышляют правительства Ирака и Мексики и, немного, Канады, где объем нефтеприбыли значительно выше и, следовательно, объем свободных средств значительно больше. Тут можно ожидать хеджирования в объеме примерно до 200.000 контрактов от Мексики и до 300.000 контрактов от Ирака, а Канада может просто поболтать на эту тему.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс