Блог им. VladimirPokusay |Мои критерии для оценки акций компаний

- 24 июня 2024, 11:18

- |

Я выделяю два основных типа компаний:

1. Компании, где интересы акционеров совпадают с интересами владельцев.

- Здесь могут быть регулярные выплаты дивидендов или увеличение капитализации.

2. Компании, где с интересами инвесторов не считаются.

- В таких компаниях капитализация малоинтересна, и они могут преследовать политические или социальные цели.

Ключевым критерием в оценке компаний для меня является вопрос выплаты дивидендов. Вот как я их различаю:

Компании с выплатой дивидендов:

- Компании, стремящиеся увеличить свою стоимость.

- Выплачивают дивиденды из прибыли, которую не могут реинвестировать с высокой доходностью.

- Компании, выплачивающие очень высокие дивиденды.

- Обычно это происходит, потому что они мало реинвестируют, а значит, их выручка не будет расти в долгосрочной перспективе.

Компании, не выплачивающие дивиденды:

- Компании, которые могут реинвестировать всю прибыль по ставке, существенно превышающей требуемую.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. VladimirPokusay |Сравнение топовых «Мастеров Трейдинга» и итоги за 3 месяца

- 09 июня 2024, 18:21

- |

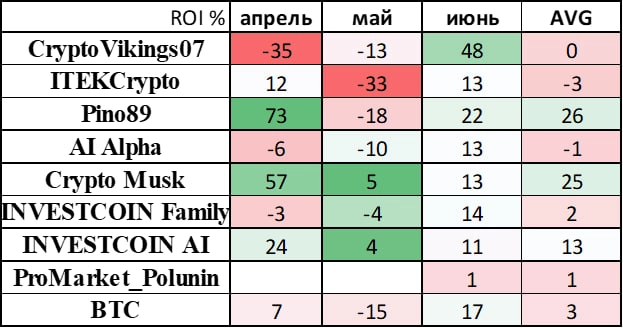

За месяц BTC вырос примерно на 17%, посмотрим, как этот рост отторговали трейдеры

Итоги за 30 дней:

- Pino89

- AI Alpha

- INVESTCOIN Family (здесь нужно быть зарегиным по реферальной ссылке)

— BTC

Трейдинг трейдингом, а только у двоих получилось обогнать биток в этом месяце.

Так же добавил новое имя в свою табличку — ProMarket_Polunin, о нем узнал из выпуска Хедлайнеров. Обещает супер результаты. Хочу получше к нему присмотреть, нюанс в том, что раньше он не торговал на Bybit и профиль относительно новый.

( Читать дальше )

Блог им. VladimirPokusay |Какие риски у традиционных направлений инвестирования

- 26 мая 2024, 14:10

- |

Ранее был пост про основные риски в криптовалютах, а теперь об основных рисках в более традиционных вариантах инвестирования.

Для начала основные направления: наличные деньги, деньги в банке, фондовый рынок, недвижимость.

Деньги в банке:1. Могут быть заморожены. Причины могут быть разные:

· банк может посчитать операцию подозрительной,

· по решению суда,

· по решению Банка России, как было с долларом 9 марта 2022 года. Думаю, еще 8 марта никто не мог такого и представить, и кто-то сейчас скажет: «так это с долларами». Напомню, что в 1991 году было подобное с рублями.

2. Кража. Пример месячной давности: экс-сотрудники DenizBank украли со счетов клиентов 250 млн лир (6,3 млн $). Да, преступление будет расследовано, деньги могут быть застрахованы и возвращены, но мы говорим о возможности рисков, и кража возможна.

3. Банк может списать ваши деньги. В эпоху цифровизации банк по причине «неосновательное обогащение» может списать ваши деньги. Да, на второй год заканчиваются суды, и банк обязали вернуть деньги, но факт остается фактом — такое возможно и происходит.

( Читать дальше )

Блог им. VladimirPokusay |Почему важно смотреть на историческую доходность?

- 24 мая 2024, 12:47

- |

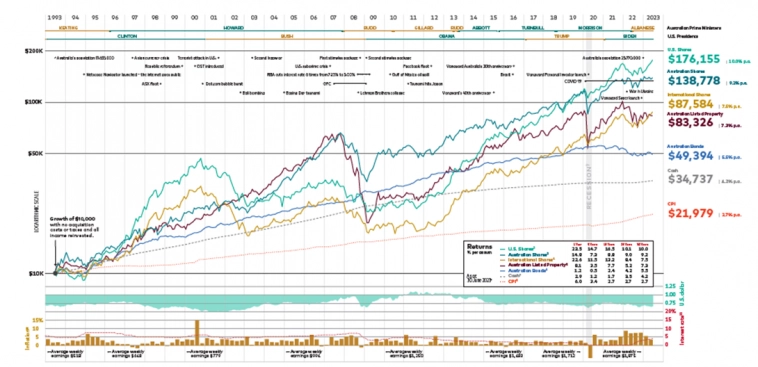

Прошлые результаты не являются гарантией будущих результатов, но это не значит, что их следует игнорировать.

Если мы инвестируем в долгую, то важно понимать тенденции и знать какие просадки уже были в прошлом и быть морально готовым к их повторениям, ровно, как и видеть прошлые точки роста.

Для примера возьмем график фондов от Vanguard за 30 лет, на котором хорошо видно, что хоть и были достаточно сильные колебания рынка, но с течением времени рынок все равно продолжал расти. Можно так же оценить размер инфляция по графику Cash.

www.vanguard.com.au/adviser/learn

Сколько кризисов было с 1993 года? Можно долго перечислять, но хотя бы основные:

— азиатский финансовый кризис 1997 г.

— пузырь доткомов 2000 г.

— теракт 11 сентября 2001 г.

— финансовый 2008 г.

— ковид-19 2020 г.

А сколько было и идет войн в мире? Риторический вопрос

Правительства приходят и уходят. Финансовые кризисы сменяются периодами устойчивого роста и стабильности. Конфликты и геополитическая напряженность нарастают и ослабевают. Но долгосрочная сила рынка, генерирующая богатство, остается постоянной.

( Читать дальше )

Блог им. VladimirPokusay |Когда самый подходящий момент для инвестирования в акции?

- 22 мая 2024, 11:09

- |

1. слишком поздно, все уже на хаях и дальше рост уже не возможен, значит поздно покупать, нужно было месяц назад. Потом может пройти месяц, рынок еще подрастет, и мы будем думать – ну теперь уж точно поздно.

2. сейчас лучше не покупать, все падает, идет кризис, определенно сейчас не лучшее время.

Но когда в итоге нужно покупать? (Спойлер – СЕЙЧАС, всегда СЕЙЧАС)

Для ответа на вопрос, разберем исследование от Charles Schwab.

Для примера взяли 5 вариантов инвестирования суммы в 2000 $ в индекс SP500, каждый год в течение 20 лет до 2022 года.Первый идеальный сценарий – чудесным образом 2000 инвестировал в самые удачные дни года, когда были максимальные просадки текущего года. И так каждый год, прям Ванга инвестирования.

Второй сценарий – получил 2000 и сразу инвестировал, не задумываясь о состоянии рынка.

Третий сценарий – разбить сумму в 2000 на 12 месяцев и инвестировать в начале каждого месяца, так называемое усреднение стоимости.

( Читать дальше )

Блог им. VladimirPokusay |Почему не получается заработать на Копитрейдинге? Минусы копитрейдинга

- 21 мая 2024, 15:18

- |

Для начала, хоть из названия и понятно, но копитрейдинг – это автоматическое копирование сделок выбранного трейдера (ранее был пост об этом).

Для меня как человека торгующего, здесь еще возможность делать свою статистику публичной, собственно, это и была первая цель.

Можно сколько угодно писать о своих доходах/потерях в трейдинге и скидывать красивые скриншоты подгоняя статистику под себя, и совсем другое дело, когда каждый может зайти и самостоятельно все посмотреть.

Если происходит копирование сделок, то получается, мы просто следуем за следками трейдера, он закрывает в профит, и мы закрываем. По логике должно быть так, но на деле получается не много иначе.

Т.к. некоторые из подписчиков это знакомые, то получилось более-менее разобраться в этой ситуации, и вот причины:

1. Если подписался на всю сумму из депозита, то может просто не хватить денег на все сделки. Т.е. у трейдера 2000 торгуется и еще 3000 в поддержке, а у тебя подключено на 200 из 200. И вот трейдер купит битка на 2000, биток продолжил падать, он усреднит еще на 1000, а у тебя что? Ведь усреднять нечем. Правильно, тебе придет такое сообщение

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс