Блог им. VladimirPokusay |Итоги еще одного месяца инвестирования в такси

- 19 ноября 2024, 13:30

- |

6 августа 2023 года я вложил 290 000 рублей в покупку EXEED LX для работы в такси.

Спустя 15 месяцев мой общий доход составил 60 578 рубль, что эквивалентно 18% годовых.

За последний месяц выплата составила 4 237 рублей, что соответствует доходности 18% годовых от вложенного капитала.

Средние показатели:

— Фактическая средняя доходность с момента запуска пула – 20% годовых.

Первоначальные условия:

— Целевая доходность – 24% чистыми (налоги и страховки уже включены).

— Срок работы авто – 5-7 лет.

— Ожидаемый чистый доход – 53 000 рублей в месяц на автомобиль (в моем случае около 4 000 рублей в месяц).

Интересные моменты из отчета управляющей компании:

— Стоимость аренды авто в октябре 2023 и 2024 не изменилась = 3000

— Загрузка автомобилей в пуле составляет 88% дней в месяц.

— Средний пробег машины в пуле – 5 500 км в месяц.

— 4% машин простаивают из-за нехватки водителей.

Основные посты на тему финансов и «Свободы в целом» в моем телеграмм канале

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. VladimirPokusay |Инвестиций с BizMall: первые впечатления и вопросы?

- 26 октября 2024, 19:34

- |

Прошло два месяца с момента начала инвестирования через BizMall.

Выплаты приходят регулярно, стабильность радует, а доходность составляет около 31% годовых. Но…

За всё это время мне так и не удалось найти отзывов или реальных обзоров работы с BizMall — как будто платформа вообще не обсуждается.

Отсутствует и чат для инвесторов, где можно было бы обмениваться опытом. Такой есть у JetLend и Потока, но у BizMall — нет.

В Telegram есть официальная группа проекта, но без возможности комментировать, так что пользователи не могут оставлять своё мнение.

Я спрашивал об этих моментах у своего персонального менеджера ещё месяц назад; он пообещал разобраться и вернуться с ответами, но, видимо, что-то пошло не так.

Ещё один важный момент: если я правильно понял менеджера, в BizMall есть два типа проектов для инвестиций. Одни начинают начислять проценты сразу после вложения, другие — только после завершения сбора необходимой суммы. При этом мне пояснили, что сбор средств обычно занимает до 3 недель и это не влияет на длительные сроки.

( Читать дальше )

Блог им. VladimirPokusay |Пришла очередь МТС активнее пополнять бюджет

- 26 октября 2024, 19:29

- |

ФАС обязала МТС снизить тарифы и перечислить в бюджет 3 млрд рублей необоснованного дохода

ФАС установила, что весной 2024 года МТС необоснованном повысила в среднем на 8% стоимость своих услуг более чем для 30 млн абонентов. Ведомство обязало компанию снизить тарифы, а также перечислить в бюджет 3 млрд рублей дохода, полученного от их повышения.

В пресс-релизе ФАС сказано, что подобное решение об изъятии дохода было принято впервые. В МТС заявили, что предписание ФАС может быть оспорено.

Посмотрим, получится ли у МТС оспорить это решение, а то компания и так вся в долгах.

Ещё интересно, что переплатили люди (пользователи услуг МТС), а компенсацию получит государство 😏Основные посты на тему финансов и «Свободы в целом» в моем телеграмм канале

P.S. «Ставьте лайки и подписывайтесь на канал, и конечно же оставляйте свое мнение в комментариях!»

Блог им. VladimirPokusay |7 месяце в не могу вывести деньги с краудлендинговых платформ Jetlend и Поток

- 05 октября 2024, 18:35

- |

Прошло 7 месяцев с тех пор, как я решил вывести деньги с краудлендинговых платформ Jetlend и Поток.

Спустя 9 месяцев инвестиций моя доходность составила:

• Jetlend: 31 055 рублей или 10,3% (14% годовых)

• Поток: 24 211 рублей или 8,1% (11% годовых)

Спустя 6 месяца мне удалось вывести:

• Jetlend: 294 700 рублей (89%)

• Поток: 306 000 рублей (94%)

Jetlend:

Чистая доходность за 16 месяцев получается 20 607 рублей, или 5% годовых, что просто смешно.

Интересно, что через 9 месяцев доход был 31 055, а сейчас продолжает падать. За все это время случилось дефолтов на 19 306 рублей.

Есть возможность попробовать продать активы за 15 449, вместо 24 907

Поток:

Аналогичная ситуация, и за последние 7 месяцев доходность упала примерно на 10 000, и по итогам 16 месяцев составляет 4 % годовых.

Полностью выйти не получается, т.к. – «нет доступных для продажи инвестиций». Надо будет уточнить, что не так с моими инвестициями

Всего по Потоку дефолтов на 20 909 рубль.

( Читать дальше )

Блог им. VladimirPokusay |Почему акции Белагу или Novabev упали более чем на 80%?

- 20 сентября 2024, 14:50

- |

Для тех кто не читал мой пост о рисках на российском фондовом рынке, напомню, что их достаточно много! В том числе возможна и блокировка активов.

Спойлер – акции заморожены примерно до декабря

Что случилось?

В июле 2024 года Совет директоров и Собрание акционеров Novabev Group приняли решение об увеличении уставного капитала компании на сумму 11,06 млрд руб. за счет добавочного капитала и нераспределенной прибыли прошлых периодов. Это решение привело к выпуску 110,6 млн новых акций номинальной стоимостью 100 руб.

Каждому акционеру было начислено 7 новых акций за каждую имеющуюся у него акцию.

Важные детали допэмиссии:

• Распределение акций: Новые акции распределяются пропорционально между акционерами, поэтому их доля в уставном капитале компании не меняется.

• Заморозка: Новые акции будут заморожены на 4-5 месяцев, и их нельзя будет продать до объединения с уже существующими бумагами, ориентировочно в декабре 2024 года.

( Читать дальше )

Блог им. VladimirPokusay |Почему я не любитель фондового рынка РФ

- 17 сентября 2024, 10:03

- |

Не только из-за его доходности (которую я уже обсуждал в предыдущем посте, сравнивая с BTC, золотом и S&P 500), но и из-за многочисленных рисков, связанных с этим рынком.

Некоторые из них я уже упоминал ранее, но сейчас хочу раскрыть тему шире.

•Изъятие в пользу государства. В России это может называться по-разному: от 100% налога до желания «продать бизнес и заняться футбольной командой». Суть остается неизменной — риск того, что ваши активы могут быть принудительно изъяты в пользу государства, существует!

•Риск произвола биржи. Хоть мы и являемся владельцами активов, но прямого доступа к их использованию не имеем. Поэтому, помимо простой заморозки, есть риск произвола со стороны биржи, как было с отрицательными нефтяными фьючерсами в 2020 году, когда люди потеряли свои деньги из-за действий биржи.

•Риск «изъятия» дивидендов. Когда вы покупаете акции компании, вы ожидаете, что она будет приносить вам прибыль, в том числе в виде дивидендов. Однако на российском фондовом рынке существует риск, что дивиденды, на которые вы рассчитываете, могут быть «изъяты в пользу государства». Пример «Газпрома» здесь очень показателен.

( Читать дальше )

Блог им. VladimirPokusay |Прошло 6 месяцев с тех пор, как я решил вывести деньги с краудлендинговых платформ Jetlend и Поток, получилось?

- 05 сентября 2024, 21:44

- |

Спустя 9 месяцев инвестиций моя доходность составила:

• Jetlend: 31 055 рублей или 10,3% (14% годовых)

• Поток: 24 211 рублей или 8,1% (11% годовых)

Спустя 6 месяца мне удалось вывести:

• Jetlend: 293 700 рублей (89%)

• Поток: 306 000 рублей (94%)

Подробности

Jetlend:

Чистая доходность за 15 месяцев получается 23 664 рублей, или 6% годовых, что на фоне нынешних вкладов смотрится просто смешно. Интересно, что через 9 месяцев доход был 31 055, а сейчас продолжает падать. За все это время случилось дефолтов на 17 818 рублей, причем в этом месяца еще минус 1 952 (дефолт от 7% от текущего объема портфеля)

Поток:

Аналогичная ситуация, и за последние 6 месяцев доходность упала примерно на 10 000, и по итогам 15 месяцев составляет 4 % годовых.

Всего по Потоку дефолтов на 20 871 рубль.

( Читать дальше )

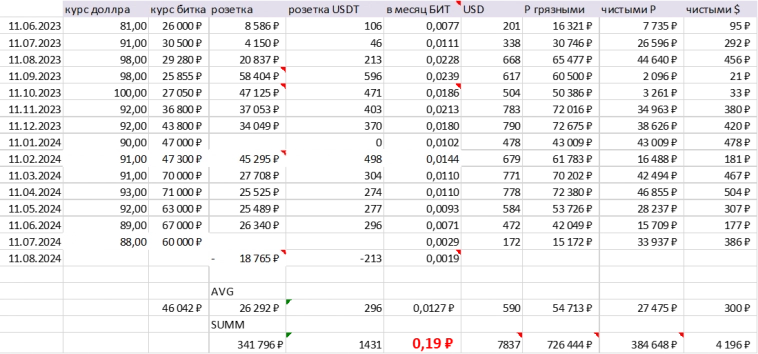

Блог им. VladimirPokusay |Итоги 15 месяцев майтинга. Решил все продать

- 21 августа 2024, 18:20

- |

Сейчас расскажу в основном о финансовых итогах за 15 месяцев, а свои мысли на этот счет оставлю для отдельного поста.

Итак, изначально я вложил 494 тысячи рублей в покупку трёх асиков: одного Bitmain Antminer S19J PRO 104TH/s от компании Promminer (о ней я ещё обязательно расскажу) и двух Whatsminer M50 120TH/s. Расходы на электроэнергию составили 341 тысячу рублей. В общей сложности все вложения потянули на 835 тысяч рублей.

Теперь о доходах.

— недавно добрые люди смогли продать два моих Whatsminer M50 120TH/s за 120 тысяч рублей. Один асик ещё остаётся, для расчётов заложу его минимальную цену в 40 тысяч.

- за всё время удалось намайнить 0,19 BTC, что при текущем курсе 58 000 долларов составляет примерно 11 235 долларов, или около миллиона рублей.

Если бы я продал весь BTC прямо сейчас, чистый доход составил бы 330 тысяч рублей, что эквивалентно +66% от начальных инвестиций, или примерно +50% годовых по текущим котировкам.

( Читать дальше )

Блог им. VladimirPokusay |Удалось ли продать часть замороженных акций и фондов?

- 18 августа 2024, 13:36

- |

Недавно появилась возможность подать заявки на частичную продажу заблокированных активов, включая фонды FinEx, что для меня было особенно актуально.

Инвесторы предложили к продаже активы на общую сумму 35,3 миллиарда рублей.

Однако, из-за многочисленных санкционных ограничений, в том числе новых санкций от американского OFAC, спрос со стороны нерезидентов на эти активы оказался недостаточным. Это привело к тому, что не все заявки на продажу удалось удовлетворить.

По оценкам участников рынка, удалось продать лишь около 23% от заявленных к продаже активов, что составляет примерно 8,1 миллиарда рублей.

Значительная часть этих продаж пришлась на фонды FinEx, на которые пришлось около 33% всех предложенных активов. Таким образом, приблизительный объем выкупленных акций FinEx ETF составил около 2,7 миллиарда рублей.

Я также подал заявку на продажу нескольких паев фондов на акции Китая и IT-сектора США. В итоге, 12 августа на мой счет поступили деньги от продажи лишь двух паев фонда, что составляет около 20% от заявленной суммы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс