Блог им. VladimirKiselev |🇨🇫💎Можно ли заработать миллиард долларов в нищей стране? Обзор экономики ЦАР

- 24 января 2023, 12:31

- |

Интернет-издание Politico со ссылкой западного чиновника сообщает, что прибыль ЧВК Вагнер от продажи ресурсов в Центральноафриканской Республике (ЦАР) может достичь $1 млрд.

Что представляет из себя экономика ЦАР и действительно ли там можно заработать такие деньги? Несколько наблюдений.

ЦАР — одна из беднейших стран мира. ВВП на душу населения республики в 2022 году составил $500. Средняя зарплата составляет около $2-3 в день. Хуже экономические показатели в мире только у Сьерра-Леоне, Южного Судана и Бурунди.

Как и большинство беднейших стран, ЦАР всю свою историю находится либо в состоянии дикатуры, либо в политическом хаосе. Получив независимость от Франции в 1960 году, страна вскоре нашла зависимость от безумного диктатора Жана Бедель Бокассы.

Будучи поклонником Наполеона, Бокасса переименовал страну в Центральноафриканскую Империю, приказав называть себя императором. Бокасса устраивал грандиозные церемонии, подражая Наполеону, а в холодильниках на дворцовой кухне хранил части тел убитых врагов.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Блог им. VladimirKiselev |Золото как инфляционный хедж. О чем говорят последние 50 лет

- 09 августа 2021, 11:39

- |

50 лет назад президент США Ричард Никсон в прямом эфире объявил, что доллар больше не будет привязан к золоту. Раньше мировые ЦБ имели возможность обменять доллары США на унцию золота по фиксированной цене в $35. Такая финансовая система заставляла ФРС соблюдать жесткую дисциплину. Нельзя было просто так запустить печатный станок и увеличить предложение денег, так как это привело бы к массовому набегу на американский золотой запас.

Конец обеспечения доллара золотом в 1971 году закончился рекордной за десятилетия инфляцией в США. Темпы роста цен стали двузначными, а золото в следующие 8 лет выросло в 20 раз. Видимая корреляция между стоимостью золота и потребительскими ценам тогда привела к всеобщему мнению, что драгоценный металл является хорошим хеджем от инфляции. Тем не менее, это не подтверждается историческими данными.

Если бы золото действительно было бы хорошим хеджем от инфляции, то отношение его цены к индексу потребительских цен было бы более или менее постоянным. В реальности за последние 50 лет коэффициент колебался от 1 до 8,4.

( Читать дальше )

Блог им. VladimirKiselev |Кейс Селигдар: оставлять ли в активном портфеле?

- 14 января 2021, 16:41

- |

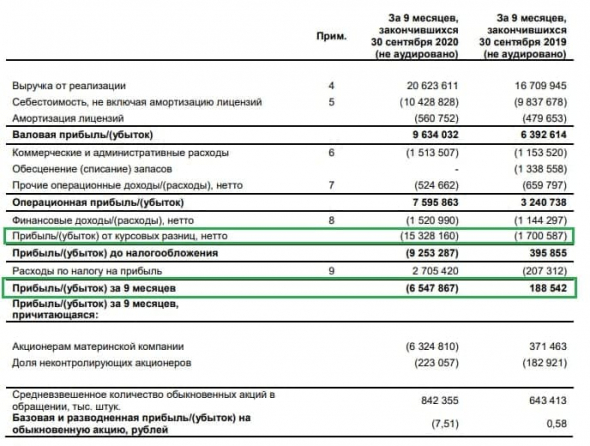

Небольшой российский золотодобытчик в 2020 году стал одним из лидеров роста на рынке акций РФ. Компания находится вне наблюдений большинства инвесторов. При этом отчетность Селигдара остается одной из самых интересных и необычных на рынке.

Получили убыток на росте золота. В 2020 году доходы Селигдара выросли как и у всех производителей драгметаллов. Из-за роста цен на золото выручка по итогам 9 месяцев прибавила 26%, EBITDA выросла в 1,5 раза. Однако компания оказалась не просто убыточной, а очень сильно убыточной. При выручке в ₽20,6 млрд, чистый убыток превысил ₽6,5 млрд.

( Читать дальше )

Блог им. VladimirKiselev |Состав крупнейшего ETF на акции золотодобытчиков: VanEck Vectors Gold Miners

- 13 августа 2020, 13:50

- |

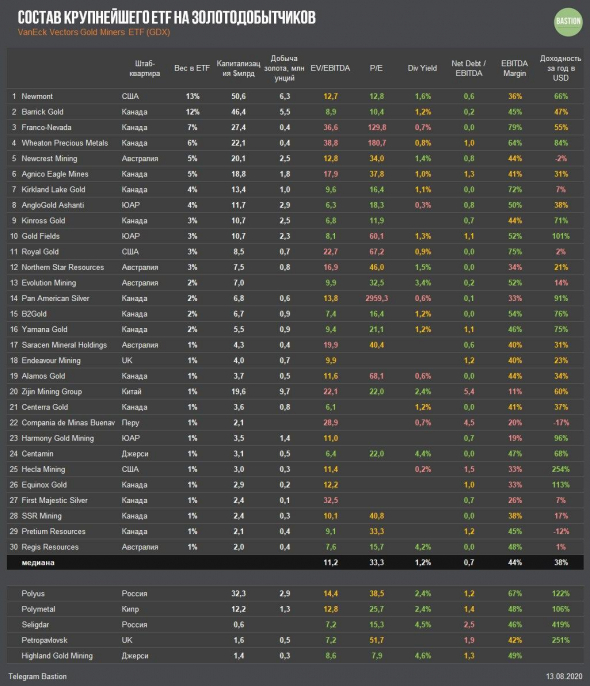

В списке 30 из 58 компаний ETF + российские компании, которые в ETF не входят

Несколько наблюдений

▪️В России Полюс и Полиметалл традиционно считаются очень дорогими компаниями, но относительно мировых лидеров золотодобычи они оценены на одном уровне по EV/EBITDA.

▪️Дивдоходность Полюс и Полиметалла в 2,4% относительно мировых показателей выглядит очень хорошей. Это в 2 раза выше медианы сектора.

▪️Полюс — топ по эффективности. EBITDA Margin в 67% — одна из самых высоких в мире.

▪️Петропавловск и Селигдар даже после «ралли» последнего года стоят дешевле средних мультипликаторов. Это дисконт за плохое корпоративное управление.

▪️Несмотря на рост стоимости золота, в списке есть акции, которые упали в стоимости за год. Почему так происходит? Крупнейший австралийский золотодобытчик Newcrest Mining, например, столкнулся с истощением запасов месторождений. Его добыча упала на 16%.

( Читать дальше )

Блог им. VladimirKiselev |Bastion Podcast #19: золото в инвестиционном портфеле

- 29 июля 2020, 17:46

- |

0:10 почему растет золото

6:30 почему нет хорошей модели оценки золота

9:50 историческая доходность

14:50 реальные ставки vs золото

18:50 золото или золотодобытчики

22:14 почему не надо быть слишком самоуверенным

На Youtube:

( Читать дальше )

Блог им. VladimirKiselev |Доходность золота и акций золотодобытчиков

- 27 июля 2020, 16:24

- |

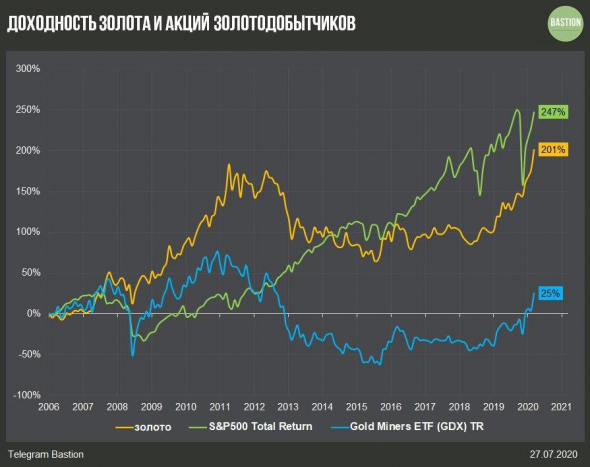

▪️ С начала торгов в 2006 году крупнейший ETF на акции золотодобывающих компаний показал доходность в 25% или 1,6% годовых (с учетом дивидендов).

▪️ Стоимость унции золота за аналогичный период выросла в 3 раза, доходность составила 8,1% годовых.

▪️ Почему доходность золота и акций золотодобывающих компаний так сильно отличается? В отличие от покупки золота, приобретение акций несет дополнительные риски — операционные, административные и финансовые.

▪️ До 2011 года компании сектора наращивали долг для инвестиций в расширение добычи. Это увеличивало издержки, но высокая цена на золото окупала их.

▪️ После 2011 года компании столкнулись с падением цен на золото в 40%. Однако издержки так же быстро снизить не удалось. Представьте, что при цене унции в $1800 издержки составляют $1000. Тогда прибыль компании будет $800. Если цена золота упадет на 40% до $1080, то без изменения издержек прибыль снизится до $80 или в 10 раз.

( Читать дальше )

Блог им. VladimirKiselev |Полюс бьет рекорды эффективности

- 11 февраля 2020, 18:13

- |

Крупнейший производитель золота в России ожидаемо показал сильные результаты по итогам 2019 года.

Выручка: ₽258 млрд, +40%

Операционная прибыль: ₽142 млрд, +47%

Чистая прибыль: ₽124,2 млрд, рост в 4,4 раза

Выручка

Полюс превзошел собственные планы по добыче в 2019 году, увеличив ее на 16%, что стало возможным за счет вывода на проектную мощность Наталкинского месторождения в Магаданском крае. После значительного роста результата, добыча в 2020 году практически не изменится и составит 87 тонн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс