SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ValeriyVlasov |Дивиденды от российских компаний.

- 18 января 2024, 19:17

- |

🎄🎄🎄

Решил прикинуть, сколько дивидендов я получал за все время владения некоторыми российскими компаниями, как росло число акций в портфеле и т.д.

Пока сделал только по 11 компаниям, но если будет интересно, то могут и по всем остальным.

Вначале в таблице идет по годам сколько дивидендов получал в рублях ( начиная с 2019 года).

Почему только с 2019 г? Какие то российские акции я покупал в 2017-2018 годах, но статистики по ним нет, так как эти акции были куплены при поддержке БКС ( Тинькофф тогда пользовались их услугами).

2024п – это прогноз по дивидендам за 2024 год. Цифры приблизительные. Затем идет раздел, в котором написано как менялось число акций в штуках. Понято что 1 акция Сбера не равна 1 акции Норильского никеля или Фосагро… Это просто чтобы показать динамику, как все росло.

🎄Сбер. Сбер прив. Значительно нарастил количество акций в портфеле в 2022-23 годах, пока цены были относительно невысокие. В этом году могу получить что-то в районе 66 тыс рублей дивидендами ( это больше чем за все время владения бумагами, начиная с 2020 года). $SBER

( Читать дальше )

Решил прикинуть, сколько дивидендов я получал за все время владения некоторыми российскими компаниями, как росло число акций в портфеле и т.д.

Пока сделал только по 11 компаниям, но если будет интересно, то могут и по всем остальным.

Вначале в таблице идет по годам сколько дивидендов получал в рублях ( начиная с 2019 года).

Почему только с 2019 г? Какие то российские акции я покупал в 2017-2018 годах, но статистики по ним нет, так как эти акции были куплены при поддержке БКС ( Тинькофф тогда пользовались их услугами).

2024п – это прогноз по дивидендам за 2024 год. Цифры приблизительные. Затем идет раздел, в котором написано как менялось число акций в штуках. Понято что 1 акция Сбера не равна 1 акции Норильского никеля или Фосагро… Это просто чтобы показать динамику, как все росло.

🎄Сбер. Сбер прив. Значительно нарастил количество акций в портфеле в 2022-23 годах, пока цены были относительно невысокие. В этом году могу получить что-то в районе 66 тыс рублей дивидендами ( это больше чем за все время владения бумагами, начиная с 2020 года). $SBER

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. ValeriyVlasov |Будущие дивиденды. Акции РФ.

- 12 декабря 2023, 16:53

- |

💡Малый дивидендный сезон продолжается. Недавно пришли дивиденды от Позитива, скоро должны прийти дивиденды от Ростелекома, Вуш, Инарктика, КуйбышевАзот.

Впереди выплаты дивидендов от крупных компаний: Лукойл – 290 млрд, Фосагро – 37 млрд, Норникель – 139 млрд, Газпромнефть – 393 млрд, Совкомфлот – 15 млрд, Татнефть – 76 млрд, Роснефть – 326 млрд, Магнит – 42 млрд. Всего 1318 млр рублей. Часть вернется в рынок, но на фоне высокой ставки вряд ли вернется много + часть заберет государство ( или какой-нибудь Газпром, который владеет 95 процентами Газпромнефти). В общем прогнозы на то, что рынок наполнится деньгами и будет только расти пока строить рано.

🍎ЭсЭфАй. 7 процентов.

Российский инвестиционный холдинг, принадлежащий семье Гуцериевых. Портфель активов холдинга «ЭсЭфАй» состоит из российских компаний в сегментах лизинга и страхового дела, IT-стартапах, кроме того, он владеет миноритарными долями промышленных и розничных компаний: Русснефть, М.Видео, Европлан, ВСК...

Выручка растет, прибыль тоже, в этом году она может быть рекордной. Европлан — актив компании, который по итогам 2022 года заработал 11,9 млрд руб. чистой прибыли может выйти на IPO в 2024 году. Европлан может превысить текущую капитализацию Холдинга, которая составляет 63 млрд руб.

( Читать дальше )

Впереди выплаты дивидендов от крупных компаний: Лукойл – 290 млрд, Фосагро – 37 млрд, Норникель – 139 млрд, Газпромнефть – 393 млрд, Совкомфлот – 15 млрд, Татнефть – 76 млрд, Роснефть – 326 млрд, Магнит – 42 млрд. Всего 1318 млр рублей. Часть вернется в рынок, но на фоне высокой ставки вряд ли вернется много + часть заберет государство ( или какой-нибудь Газпром, который владеет 95 процентами Газпромнефти). В общем прогнозы на то, что рынок наполнится деньгами и будет только расти пока строить рано.

🍎ЭсЭфАй. 7 процентов.

Российский инвестиционный холдинг, принадлежащий семье Гуцериевых. Портфель активов холдинга «ЭсЭфАй» состоит из российских компаний в сегментах лизинга и страхового дела, IT-стартапах, кроме того, он владеет миноритарными долями промышленных и розничных компаний: Русснефть, М.Видео, Европлан, ВСК...

Выручка растет, прибыль тоже, в этом году она может быть рекордной. Европлан — актив компании, который по итогам 2022 года заработал 11,9 млрд руб. чистой прибыли может выйти на IPO в 2024 году. Европлан может превысить текущую капитализацию Холдинга, которая составляет 63 млрд руб.

( Читать дальше )

Блог им. ValeriyVlasov |Будущие дивиденды. Электроэнергетика.

- 28 ноября 2023, 20:02

- |

💡Будущие дивиденды.

Электроэнергетика.

Россети Центр и Россети Ц и П отчитались по МСФО за 9 месяцев. Уже по текущим значениям можно сделать вывод, что дивиденды могут быть рекордными.

🌲«Россети Центр» по МСФО за 9 месяцев 2023 года составила ₽7,49 млрд, увеличившись на 89,6% по сравнению с ₽3,95 млрд в предыдущем году. Выручка увеличилась на 13,1% до ₽91,42 млрд против ₽80,8 млрд годом ранее.

Див политика – 50 процентов от чистой прибыли. Дивидендная доходность по итогам года может составить около 20 процентов.

🌲Чистая прибыль «Россети Центр и Приволжье» по МСФО за 9 месяцев 2023 года составила ₽12,563 млрд, увеличившись на 56,2% по сравнению с ₽8,041 млрд в предыдущем году. Выручка увеличилась на 15,6% до ₽93,767 млрд против ₽81,134 млрд годом ранее.Див политика такая же – 50 процентов от чистой прибыли. Дивидендная доходность по итогам года может составить около 22 процентов.

Вообще сектор электроэнергетики может быть очень «урожайным» в плане дивидендов ( об этом я уже почти весь год пишу), но здесь скорее работают точечные истории, такие как Россети Центр, Центр и Приволжье, Россети Урала и т.д.

( Читать дальше )

Электроэнергетика.

Россети Центр и Россети Ц и П отчитались по МСФО за 9 месяцев. Уже по текущим значениям можно сделать вывод, что дивиденды могут быть рекордными.

🌲«Россети Центр» по МСФО за 9 месяцев 2023 года составила ₽7,49 млрд, увеличившись на 89,6% по сравнению с ₽3,95 млрд в предыдущем году. Выручка увеличилась на 13,1% до ₽91,42 млрд против ₽80,8 млрд годом ранее.

Див политика – 50 процентов от чистой прибыли. Дивидендная доходность по итогам года может составить около 20 процентов.

🌲Чистая прибыль «Россети Центр и Приволжье» по МСФО за 9 месяцев 2023 года составила ₽12,563 млрд, увеличившись на 56,2% по сравнению с ₽8,041 млрд в предыдущем году. Выручка увеличилась на 15,6% до ₽93,767 млрд против ₽81,134 млрд годом ранее.Див политика такая же – 50 процентов от чистой прибыли. Дивидендная доходность по итогам года может составить около 22 процентов.

Вообще сектор электроэнергетики может быть очень «урожайным» в плане дивидендов ( об этом я уже почти весь год пишу), но здесь скорее работают точечные истории, такие как Россети Центр, Центр и Приволжье, Россети Урала и т.д.

( Читать дальше )

Блог им. ValeriyVlasov |Белуга. А будут ли дивиденды?

- 11 ноября 2023, 18:30

- |

🍷Novabev (Белуга). Алкоголь буксует.

Отчет за 9 месяцев 2023 года.

— Чистая прибыль Novabev составила ₽5,262 млрд, увеличившись на 1,2% по сравнению с ₽5,2 млрд в предыдущем году.

— Выручка увеличилась на 17% до ₽77,671 млрд против ₽66,3 млрд годом ранее.

— Количество магазинов стало на 26% больше по сравнению с аналогичным периодом прошлого года.

Число акций — 15,8 млн. То есть прибыль на акцию — 329 рублей. И это за 9 месяцев. 🤷♂️

Поэтому мне и не понятны были прогнозы с начала прошлого года, что компания может заплатить 10-12 процентов дивидендов.

Для этого чистая прибыль должна быть больше 10 млрд рублей по итогам года. Остался один квартал… Нужно заработать около 5 млрд рублей чистыми. И это при учёте, что на дивиденды уйдёт вся ЧП, но есть еще див политика, по который должно быть только 50 процентов от ЧП на дивиденды.

Тот есть по хорошему нужно получить что-то около 20 млрд рублей чистой прибыли за год.

Как это сделать? Или все надежды на Новый год и праздники. Пока слабо верю в магию Нового года.

( Читать дальше )

Отчет за 9 месяцев 2023 года.

— Чистая прибыль Novabev составила ₽5,262 млрд, увеличившись на 1,2% по сравнению с ₽5,2 млрд в предыдущем году.

— Выручка увеличилась на 17% до ₽77,671 млрд против ₽66,3 млрд годом ранее.

— Количество магазинов стало на 26% больше по сравнению с аналогичным периодом прошлого года.

Число акций — 15,8 млн. То есть прибыль на акцию — 329 рублей. И это за 9 месяцев. 🤷♂️

Поэтому мне и не понятны были прогнозы с начала прошлого года, что компания может заплатить 10-12 процентов дивидендов.

Для этого чистая прибыль должна быть больше 10 млрд рублей по итогам года. Остался один квартал… Нужно заработать около 5 млрд рублей чистыми. И это при учёте, что на дивиденды уйдёт вся ЧП, но есть еще див политика, по который должно быть только 50 процентов от ЧП на дивиденды.

Тот есть по хорошему нужно получить что-то около 20 млрд рублей чистой прибыли за год.

Как это сделать? Или все надежды на Новый год и праздники. Пока слабо верю в магию Нового года.

( Читать дальше )

Блог им. ValeriyVlasov |Будущие дивиденды. Акции РФ. часть 2.

- 08 ноября 2023, 20:55

- |

💡Часть 1. t.me/pensioner30/5742

🍏Инарктика. 1,9 процента.Компания не так давно начала платить дивиденды ( с 2020 года), но уже делает это регулярно и повышает их. 2020 год – 5 рублей, 2021 год – 17 р, 2022 год – 38 р, 2023 г – уже заплатили 26 рублей и в декабре должны еще 19 р. Прогноз на следующий год – 54 рубля. Это немного, но это честная работа) Динамика хорошая.

Выручка и чистая прибыль так же растут, выручка с 3 до 23 млрд за 5 лет, чистая прибыль с 2 до 10 млрд рублей. Рентабельность и доходность капитала на высоком уровне.

🍏КуйбышевАзот. 1,9-2 процента.За первое полугодие падение по всем фронтам:

Выручка: 37,9 млрд руб. (-29% г/г) Чистая прибыль: 9,2 млрд руб. (-62,9% г/г)

Вряд ли стоит ждать высоких дивидендов в ближайшие 12 месяцев. Прогноз – 6 процентов, это еще с учетом тех дивидендов, что выплатят в декабре.

🍋ЭсЭфАй. 7 процентов.

Российский инвестиционный холдинг, принадлежащий семье Гуцериевых. Портфель активов холдинга «ЭсЭфАй» состоит из российских компаний в сегментах лизинга и страхового дела, IT-стартапах, кроме того, он владеет миноритарными долями промышленных и розничных компаний: Русснефть, М.Видео, Европлан, ВСК… Выручка растет, прибыль тоже, в этом году она может быть рекордной.

( Читать дальше )

🍏Инарктика. 1,9 процента.Компания не так давно начала платить дивиденды ( с 2020 года), но уже делает это регулярно и повышает их. 2020 год – 5 рублей, 2021 год – 17 р, 2022 год – 38 р, 2023 г – уже заплатили 26 рублей и в декабре должны еще 19 р. Прогноз на следующий год – 54 рубля. Это немного, но это честная работа) Динамика хорошая.

Выручка и чистая прибыль так же растут, выручка с 3 до 23 млрд за 5 лет, чистая прибыль с 2 до 10 млрд рублей. Рентабельность и доходность капитала на высоком уровне.

🍏КуйбышевАзот. 1,9-2 процента.За первое полугодие падение по всем фронтам:

Выручка: 37,9 млрд руб. (-29% г/г) Чистая прибыль: 9,2 млрд руб. (-62,9% г/г)

Вряд ли стоит ждать высоких дивидендов в ближайшие 12 месяцев. Прогноз – 6 процентов, это еще с учетом тех дивидендов, что выплатят в декабре.

🍋ЭсЭфАй. 7 процентов.

Российский инвестиционный холдинг, принадлежащий семье Гуцериевых. Портфель активов холдинга «ЭсЭфАй» состоит из российских компаний в сегментах лизинга и страхового дела, IT-стартапах, кроме того, он владеет миноритарными долями промышленных и розничных компаний: Русснефть, М.Видео, Европлан, ВСК… Выручка растет, прибыль тоже, в этом году она может быть рекордной.

( Читать дальше )

Блог им. ValeriyVlasov |Будущие дивиденды. Акции РФ.

- 07 ноября 2023, 13:55

- |

💡Дивидендный сезон в этом году уже заканчивается. Некоторые компании спешат выплатить дивиденды за 22 год (Ростелеком), а некоторые выплачивают промежуточные уже за 23 год. Двухзначных див доходностей нет, но все таки некоторые компании готовы заплатить 5-7 процентов. А если смотреть по объемам выплат, то Лукойл и Норникель заплатят достаточно большие деньги ( в абсолютных значениях) – 290 и 139 млрд рублей. И часть этих денег вольется обратно в рынок.

Это конечно не триллионы от Сбера, но лучше чем ничего.

🍏Ростелеком. 7,6-7,2 процента ( прив и обычные акции). Компания последовательно платит дивиденды, но с повышением есть проблемы. В 2011 году платили 4,6 рублей на акцию, в 21 г – 4,5, за 22 год – 5,4 рублей. Рост конечно есть, но какой то волнообразный ( как и цены на акции). Чем то это все напоминает квазиоблигации МТС, там такое же болото. Просто дивиденды более солидные.

Судя по отчетам выручка может составить 650 млрд рублей за 23 год, а чистая прибыль 30 и более млрд рублей.

( Читать дальше )

Это конечно не триллионы от Сбера, но лучше чем ничего.

🍏Ростелеком. 7,6-7,2 процента ( прив и обычные акции). Компания последовательно платит дивиденды, но с повышением есть проблемы. В 2011 году платили 4,6 рублей на акцию, в 21 г – 4,5, за 22 год – 5,4 рублей. Рост конечно есть, но какой то волнообразный ( как и цены на акции). Чем то это все напоминает квазиоблигации МТС, там такое же болото. Просто дивиденды более солидные.

Судя по отчетам выручка может составить 650 млрд рублей за 23 год, а чистая прибыль 30 и более млрд рублей.

( Читать дальше )

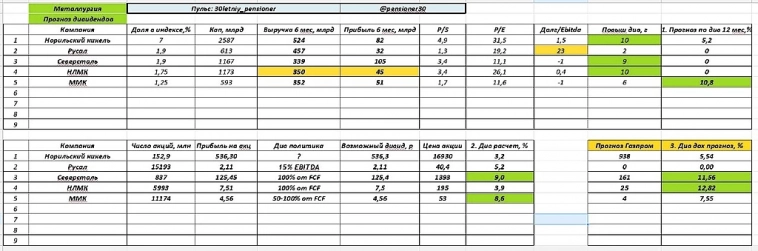

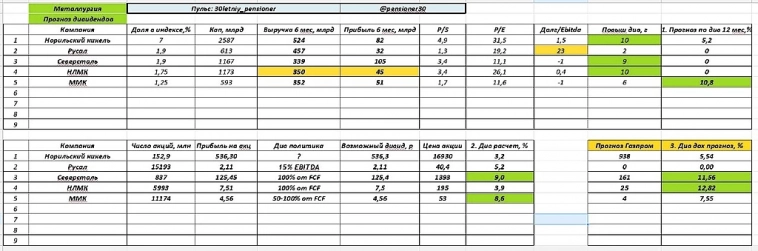

Блог им. ValeriyVlasov |Будущие дивиденды. Металлурги.

- 23 октября 2023, 15:27

- |

💡Вот и дошла очередь до металлургов. Сравниваю прогнозы по дивидендам на ближайшие 12 месяцев, отдельно выделил прогноз от Газпром банка + добавил расчет на основе отчетов за 1 половину 23 года.

Естественно все прогнозы не точные и не являются инвест рекомендацией.

НЛМК вообще до сих пор не предоставили финансовую отчетность, поэтому нарисовал примерные цифры на основе того как отчитываются ММК и Северсталь. ММК например отчитывается неплохо за полгода, лучше чем за 2019 и 2020 год, но хуже чем за 2021. Северсталь аналогично.

Так что в теории можно рассчитывать на какие то средние показатели от НЛМК и относительно неплохие дивиденды от тройки черных металлургов по итогам 23 года.

🍏Какую див доходость можно ждать? Северсталь – 9 – 11,5 процентов.

НЛМК – 12,8 процентов – прогноз от Газпром банка. ММК – 7,5 — 10,8 процентов. Разброс большой, но как есть.

Русал. Высокая долговая нагрузка, похоже что дивиденды не ждет вообще никто.

Норильский никель. По выручке можно ожидать показатели на уровне 2019, 2020 года. Чистая прибыль скорее всего будет намного слабее. Поэтому на высокую див доходность не стоит рассчитывать, скорее всего это будет 3-5 процентов.

( Читать дальше )

Естественно все прогнозы не точные и не являются инвест рекомендацией.

НЛМК вообще до сих пор не предоставили финансовую отчетность, поэтому нарисовал примерные цифры на основе того как отчитываются ММК и Северсталь. ММК например отчитывается неплохо за полгода, лучше чем за 2019 и 2020 год, но хуже чем за 2021. Северсталь аналогично.

Так что в теории можно рассчитывать на какие то средние показатели от НЛМК и относительно неплохие дивиденды от тройки черных металлургов по итогам 23 года.

🍏Какую див доходость можно ждать? Северсталь – 9 – 11,5 процентов.

НЛМК – 12,8 процентов – прогноз от Газпром банка. ММК – 7,5 — 10,8 процентов. Разброс большой, но как есть.

Русал. Высокая долговая нагрузка, похоже что дивиденды не ждет вообще никто.

Норильский никель. По выручке можно ожидать показатели на уровне 2019, 2020 года. Чистая прибыль скорее всего будет намного слабее. Поэтому на высокую див доходность не стоит рассчитывать, скорее всего это будет 3-5 процентов.

( Читать дальше )

Блог им. ValeriyVlasov |Дивиденды. Нефтегазовый сектор.

- 19 октября 2023, 13:53

- |

💡Прогноз по дивидендам. Нефтегазовый сектор. Часть 2.

Уже делал что то подобное, но тут Газпром банк спрогнозировал, что дивиденды российского бизнеса в следующем году вырастут на 85% относительно 2023 года. Решил свериться с ними и найти слабые места в своих расчетах.

Вот кстати часть 1 t.me/pensioner30/5634

Причины возможных высоких дивидендов: слабый рубль и возобновление выплат от металлургических компаний. В банке считают, что из этой суммы 1,6 трлн рублей пойдут в рынок, что на 700 млрд рублей больше, чем в текущем году.

Лидером по дивидендам в следующем году снова станет нефтегазовый сектор и выплатит примерно 3 трлн рублей.

💡Газпром – 20 рублей. Див доходность 11 процентов. При текущей прибыли за первые полгода (300 млрд рублей) выплатить такие дивиденды будет сложно. Если компания даже заработает в 2 раза больше по итогам года, то нужно будет выплатить почти всю чистую прибыль дивидендами. В первом полугодии 22 года была прибыль в размере 2,5 трлн рублей, по итогам второго полугодия компания зафиксировала убыток, так что нечего брать из 22 года. Остается только 23 год… и нужно заработать минимум еще 300 млрд рублей чистыми в этом году, а лучше значительно больше. Но там впереди холода и возможный рост цен на газ, так что все возможно…

( Читать дальше )

Уже делал что то подобное, но тут Газпром банк спрогнозировал, что дивиденды российского бизнеса в следующем году вырастут на 85% относительно 2023 года. Решил свериться с ними и найти слабые места в своих расчетах.

Вот кстати часть 1 t.me/pensioner30/5634

Причины возможных высоких дивидендов: слабый рубль и возобновление выплат от металлургических компаний. В банке считают, что из этой суммы 1,6 трлн рублей пойдут в рынок, что на 700 млрд рублей больше, чем в текущем году.

Лидером по дивидендам в следующем году снова станет нефтегазовый сектор и выплатит примерно 3 трлн рублей.

💡Газпром – 20 рублей. Див доходность 11 процентов. При текущей прибыли за первые полгода (300 млрд рублей) выплатить такие дивиденды будет сложно. Если компания даже заработает в 2 раза больше по итогам года, то нужно будет выплатить почти всю чистую прибыль дивидендами. В первом полугодии 22 года была прибыль в размере 2,5 трлн рублей, по итогам второго полугодия компания зафиксировала убыток, так что нечего брать из 22 года. Остается только 23 год… и нужно заработать минимум еще 300 млрд рублей чистыми в этом году, а лучше значительно больше. Но там впереди холода и возможный рост цен на газ, так что все возможно…

( Читать дальше )

Блог им. ValeriyVlasov |Банки и дивиденды.

- 17 октября 2023, 12:43

- |

💡Будущие дивиденды. Финансовый сектор.

Дошла очередь до банков и прочих финансовых организаций.

С высокой долей вероятности такие компании как ВТБ, Тинькофф, МКБ не будут платить дивиденды, хотя финансовые возможности для этого теоретически есть.

Заявление Силуанова о том, что доходы у банков могут изымать за счет дивидендов – это очередное подтверждение того, что дивиденды у банков будут и скорее всего даже высокие ( может даже ВТБ заставят… хотя я бы сильно на это не рассчитывал).

Потенциально ВТБ может заплатить самые высокие дивиденды ( 20 и более процентов).

🍏В теории больше всего заплатит Сбер, там доля государства 50 процентов + высокие показатели по прибыли. Див доходность может быть в районе 11 процентов, но если увеличат процент или заработают больше, то возможно даже 12-13 процентов.

🍏Банк СПБ так же может заплатить более 20 процентов от чистой прибыли, тогда доходность может быть даже выше 10 процентов.

🍎Ну и от Мосбиржи не жду чудес, скорее всего див доходность будет не выше 5-6 процентов.

( Читать дальше )

Дошла очередь до банков и прочих финансовых организаций.

С высокой долей вероятности такие компании как ВТБ, Тинькофф, МКБ не будут платить дивиденды, хотя финансовые возможности для этого теоретически есть.

Заявление Силуанова о том, что доходы у банков могут изымать за счет дивидендов – это очередное подтверждение того, что дивиденды у банков будут и скорее всего даже высокие ( может даже ВТБ заставят… хотя я бы сильно на это не рассчитывал).

Потенциально ВТБ может заплатить самые высокие дивиденды ( 20 и более процентов).

🍏В теории больше всего заплатит Сбер, там доля государства 50 процентов + высокие показатели по прибыли. Див доходность может быть в районе 11 процентов, но если увеличат процент или заработают больше, то возможно даже 12-13 процентов.

🍏Банк СПБ так же может заплатить более 20 процентов от чистой прибыли, тогда доходность может быть даже выше 10 процентов.

🍎Ну и от Мосбиржи не жду чудес, скорее всего див доходность будет не выше 5-6 процентов.

( Читать дальше )

Блог им. ValeriyVlasov |Будущие дивиденды. Энергетический сектор РФ.

- 13 октября 2023, 12:16

- |

Решил немного помечтать и прикинуть сколько могут заплатить наши «любимые и не очень» нефтяники. Тем более что прогнозов сейчас полно и даже есть какие-то финансовые показатели за половину 23 года.

Естественно эти данные не окончательные и выручка с прибылью будут меняться, просто сделаем допущение, что вторая половина года будет примерно такая же как и первая ( или даже лучше).

Так же можно оценить мультипликаторы P/E и P/S, можно найти самую дорогую и самую дешевую компанию. Данные за полгода, поэтому скорее всего эти коэффициенты придется делить примерно на 2 по итогам года.

Самая «дешевая» компания: Транснефть. Самая «дорогая»: Новатэк.

Долговая нагрузка у компаний невысокая, за исключением Газпрома, Роснефти и Транснефти. $TRNFP $NVTK

Прогноз по дивидендам. Сургутнефтегаз тут безусловный лидер – 27 процентов. А если заплатят 50 процентов от чистой прибыли на акцию, то получается вообще космическая доходность – около 36 процентов. Слишком хорошо, чтобы быть правдой) $SNGSP

( Читать дальше )

Естественно эти данные не окончательные и выручка с прибылью будут меняться, просто сделаем допущение, что вторая половина года будет примерно такая же как и первая ( или даже лучше).

Так же можно оценить мультипликаторы P/E и P/S, можно найти самую дорогую и самую дешевую компанию. Данные за полгода, поэтому скорее всего эти коэффициенты придется делить примерно на 2 по итогам года.

Самая «дешевая» компания: Транснефть. Самая «дорогая»: Новатэк.

Долговая нагрузка у компаний невысокая, за исключением Газпрома, Роснефти и Транснефти. $TRNFP $NVTK

Прогноз по дивидендам. Сургутнефтегаз тут безусловный лидер – 27 процентов. А если заплатят 50 процентов от чистой прибыли на акцию, то получается вообще космическая доходность – около 36 процентов. Слишком хорошо, чтобы быть правдой) $SNGSP

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс