Блог им. Up_Down_Trend |Инфляции, или рассуждения дилетанта перед заседанием ЦБ по ставке.

- 23 июля 2024, 10:34

- |

Решил изложить своим мысли по теме, сразу оговорюсь, я не являюсь экспертом в данной области и все нижеизложенное может оказаться бредом моего воспаленного разума 😊.

Сначала давайте попробуем разобраться, какой тип инфляции у нас присутствует.

Инфляция спроса — это явление в экономике, при котором совокупный спрос превышает совокупное предложение, и общий уровень цен растёт.

Причины инфляции спроса:

- увеличение количества выданных потребительских кредитов;

- необеспеченная эмиссия денег;

- дефицит государственного бюджета.

❗️ Это однозначно наш вариант, все признаки налицо. Что же делает ЦБ, чтобы погасить инфляцию? Поднимает ставку, чтобы сократить спрос. Население меньше тратит, деньги уходят на депозиты. Вроде все правильно. Но тем самым ЦБ создает отложенный спрос, который проявится если ставки по депозитам перестанут быть привлекательными. А значит при снижении ставки, мы рискуем получить новый виток инфляции спроса.

Инфляция предложения — это увеличение издержек производств. Когда компании вынуждены тратить больше денег на производство товаров и оказание услуг, они в итоге перекладывают свои издержки на покупателей, поднимая цены.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. Up_Down_Trend |Макроэкономический опрос Банка России

- 18 июля 2024, 09:58

- |

Макроэкономический опрос Банка России

Вчера на сайте ЦБ вывесили макроэкономический опрос на июль 2024.

Прогноз инфляции на 2024 год повышен до 6,5% (+1,0 п.п. к майскому опросу), на 2025 год — до 4,5% (+0,3 п.п.). Аналитики ожидают, что инфляция вернется к цели в 2026 году и останется на этом уровне далее.

Ожидания аналитиков по средней ключевой ставке повышены на всем горизонте — на 2024 год до 16,8% годовых (+0,9 п.п.), на 2025 год до 15% годовых (+2,6 п.п.), на 2026 год до 10,6% годовых (+1,2 п.п.). Прогноз на конец горизонта — 8% годовых. Медианная оценка нейтральной ключевой ставки не изменилась — 7,5% годовых.

Что ж, высокие ставки с нами надолго. Отсюда и карусель размещения флоатеров. Ведь занять сейчас под вменяемый фиксированный купон невероятно трудно. Нужно либо ставить купон с хорошей премией как к рейтингу эмитента, так и к ставке ЦБ, с учетом траектории ее роста.

( Читать дальше )

Блог им. Up_Down_Trend |Железный занавес (про валютный рынок РФ)

- 08 июля 2024, 10:15

- |

После введения санкций на Мосбиржу и НРД, торги валютами недружественных стран переместились на внебиржевой рынок. А расчеты по валютными облигациям стали производиться в рублях по курсу установленному ЦБ на дату исполнения обязательств. Такие инвестиции подвержены риску установки ЦБ нерыночного курса недружественных валют.

Живительный ручеек дирхамов так и не потек на мосбирже. Как известно Дирхам ОАЭ – это квази доллар, т.к. дирхам ОАЭ имеет жесткую привязку курса к доллару США — 3,67.

Планировались, что расчеты будут производиться через филиал МТС-банка в Абу-Даби, который получил лицензию 1 января. Операции с банком проводил контрагент из ОАЭ. Но вскоре арабский контрагент отказал в проведении операций. В конце марта центробанк ОАЭ отозвал лицензию у МТС-банка после его попадания под санкции. Кстати, инструментов, а дирхамах на мосбирже практически нет. Есть единственный выпуск облигаций Русала с погашением в сентябре 2025.

▪️Наименование: ОК РУСАЛ-БО-001Р-04 (RU000A106V57)

( Читать дальше )

Блог им. Up_Down_Trend |Росстат: годовая инфляция в РФ превысила 8%

- 18 июня 2024, 09:12

- |

Росстат: годовая инфляция в РФ превысила 8%

🔴Инфляция в РФ в мае ускорилась до 0,74% (ожидания 0,53%) с 0,50% в апреле.

🔴Годовая инфляция в РФ в мае выросла до 8,30% с 7,84% в апреле.

🔴Годовая инфляция в РФ на 14 июня ускорилась до 8,31%.

И как при таких условиях будет действовать ЦБ? Вопрос риторический 🤷♂️

По заявлению главы департамента денежно-кредитной политики Банка России Кирилла Тремасова. Банк России рассмотрит вариант повышения ключевой ставки в июле до 17–18%.

Думаю, что флоатеры актуальны как никогда! Ведь многие бумаги дают премию к ключевой ставке 2.5-3.5%. При КС 18% это уже 21,5% годовых только купонной доходности, При реинвестировании купонов эффективная доходность будет порядка 23% годовых.

Кстати, подборку флоатеров от нашего канала можно найти по тэгу #ОблигацииФлоатеры,

Что может быть лучше флоатера при росте ключевой ставки?

Только флоатер с ежемесячным купоном!

По многим бумагам купонный период 91 день, есть такие, где купонный период пол-года.

Мне больше нравятся бумаги с ежемесячным купоном.

( Читать дальше )

Блог им. Up_Down_Trend |ЦБ оставил ставку на уровне 16%. Где же тут подвох?

- 07 июня 2024, 17:55

- |

ЦБ оставил ставку на уровне 16%

Все кричат ура! 🎉🎉🎉

Рынок растет! 🚀🚀🚀

Однако давайте разберемся, где же тут подвох? В пресс-релизе был более жесткий сигнал рынкам.

▪️В апреле текущий рост цен с поправкой на сезонность составил 5,8% в пересчете на год после 5,7% в среднем за I квартал 2024 года. Показатель базовой инфляции с поправкой на сезонность в апреле возрос до 8,3% в пересчете на год после 7,1% в среднем за I квартал 2024 года.

▪️Инфляционные ожидания населения и участников финансового рынка выросли. Ценовые ожидания предприятий не изменились. Повышенные инфляционные ожидания усиливают инерцию устойчивой инфляции.

▪️Кредитная активность остается высокой как в розничном, так и в корпоративном сегменте.

▪️На среднесрочном горизонте баланс рисков для инфляции еще больше сместился в сторону проинфляционных.

▪️ ЦБ «допускает» повышение ключевой ставки (ранее это фразы в релизе не было) и говорит о том, что для нормализации инфляции потребуется «существенно более продолжительный» период жесткой ДКП (ранее было просто «более продолжительный»).

( Читать дальше )

Блог им. Up_Down_Trend |Доступные долларовые выпуски с номиналом 100 USD!

- 06 июня 2024, 09:37

- |

Сейчас на рынке есть только 6 выпусков облигаций в долларах с номиналом 100 USD.

▪️Совкомбанк-2В03-об (Ставка купона: 8.25%)

▪️НорНикель-БО-001P-04-USD (готовится, нет параметров выпуска)

▪️ФосАгро-БО-П01-USD (Ставка купона: 6,5%)

▪️НОВАТЭК-001P-02 (Ставка купона: 6.25%)

▪️ОК РУСАЛ-БО-001Р-08 (Сбор поручений до 10.06, Ставка купона: 8,00–8,25%)

▪️Полюс-ПБО-04 (Ставка купона: 6.20%)

Привлекательность этих выпусков состоит прежде всего в том, что они имеют низкий номинал, а значит удобно покупать/докупать для широкого круга инвесторов, прежде всего физ. лиц.

Важным фактором является привязка идет к валюте с более низкой инфляцией.

Если вы хотите накопить на крупную покупку, то можно рекомендовать эти выпуски как средство накопления. Аккумулируя таким образом свои средства, вы не потеряете их покупательную способность из-за роста цен на импортную продукцию.

Будь в тренде! Подпишись на UP&DOWN TREND |АКТИВЫ РФ|

Блог им. Up_Down_Trend |Валютные облигации. Когда покупать?

- 04 июня 2024, 09:11

- |

На канале UP&DOWN TREND |АКТИВЫ РФ| набирает обороты неделя валютных облигаций. В течении недели будем публиковать самые интересные выпуски от эмитентов с рейтингами не ниже А.

Раз уж публикуем валютные выпуски, но покупка идет в рублях, то не лишним будет взглянуть на курс. Для анализа используем график USDRUB_TOM.

Видим коррекцию в рамках волны 4, которая началась в начале октября 2023. Вероятно формируем «тройку», т.е. зигзаг АВС, который состоит из двух импульсных волн. Сейчас идет формирование волны С. Думаю, что к середине лета можем увидеть курс около 86 рублей за доллар.

После завершения коррекции ожидаю продолжение роста к уровня 105-113. Это отметки 1.13 и 1618 по фибо от размера коррекции.

( Читать дальше )

Блог им. Up_Down_Trend |Не время для госдолга

- 31 мая 2024, 17:05

- |

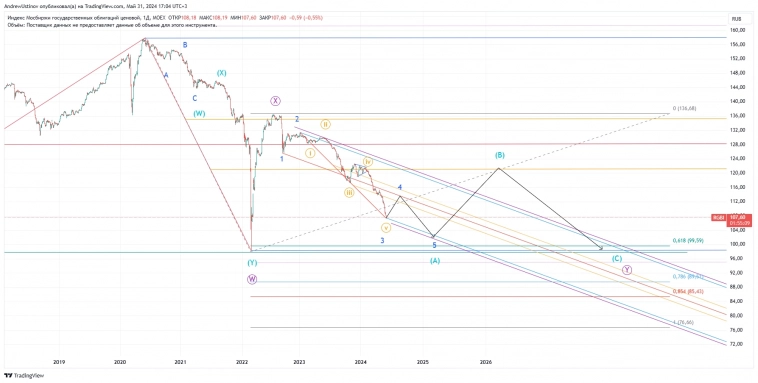

Индекс Мосбиржи государственных облигаций

На индексе государственных облигаций сбываются мои худшие опасение.

Вероятно высокая ставка и инфляция с нами надолго.

Если исходить из такого варианта разметки, то индекс в скором времени уйдет ниже 100 пунктов. И может уйти ниже не только уровня февраля 2022 (98.21), но и ниже абсолютного минимума от декабря 2014 (97.69)

❗️Думаю, что целесообразно пока воздержаться от покупки как длинных так и коротких ОФЗ. Ведь если разметка верна, то ставка может быть поднята и до 20% 🤦🏻♂️

Всем крепости духа и профита!

Больше информации на канале

Блог им. Up_Down_Trend |7 июня ЦБ объявит о размере ключевой ставки.

- 31 мая 2024, 10:03

- |

Крупные банки поднимают ставки по сберегательным продуктам, не дожидаясь решения регулятора. «Сбер» объявил о повышении ставок до 18%, Альфа-Банк — до 17%, МКБ — 19%.

В такой ситуации очень актуальны флоатеры, ставка купона по которым привязана к ключевой! Ведь при подъеме ставки растет размер купона. Многие топ-эмитенты дают премию к КС в размере в районе 2%. Т.е. если КС будет 17, то ставка по купону может достигать 19%. Причем можно найти выпуски с ежемесячным купоном. Это может увеличить доходность еще выше. Ведь на выплаченные деньги можно купить еще облигаций и тем самым увеличить доходность. Такой тип доходности называют -эффективная доходность и рассчитывают по формуле:

Эффективная доходность к погашению = (((номинал — текущая цена) / (дней до погашения/365) + сумма купонных выплат за год) / ((номинал + текущая цена) / 2)) * 100

На Телеграм канале © UP&DOWN TREND |АКТИВЫ РФ| как раз в разгаре неделя флоатеров! Мы публикуем самые интересные выпуски бумаг в которых ставка купона привязана к КС.

( Читать дальше )

Блог им. Up_Down_Trend |Плавающий купон - Ваша защита от инфляции?

- 27 мая 2024, 09:06

- |

Плавающий купон — Ваша защита от инфляции?

На 7 июня запланировано заседание Совета директоров Банка России по ключевой ставке. Многие предполагают, что ставку могут поднять до 17%, т.к. инфляция ускорилась и составляет по данным росстата более 8%.

В таких условиях не лишними в портфеле будут облигации с плавающим купоном или флоатеры!

По облигациям с плавающим купоном ставка купона определена всего на один текущий купонный период, либо на несколько купонных периодов вперед. Спецификой плавающего купона является то, что ставка купона прописывается специальной формулой, в которой описывается механизм расчета размера купона в зависимости от ключевой ставка ЦБ или ставки RUONIA.

Таким образом при повышении ключевой ставки — увеличивается размер купона по облигации!

По моему мнению флоатеры уместно приобретать в начале периода поднятия ставок, а не на самом его пике. Но если Ваш горизонт инвестирования около года, то можно краткосрочно рассмотреть к покупке интересные выпуски.

Еще один вариант — это временное размещение ваших средств. Облигации с плавающим купоном дают доходность больше чем фонды ликвидности. Выпуски флоатеров от известных эмитентов достаточно ликвидны, чтобы можно было быстро продать, когда у Вас возникнет потребность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс