SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

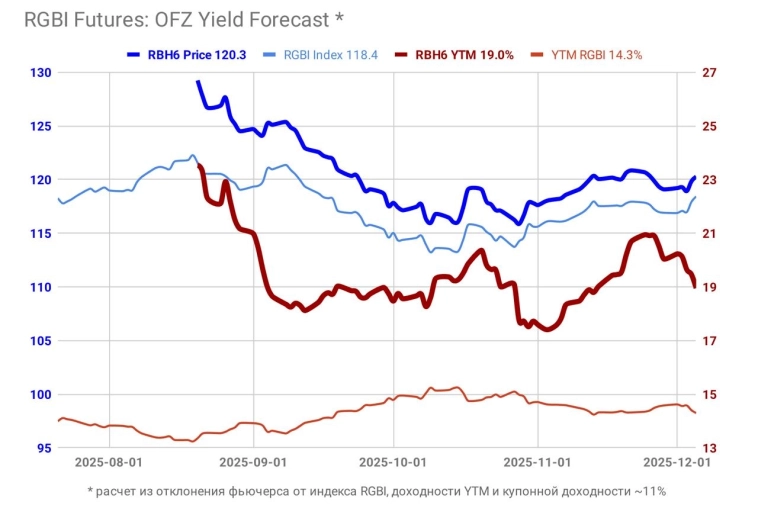

Блог им. Truevalue |На чем заработать при снижении инфляции и ключевой ставки, или нюансы фьючерса на ОФЗ.

- 08 декабря 2025, 17:29

- |

- комментировать

- 5.1К | ★3

- Комментарии ( 3 )

Блог им. Truevalue |Инфляция в ноябре преподнесет сюрприз, судя по недельным данным

- 08 декабря 2025, 10:43

- |

Блог им. Truevalue |Инфляция снижается в устойчивых компонентах, но Банк России показывает иную картину.

- 24 ноября 2025, 10:04

- |

Блог им. Truevalue |Когда дефицит бюджета и рост денежной массы явно дезинфляционны.

- 17 ноября 2025, 09:58

- |

Блог им. Truevalue |Инфляция в сентябре 2025

- 13 октября 2025, 09:15

- |

Инфляция в сентябре 2025 не показала признаков роста в устойчивых компонентах. Медиана по 560 товарам и услугам осталась на низком уровне 3,2% в годовом выражении (~2,5% с учетом сезонности), что соответствует инфляции на уровне цели Банка России 4%.

Некоторые экономисты уже посчитали завышенный показатель с сезонной коррекцией — до 7% с.к.г. Причина в двух группах — бензин и образование. Они внесли 0,12% и 0,12% из 0,34% прироста цен в сентябре. Остальные группы в сумме дали 0, если исключить ещё две группы — мясопродукты (вклад 0,07%, или +0,8% м/м) и зарубежный туризм (0,05%, где был скачок цен на поездки в ОАЭ +22%, ЮВА +16% и Египет +14% м/м).

Цены на бензин и услуги образования — исключительно государственные решения:

📚 Стоимость образовательных услуг индексируется раз в год в начале учебного года, но в последние годы очень значимо +8-10%. Поэтому с учётом сезонности общий индекс будет выше.

⛽️ Динамика цен на топливо обычно следует за общим индексом (ИПЦ), но в 2025 цены сильно ушли вверх, начиная с июля.

( Читать дальше )

Блог им. Truevalue |Когда сокращение денежной массы проинфляционно...

- 07 октября 2025, 10:10

- |

Вышедшие данные по оценке М2 за сентябрь могут порадовать инвесторов и успокоить Банк России. Снижение рублевой М2 в сентябре и годовых темпов роста с 14,4% до 12,7%, казалось бы, должно свидетельствовать о снижении объемов кредита и «топлива» для инфляции. Но не все так просто!

— Второй месяц физлица тратят почти все процентные доходы и другие сбережения. Прирост средств в банках не более 0,2 трлн руб. Проинфляционно. Ранее прирост средств населения ~1 трлн в месяц больше свидетельствовал о сберегательном поведении.

— Бизнес в июле-августе активно кредитовался в рублях и инвалюте (+2 трлн в мес.), одновременно восполняя запасы ликвидности. А в сентябре устроил мини-панику на валютном рынке.

Средства компаний в инвалюте выросли со $113 до $129 млрд — рекордный рост за месяц +$16 млрд и восстановление валютных счетов сразу до уровня 2022 г. Без учета переоценки валютные счета бизнеса приросли на 1,3 трлн руб., а рублевые депозиты сократились на 0,6 трлн. То есть произошла активная конвертация рублей в инвалюту.

( Читать дальше )

Блог им. Truevalue |ДЕЗИНФЛЯЦИОННОСТЬ БЮДЖЕТА: В ЧЕМ ФАРС?

- 29 сентября 2025, 09:38

- |

Планы по дефициту бюджета (5,6 трлн в 2025 и 3,8 трлн в 2026) и нулевой динамике расходов (~44 трлн в 2025 и 2026) действительно дезинфляционны. Но все выглядит нереалистично при текущих ставках процента.

1️⃣ Если в декабре 2025 расходы и дефицит бюджета существенно сократятся, прибыль банков за год может обнулиться. Спасут банки либо активная трата сбережений физлиц (то есть увеличение спроса), либо ускоренный рост частного кредита. И то, и то Банк России считает проинфляционным.

Это первый фарс — самый безобидный, потому что на инфляцию не влияет. Банки не пострадают — мы увидим или рост корпоративного кредита, или более высокий дефицит бюджета. Они все также будут идти лишь на уплату процентов владельцам сбережений, а не в рост спроса.

📊 Почти два года прошло от первой версии этого графика. Удивительно, что рост ключевой ставки до 16-21% никак не замедлил рост рублевых активов. Все также источники их создания (дефицит бюджета, кредит бизнесу и физлицам, включая облигации) дают прирост около 25 трлн руб. в год.

( Читать дальше )

Блог им. Truevalue |C инфляцией все в порядке, но консенсус не готов, или не верит в снижение ключевой ставки уже в июне.

- 01 июня 2025, 20:33

- |

В новом макроопросе Банка России мой прогноз по курсу USD остался самым оптимистичным – 86 руб. в 2025-2027 гг. Аплодирую тем, кто поставил баланс бюджета -3% и среднюю ставку 17,5% в 2025 ниже меня.

Для решения Совету директоров важно иметь непротиворечивую информацию.

Helicopter Macro заметил, что медиана как метрика устойчивой инфляции в расчетах Банка России то растет, то уверенно снижается как у меня. Я не стал выделять этот сомнительный факт, но разобрался в нюансах, когда в "Трендах..." прочитал об ускорении инфляции в услугах до 12,5%.

Итак, у Банка России осталось лишь два тезиса, чтобы ещё подождать со снижением ставки, но оба нерелевантны:

1️⃣ "Рост цен в услугах не демонстрирует признаков устойчивого замедления" — это неправда. Причина снова в нереалистичном учете сезонности туризма.

В апреле индекс услуг сократился в 2 раза с 1% до 0,5% м/м, но расчеты ЦБ показали ускорение с 9 до 12,5% SAAR. Из 0,4% общего индекса цен 0,13% пришлось на внутренний туризм (включая авиа и поезда), из 0,5% всех услуг ~0,4% от туризма.

( Читать дальше )

Блог им. Truevalue |Инфляция замедляется слишком заметно, чтобы игнорировать со стороны ДКП.

- 22 мая 2025, 08:18

- |

Банк России оценил сезонно-сглаженную (с.к.г.) инфляцию за апрель в 6,2% против 14% в конце 2024. А самая адекватная метрика устойчивой инфляции от ЦБ «базовый ИПЦ без туризма» уже 3,7% — минимум за 3 года.

Текущая «победа» над инфляцией обязана завершением прошлогоднего шока и укреплению рубля. Высокая инфляция в начале 2025 — это шлейф прошлых индексаций от государства (жд, жкх, акцизы на алкоголь и бензин), новая сезонность туризма и догоняющий рост цен в отдельных группах (общественное питание, кондитерка, молочка, картофель, бытовые услуги).

Сохранение сверхвысокой ставки 21% просто перераспределяет финансовые активы через процентные и налоговые платежи, рассрочки и долговой рынок. Когда динамика совокупного кредита не превышает процентов по нему, спрос уже не растёт. При этом фактор издержек остается и превалирует. Вот и инфляционные ожидания населения не хотят снижаться, потому что индексации тарифов ЖКХ впереди, а в памяти — рост цен в прошлом.

( Читать дальше )

Блог им. Truevalue |Инфляция замедляется, но очень медленно.

- 17 апреля 2025, 09:34

- |

Медиана по недельным данным остается на уровнях 2021 и 2024 года ~0,12% (6-7% годовых по медиане и до 8% по индексу цен). Тогда ключевая ставка была 7,5% и 16%.

В чем причина такой инфляции при гораздо более высокой ставке 21%. Причем когда большинство показателей, которые прогнозирует Банк России, показывают дефляционную картину — кредит, М2, признаки замедления экономики?

Основная причина в длительном переносе издержек в цены у одних, а также роста процентных доходов и зарплат в спрос у других. Процесс завершится сам собой в течение нескольких месяцев при отсутствии новых шоков.

Поэтому можно спокойно снижать ставку, убирая один проинфляционный эффект и не допуская нарастания долгосрочных кредитных рисков и ограничений на стороне предложения.

Я бы снизил ставку до 19% в апреле и не менял среднесрочный прогноз Банка России со средней ключевой ставкой в 2026 году 13-14%. Реальная ставка все равно останется очень высокой 10%, но хотя бы бюджет сможет спокойно планировать будущие доходы без избыточных компенсаций банкам по льготным кредитам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс