Блог им. Truevalue

Инфляция снижается в устойчивых компонентах, но Банк России показывает иную картину.

- 24 ноября 2025, 10:04

- |

Сравним ключевые выводы из двух отчетов ЦБ по инфляции.

Октябрь 2025:

💬 Месячный прирост цен с исключением сезонности в пересчете на год ускорился до 7,1%, что в основном связано с компонентами устойчивого характера. Общий вклад волатильных товаров и услуг в месячный прирост цен (с.к.) оставался положительным и почти не изменился по сравнению с прошлым месяцем. Показатели устойчивой инфляции преимущественно возросли, оставаясь в диапазоне 4–6% (с.к.г.), то есть выше целевого уровня.

Сентябрь 2025:

💬 В сентябре месячный прирост цен с исключением сезонности составил 6,7% (с.к.г.) (в августе – 4,0%). Ускорение объяснялось в основном разовыми факторами. Показатели устойчивой инфляции возросли более умеренно или сохранились вблизи уровня прошлого месяца. Базовый ИПЦ немного повысился. На это повлияли разовые факторы в услугах...

На самом деле, всё наоборот. В сентябре инфляцию завысил сезонный рост услуг образования – 2,1% из 4,8% годовых базовой инфляции м/м. Образование входит в устойчивые компоненты, но весь рост цен происходит в сентябре… В октябре на те же 2,1% занизили базовую инфляцию услуги зарубежного туризма (получилось лишь 1,7% годовых по Росстату м/м). Зарубежный туризм также входит в устойчивые компоненты, но стал избыточно волатилен после 2022 г.

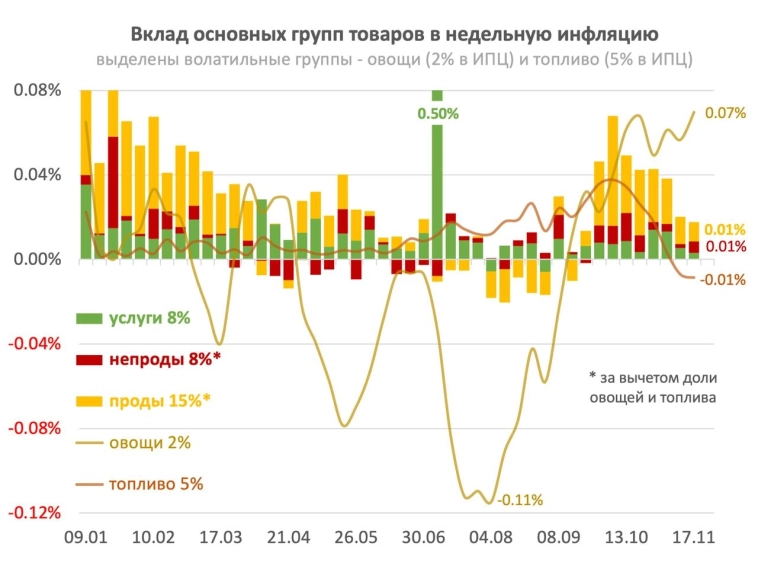

При этом основной фактор повышенной инфляции в октябре — всегда волатильные плодоовощи (вклад 3,4% годовых м/м). Другой фактор — цены на бензин (вклад по 1,4% годовых в ИПЦ сентября и октября). Все эти товары не входят в устойчивые компоненты базовой инфляции.

Базовая инфляция с учетом сезонности выросла до 5%, по расчетам ЦБ. Проблема, что регулятор считает все показатели с собственной сезонной корректировкой, которая в 2025 показывает экстремальные значения почти каждый месяц. В октябре сезонная корректировка сделала исторический максимум +3,3% для всех месяцев в истории. Все это говорит о ненадежности нынешних оценок сезонности.

Сделаем простую проверку. Если исключить из расчета по одному явно отклонившемуся компоненту из базовой инфляции (образование в сентябре и зарубежный туризм в октябре с весом 1-2% в корзине), то устойчивая инфляция покажет лишь 3-4% годовых в последние месяцы (ниже цели ЦБ).

Вес базового индекса в общем ИПЦ 71%. Он не включает такие волатильные компоненты как плодовощи, алкоголь, топливо, ЖКХ, транспорт и связь, но включает почти весь волатильный туризм, который постоянно меняет сезонность.

В ноябре, судя по недельным данным, основной вклад в ИПЦ внесут снова овощи, а топливо покажет отрицательную динамику. Повышенный рост цен в других продовольственных товарах также сошел на минимум. Базовая инфляция будет ещё ниже и скрыть это сезонностью будет невозможно. В ноябре сезонная корректировка минимальна.

💡Банк России уже пересмотрел прогнозы по кредиту и денежной массе вверх. Давно писал о заниженном прогнозе по М2 (5-10%, 7-9%, сейчас 7-10%, а будет ещё выше ~12%). Осталось корректно посчитать устойчивую инфляцию, чтобы признать, что повышенный рост кредита и денежных агрегатов сейчас не влияет на неё. Он связан с начислением и выплатой процентных расходов по завышенной ставке. При этом высокая КС заставляет многих, в том числе бюджет, перекладывать издержки в цены и/или создавать избыточные долги.

В декабре КС можно снижать не на 0,5%, а на 1-1,5%. Это позволит реальной ставке оказаться ниже 10% впервые за год (сверх средней за 3 месяца инфляции с.к.г.)

Любой сигнал на ускоренное снижение ставки позитивно повлияет на длинные ОФЗ и акции.

PS. Курс рубля ниже 80 руб. за USD также поспособствует умеренно низкой инфляции. И повышенному спросу на валютные сбережения. Сейчас спрос удовлетворяется за счет предложения валютного кредита и облигаций. Регулятор увидит в этом также рост денежных агрегатов, но назвать это проинфляционным совсем нельзя. И дефицит бюджета, и рост кредита/М2X в нынешних условиях — следствие высокой КС, а не причина инфляции!

https://t.me/truevalue

теги блога Truevalue

- CNYRUB

- eurrub

- M2

- акции

- Астра

- Банк России

- банки

- брокеры

- бюджет

- бюджет 2024

- бюджет РФ

- бюджет РФ 2024

- бюджет РФ 2025

- бюджет РФ 2026

- Бюджетное правило

- ВВП России

- вклады

- внешняя торговля

- втб

- Газпром

- Госдолг России

- Госдолг РФ

- денежная масса

- денежная масса России

- денежно-кредитная политика

- депозиты

- дефицит бюджета

- дивиденды

- Долг США

- долл-рубль

- доллар

- доллар рубль

- доходы бюджета

- золото

- инвестиции в недвижимость

- инвестиционная идея

- инфляция

- инфляция в России

- Китай

- ключевая ставка ЦБ РФ

- конференция смартлаба

- криптовалюта

- КСУ

- М2

- м2 денежный агрегат

- М2 РФ

- макроэкономика

- макроэкономика России

- Минфин

- ММТ

- Московская Биржа

- НДПИ на газ

- НДС

- нефть

- облигации

- отток капитала из России

- отчеты МСФО

- офз

- Платежный баланс РФ

- ПМЭФ-2024

- прогноз по акциям

- рост ставок

- рубль

- сальдо счета текущих операций

- Самолет

- сбербанк

- Сбережения

- СПб Биржа

- ставка ЦБ

- статистика

- сургутнефтегаз

- торговые роботы

- торговый баланс России

- трейдинг

- ФНБ

- форекс

- ЦБ

- ЦБ РФ

- Центральный банк

- экономика

- экономика России

- эмбарго

- Яндекс