Блог им. Realter |Финансовые пирамиды прошлого или почему английская аристократия есть и сейчас, а французская и российская канули в лету.

- 11 сентября 2022, 10:58

- |

На днях умерла королева Великобритании Елизавета, которая правила более 70 лет. Как получилось, что английская аристократия прекрасно дожила до наших дней, а французская (после 1793г) и российская (после 1917г) растворились во времени?

Вернемся на 300 лет назад, когда в Англии и Франции набирали обороты финансовые пирамиды. Англия — “Компания Южных Морей”, Франция — “Система Ло”. Главная идея — заработать на колониях. Чтобы заинтересовать правительство, его взяли в долю.

Суть компаний была такова. Создавалось акционерное общество, выпускались акции. Государство меняло свои долговые обязательства на акции. Таким образом у государства оказывался только один кредитор — “Компания Южных Морей” в Англии, “Система Ло” во Франции. На первый взгляд, это было удобно и выгодно всем. Процесс обмена долговых государственных бумаг на акции сопровождался большой рекламой. Во Франции процесс сопровождался введением бумажных денег и сокращением количества налогов.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 50 )

Блог им. Realter |Как стать миллионером, если живешь в Венесуэле при Мадуро

- 21 августа 2022, 11:03

- |

Кто такой Чавес? Популист, умело манипулирующий населением Венесуэлы и знающий его слабые места. Чавес пришел к власти в декабре 1998 года и почти сразу начался рост цен на нефть, засыпавший страну деньгами. Конечно же, население связало эти два события воедино. Где Чавес — там деньги.

Справедливости ради, не Чавес испортил народ Венесуэлы. Он просто использовал его слабости в полной мере. Ведь главное — это укрепить свою власть и удержать как можно дольше, любой ценой. Во всем хорошем — заслуга лично Чавеса, во всем плохом — козни врагов. Роль главного злодея отводилась, конечно же, Америке. Про особенности истории Венесуэлы и пороках ментальности населения, расскажу в другой раз (надо дочитать книгу William Neuman «Things are never so bad that they can't get worse», на русском она не издавалась).

Подписывайтесь, ставьте лайк!

Кто такой Мадуро? Подручный Чавеса, который стал президентом сразу после него. Не слишком образованный, не слишком самостоятельный, мистик, адепт индийского гуру Сай Бабы, зато преданный на все 100%. И не из военных, что для Чавеса было важно. Почему именно Мадуро? По одной из версий, Чавес все-таки надеялся выжить после сложной операции по онкологии и со временем вернуться в политику. А пока управлять послушным Мадуро. Перед отъездом на операцию на Кубу, Чавес назначил Мадуро преемником и попросил народ Венесуэлы за него проголосовать. В начале 2013 года Чавес умер и Мадуро стал президентом.

( Читать дальше )

Блог им. Realter |От $10 до $1.3млн и назад, к $136тыс. Взлет и разорение инвесторов в медальоны

- 07 августа 2022, 10:28

- |

Америка, 1937 год. Как и в других крупных городах, мэр Нью-Йорка Фрэнк Ла Гуардиа решил навести порядок среди таксистов. Как это сделать? Конечно, с помощью лицензий или медальонов, как их прозвали. На весь Нью-Йорк выпустили 1187 лицензий-медальонов и продали гаражам по $10, а частным извозчикам по $100.

Летели годы и десятилетия, город рос и прирастал населением, а количество медальонов не менялось. Что такое в жизни таксиста медальон? Лучше всего об этом расскажет сам таксист. Вот что писал в “Желтых королях” Владимир Лобас, который в конце 1970-х проработал кэбби, т.е. таксистом в Нью-Йорке.

“Всего лишь три с половиной месяца назад сел я за баранку, а знал уже о такси – о-го-го – сколько!

Гоняют по Нью-Йорку полчища разномастных кэбов: синих и красных, зеленых и коричневых – каких только нет! Захотелось тебе зарабатывать ремеслом балагулы, заставила жизнь – намалюй на куске картона фломастером: «ТАКСИ», выставь это художество на ветровое стекло своего драндулета, и езжай себе с Богом. Сколько долларов удастся наскрести – все твои! Ты уже «таксист»!

( Читать дальше )

Блог им. Realter |Какова роль удачи в выборе акций на фондовом рынке?

- 24 июля 2022, 21:20

- |

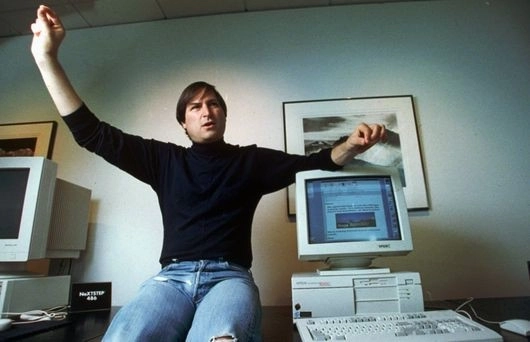

Тайная мечта каждого инвестора — вернуться в прошлое и купить акции Эпл по $1 в 2000-м году или Амазон, но еще дешевле. Реально ли было выбрать будущего лидера в то время?

Начало 2000-го года, мир встретил Миллениум и облегченно вздохнул, ибо один из самых больших страхов 1999-го года не сбылся. Речь идет о потенциальном сбое всех компьютерных систем в момент “обнуления счетчика лет с девяток на нули” в полночь 1 января. Проблема “обнуления” была любимой темой журналистов и экспертов всех мастей. Цифровой апокалипсис не случился. За считанные дни о проблеме забыли.

Будущее казалось безоблачным. Количество пользователей интернета удваивалось каждый год. Как грибы росли интернет магазины и прочие стартапы, бенефициары новой экономики. Инвесторы торопились вложить капитал в новую отрасль, пока их не опередили. Казалось, что “старые отрасли” проиграли в этой гонке, как и олдскульные инвесторы или трейдеры вроде Баффета, Сороса, Дракенмиллера со своим скучным анализом. Некоторые из них пытались шортить доткомы, терпели большие убытки, а затем бросались во все тяжкие и тоже ныряли в моментум (растущие в моменте акции) и… но это совсем другая история, расскажу в другой раз.

( Читать дальше )

Блог им. Realter |Лучшая неэффективность на рынке - это доверие. Жирный Тони vs Доктор Джон

- 17 июля 2022, 12:52

- |

Можно обложиться отчетами компании, провести анализ роста доходности, капекса, Р/О и прочих коэффициентов. Можно начертить графики, волны Эллиота, модели Ганна, циклы Кондратьева. Можно взять лист бумаги, наточить карандаш, налить стакан лимонада Буратино и рассчитать размер дивидендов согласно устава.

Поможет ли это приумножить капитал на фондовом рынке? Не обязательно.

Регулярно зарабатывать на бирже можно, если нашел и эксплуатируешь неэффективность. Для инсайдера — это доступ к информации, которой нет у других. Для фронтраннера — это возможность зарабатывать на чужих сделках. Для арбитражника — это разница в цене связанных активов итд итп.

Новые рынки часто неэффективны, в них недостаточно много участников, не сложились правила, не отлажены процессы, доступ к информации ограничен.

Но неэффективности быстро выедаются рынком.

( Читать дальше )

Блог им. Realter |Почему засыхает срочный рынок Мосбиржи?

- 18 июня 2022, 10:51

- |

Фермер может подождать и в случае роста цен получить дополнительный доход. Но в конце года наступает час Х и фермер должен продать весь урожай, иначе не получит оптимизацию налогов и/или субсидию.Американская биржа создала специальный финансовый продукт — фьючерсы на хлопок, сою, кукурузу итд. Биржа предлагает фермерам сделку с фьючерсом, т.е. продает страховку что фермер получит за урожай приемлемую цену.

Пол Тьюдор Джонс отлично разбирался в мотивации и психологии фермеров, когда и как они принимают решение. В итоге, ему удавалось регулярно зарабатывать на фьючерсах. Всем выгодно! Фермер получал получал неплохую цену за урожай. Трейдер получал или прибыль, или убыток.

Рынок фьючерсов и других деривативов (например, опционов) обслуживал нужды реального сектора!

Фермеры, нефтяники, фабриканты, кондитеры, импортеры кофе и многие другие охотно пользовались новыми возможностями. Они могли планировать будущее, верстать бюджеты, формировать цены цены на свою продукцию.

( Читать дальше )

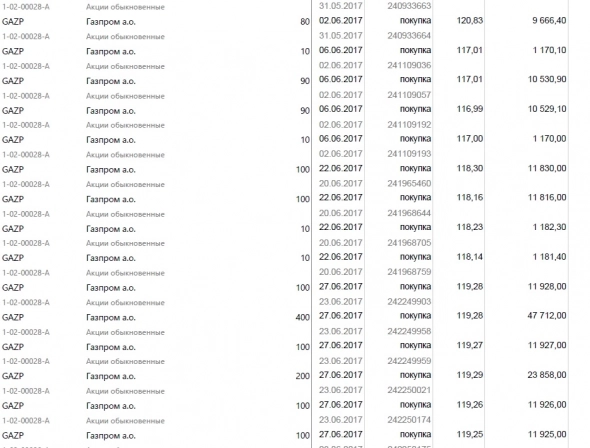

Блог им. Realter |Стоит ли покупать Газпром в июне 2022г?

- 13 июня 2022, 10:10

- |

Много лет, акции Газпрома и ВТБ были антипримером инвестиций в российский фондовый рынок. Более 10 лет потерь, пустых надежд и разочарований. Почему же сейчас царит эйфория?

Итак, немношк копнем прошлое. Пик цены на акции Газпрома пришелся на 22 мая 2008 года — 369,5 руб. В это день доллар стоил 23.69 руб, а евро 37.07 руб. Т.е. одна акция Газпрома стоила $15.59, что по текущему заниженному биржевому курсу 885 руб. Этот рекорд не побит и сейчас. И это без инфляции.

Напомню, что в первой половине 2008 г:

1. На рынках тоже царила эйфория. Невероятная конъюнктура на нефть и газ!

2. ВВП Китая рос на 12-14% в год. При этом, зарплата существенной части рабочих не превышала $100

3. Не было никаких санкций.

4. Но репутация Газпрома как надежного поставщика газа в Европу к 2008 г. уже пошатнулась. Почему? Конфликты по поводу цены за газ с Украиной в начале 2006 г. привели к ограничению поставок, несанкционированному отбору газа, а в итоге к недопоставкам в Европу. Через год, в начале 2007 г., история с ограничением поставок чуть не повторилась и с Беларусью.

( Читать дальше )

Блог им. Realter |2022г - конец акционерного капитализма в России.

- 06 июня 2022, 11:30

- |

С большой вероятностью нас ждет конец акционерного капитализма в России.

Дело в том, что принятый в 1995 закон об АО преследовал две цели:

1. Облегчить перераспределение гос.собственности, которая осталась от СССР. Напомню, что бум печально знаменитых залоговых аукционов пришелся на 1996-й год.

2. Дать возможность иностранному капиталу инвестировать в Россию, создавать совместные предприятия, открыть дорогу венчурным фондам.

Все эти задачи в 2022-м потеряли актуальность. Основная собственность уже в нужных цепких руках, по крайней мере мажоритарные доли. Иностранный капитал для России более не актуален.

Размер пирога уменьшается, но количество едоков остается на прежнем уровне.

Миноритарии оказались лишними в пищевой цепочке и их будут грабить.

Могут сделать грубо, как с Башкирской Содовой. Но скорее всего сделают элегантно, процесс растянется на 2-3 года.

Процесс уже начался.

Обратите внимание, что ГОСА в 2022 году большинство эмитентов старается провести в онлайн формате. Все ограничения по ковиду сняты, но эмитенты не торопятся возвращать очный формат, как до 2020-го года. На этих ГОСА приходится выступать руководству, смотреть в глаза инвесторам. Публика, т.е. акционеры, могут задавать неприятные вопросы, на которые руководству приходится отвечать. Я был на нескольких ГОСА, все видел своими глазами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс