Блог им. OneginE |Почему инвесторы перестали покупать ОФЗ?

- 09 ноября 2017, 10:04

- |

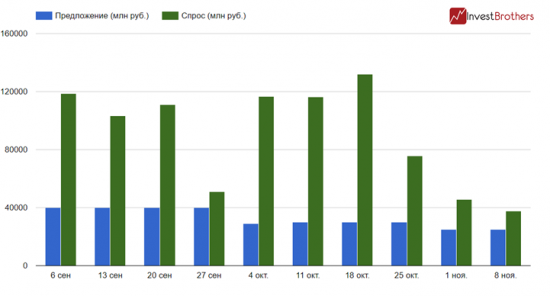

Спрос на российские ОФЗ улетучился – Минфину не удалось разместить долговые бумаги на 25 млрд рублей.

Сегодня состоялись очередные аукционы по размещению облигаций федерального займа. Если по итогам первых “торгов” спрос превысил предложение в два раза, то по итогам вторых спрос с предложением оказались практически одинаковыми. Однако это не позволило Министерству финансов выручить всю сумму. Из 15 млрд второго аукциона Минфин разместил лишь 12,3 млрд.

Таким образом, впервые с сентября 2017 г. ведомству не удалось привлечь всю запланированную сумму. Также стоит отметить, что министерство снижает объем размещаемых ОФЗ уже третий месяц подряд. Если в первый месяц осени он составлял 40 млрд рублей, то к последнему снизился до 25 млрд.

Существенно упал и спрос на бумаги. На протяжении сентября и октября он стабильно держался выше 100 млрд рублей. Для сравнения, сегодняшний интерес к долговым бумагам России достиг лишь 37,7 млрд.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

Блог им. OneginE |Банки сбросили ОФЗ на 251 млрд рублей и прогадали

- 24 октября 2017, 11:30

- |

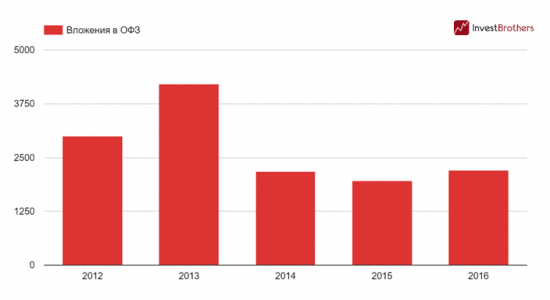

Российские кредитные организации заметно уменьшили свои вложения в облигации федерального займа – их портфель стал меньше на 251 млрд рублей.

По итогам июля российские банки сократили объем вложенных средств в облигации федерального займа на 251 млрд рублей до 3,01 трлн рублей. В последний раз кредитные организации держали так мало ОФЗ в ноябре 2016 г. Кроме того, так активно долговые бумаги России банки не сбрасывали с апреля 2014 г. Тогда за месяц они продали облигаций на 314 млрд рублей.

Сам рынок ОФЗ в течение июля увеличился на 132 млрд рублей. Практически все бумаги были приобретены прочими участниками рынка. Нерезиденты купили облигаций лишь на 27 млрд рублей.

Также напомним, что в июле не проводилось никаких погашений, Минфин лишь выплатил проценты в размере 7,9 млрд рублей.

С пиковых значений года объем вложений банков в ОФЗ снизился почти на 500 млрд рублей. Таким образом, уже больше года кредитные организации владеют примерно одной и той же суммой государственных облигаций. За это время сам рынок увеличился на 1,1 трлн рублей.

( Читать дальше )

Блог им. OneginE |Иностранцы контролируют беспрецедентный объем рублевого госдолга России

- 16 октября 2017, 09:51

- |

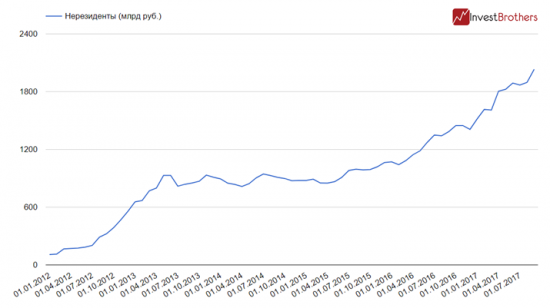

Иностранные инвесторы значительно увеличили свои вложения в российский госдолг – по итогам августа их портфель вырос еще на 136 млрд рублей.

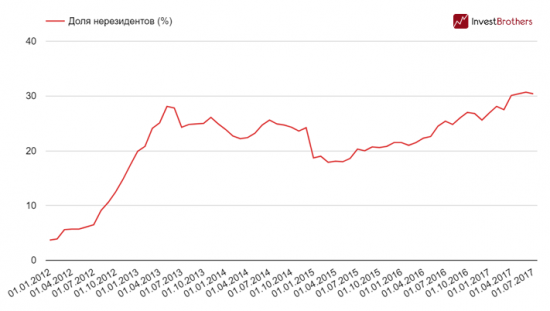

Согласно данным Центрального банка, к началу сентября объем вложений нерезидентов в государственные облигации России достигли беспрецедентных 2 трлн рублей. Так много иностранные инвесторы не покупали никогда. В общей сложности они контролируют 31,6% всего рублевого госдолга нашей страны. Это в свою очередь тоже рекорд.

По сравнению с предыдущим месяцем доля нерезидентов увеличилась на 1,4 процентных пункта, а с начала 2017 г. на 4,7 процентных пункта. За этот год объем ОФЗ, принадлежащих иностранным инвесторам, вырос на 515 млрд рублей. Сам рынок гособлигаций стал больше на 790 млрд. Таким образом, более 65% всех покупок как на первичном, так и на вторичном рынках ОФЗ, приходились на иностранцев.

Резюме

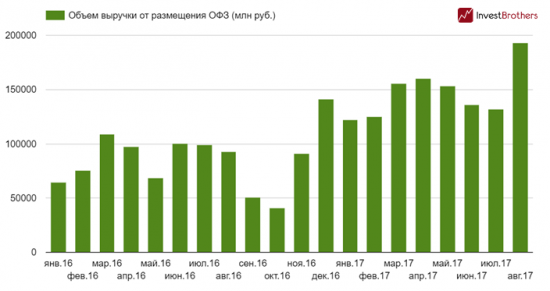

В сентябре интерес к нашим долговым бумагам немного уменьшился – за месяц путем эмиссии новых ОФЗ удалось привлечь около 149 млрд рублей, в то время как августовская выручка Минфина достигла 193 млрд рублей.

( Читать дальше )

Блог им. OneginE |Всё! Банк России продал все ОФЗ из своего портфеля.

- 04 октября 2017, 11:32

- |

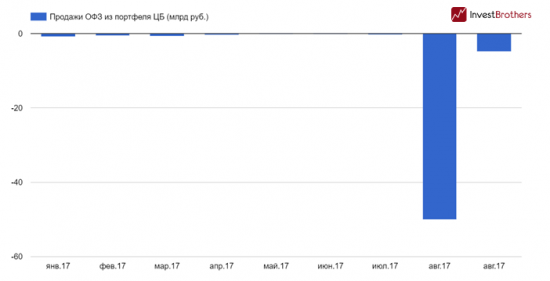

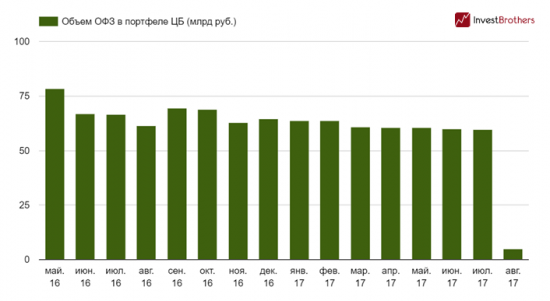

В сентябре Центральный банк России продал все имеющиеся у него на начало месяца облигации федерального займа.

К концу августа в портфеле Банка России находилось ОФЗ на сумму в 4,862 млрд рублей. По итогам сентября весь этот объем был продан на рынке. Таким образом за два последних месяца Центральный банк избавился от государственных долговых бумаг нашей страны на сумму в 54,9 млрд рублей.

Активно продавать бумаги Центробанк стал лишь с конца лета. Так за весь 2017 г. он реализовал ОФЗ на 57,6 млрд рублей, из них 54,9 млрд пришлись на август-сентябрь.

Однако на балансе ЦБ все же остались ОФЗ. Как отмечается в пресс-релизе регулятора, “в сентябре 2017 года в результате неисполнения кредитными организациями обязательств по операциям рефинансирования в собственный портфель Банка России поступили ОФЗ общей номинальной стоимостью 0,294 млрд рублей”.

Резюме

( Читать дальше )

Блог им. OneginE |Норвежский фонд еще в августе начал выводить деньги из России?

- 28 сентября 2017, 20:58

- |

В августе 2017 г. впервые с сентября 2016 г. на кассовом валютном рынке России наблюдались нетто-продажи рублей со стороны банков-нерезидентов.

В середине сентября Государственный пенсионный фонд Норвегии объявил о том, что собирается выйти из валют развивающихся рынков, тем самым будет продавать российские ОФЗ, а в последствии и рубли.

Согласно августовскому обзору Центрального банка России, в августе, впервые с сентября прошлого года наблюдались нетто-продажи рубля со стороны банков-нерезидентов. С одной стороны, это может быть связано с выходом иностранных инвесторов из активов нашей страны. А с другой, вполне возможно, что норвежский фонд начал постепенно и заблаговременно продавать ОФЗ и переводить их в другую валюту, в том и числе и в доллары.

Ссылка на статью

Может быть интересно:

Блог им. OneginE |Минфин проиграл “битву”, но выиграл “войну”

- 28 сентября 2017, 00:22

- |

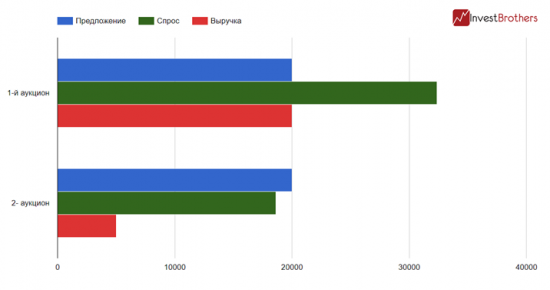

Впервые с 24 мая 2017 г. спрос на российские ОФЗ оказался меньше предложения – Минфину не удалось разместить весь выпуск долговых бумаг на аукционе в среду.

Сегодня состоялись очередные аукционы по размещению облигаций федерального займа. Инвесторам были предложены два выпуска с постоянным купоном объемом по 20 млрд рублей каждый. Если семилетние бумаги удалось разместить – спрос составил 32,4 млрд рублей, то трехлетние бумаги оказались менее популярными. Объем интереса к ним не превысил и 18,7 млрд долларов. Таким образом, Минфин выручил лишь 5 млрд рублей, вместо запланированных 20 млрд.

Сегодняшняя неудача стала первой с начала июля 2017 г. Тогда объем выручки оказался меньше плана на 1,5 млрд рублей. А вот спрос на бумаги не смог превысить предложение впервые с 24 мая.

В общей сложности в 2017 г. Министерство финансов смогло привлечь через размещение ОФЗ 1,325 трлн рублей.

( Читать дальше )

Блог им. OneginE |Рынок ценных бумаг России ждет распродажа в 281 млрд рублей?

- 13 сентября 2017, 14:02

- |

Норвежский инвестиционный фонд, под управлением которого находится более 1 трлн долларов, уходит из России. Много ли у него активов в нашей стране? И если он решил продать ОФЗ, то почему не может начать избавляться и от акций?

К началу 2016 г. норвежский фонд вложил в нашу страну 4,9 млрд долларов, по текущему курсу это примерно 280,6 млрд рублей. Инвестиции распределены примерно поровну между акциями и облигациями федерального займа. В ОФЗ было вложено 2,2 млрд долларов или 126,4 млрд рублей, в акции – 2,7 млрд долларов или 154,2 млрд рублей.

Объем в 126,4 млрд рублей довольно-таки существенный для рынка ОФЗ, однако не такой уж и большой. По итогам июля весь рынок долговых бумаг России оценивался в 6,3 трлн рублей. То есть, на один лишь норвежский фонд приходится 2% российского внутреннего долга. Дневной оборот ОФЗ на Московской бирже примерно 7-10 млрд рублей. Поэтому, чтобы незаметно продать свои бумаги, фонду понадобится достаточно долгое время. Либо ОФЗ буду реализованы напрямую покупателю на внебиржевом рынке.

( Читать дальше )

Блог им. OneginE |ЦБ подсчитал, что будет, если США введут запрет на покупку ОФЗ

- 10 сентября 2017, 22:07

- |

Согласно подписанному закону о санкциях в отношении России, Министерство финансов США обязано в течение 180 дней с момента вступления в силу закона рассмотреть вопрос о введении ограничений на вложения средств в российские ОФЗ.

Центральный банк России рассмотрел возможные сценарии и пришел к выводу, что введение ограничительных мер со стороны США может поднять доходность долговых бумаг на 4 процентных пункта. Также у некоторых банков может снизиться показатель достаточности капитала Н1.0 “ниже установленного минимума” в 8%.

С начала года на российских покупателей госдолга приходилось 60-70% и краткосрочный уход нерезидентов не сильно сказывался на рынке гособлигаций. “На историческом горизонте (в том числе в феврале и июне 2017 г.) отмечались периоды низкого присутствия нерезидентов на рынке ОФЗ, при этом ситуация на рынке оставалась стабильной”, отметили в ЦБ.

( Читать дальше )

Блог им. OneginE |Банк России избавился почти от всех ОФЗ

- 04 сентября 2017, 00:17

- |

Банк России не зря обменивал имеющиеся у него ОФЗ – целью была их последующая продажа. Регулятор в августе избавился практически от всех государственных облигаций.

Согласно пресс-релизу Центрального банка, в последний месяц лета регулятор продал на открытом рынке ОФЗ на сумму в 50 млрд рублей. Также ЦБ получил 1,3 млрд рублей за погашение гособлигаций. К “Дню знаний” в его портфеле осталось бумаг лишь на 4,9 млрд рублей.

Таким образом, Центральный банк практически завершил свою распродажу, длящуюся с 2016 г. “В период с апреля 2016 года по август 2017 года Банк России продал облигации федеральных займов из собственного портфеля общей номинальной стоимостью 195,988 млрд рублей”, заявили в ЦБ

Резюме

Как отмечается все в том же резизе: “продажа Банком России ОФЗ позволяет частично абсорбировать приток ликвидности, связанный с финансированием дефицита федерального бюджета за счет средств Резервного фонда”. То же самое было сказано и в сообщении месячной давности. Однако Минфин не залезал в Резервный фонд с начала текущего года. Так что, скорее всего, ЦБ продает облигации из-за того, что в текущей ситуации его помощь уже не нужна.

На наш взгляд, ввиду повышенного спроса со стороны других участников рынка, Банк России вряд ли в ближайшее время будет покупать ОФЗ. Правда вероятен сценарий, что его портфель все-таки увеличится бумагами в связи с невозвратом кредитов со стороны банков.

Ссылка на статью

( Читать дальше )

Блог им. OneginE |Проблемы банковского сектора вынудили инвесторов скупать российские ОФЗ

- 31 августа 2017, 09:56

- |

Август для Минфина России выдался крайне удачным – ведомство установило абсолютный рекорд по объему привлеченных средств путем размещения на открытом рынке облигаций федерального займа.

В последний месяц лета 2017 г. Министерство финансов выручило от размещения ОФЗ 192,8 млрд рублей, тем самым побив предыдущий рекорд в 160,3 млрд рублей, поставленный в апреле текущего года. Не стоит забывать и о том, что в августе, спустя шесть лет, Центральный банк произвел эмиссию купонных облигаций на 150 млрд рублей.

Кроме того, это уже девятый месяц подряд, когда Минфину удается привлечь за месяц более 120 млрд рублей.

В августе ведомство направило на выплату процентов и на погашение ранее выпущенных бумаг 161,2 млрд рублей. Таким образом, чистый приток средств составил 31,6 млрд.

Согласно объявленным планам в третьем квартале 2017 г. Минфин хочет привлечь 400 млрд рублей. За два первых месяца выручка составила 324,8 млрд, то есть остается лишь 75,2 млрд рублей, что теоретически может быть выполнено уже к середине месяца.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс