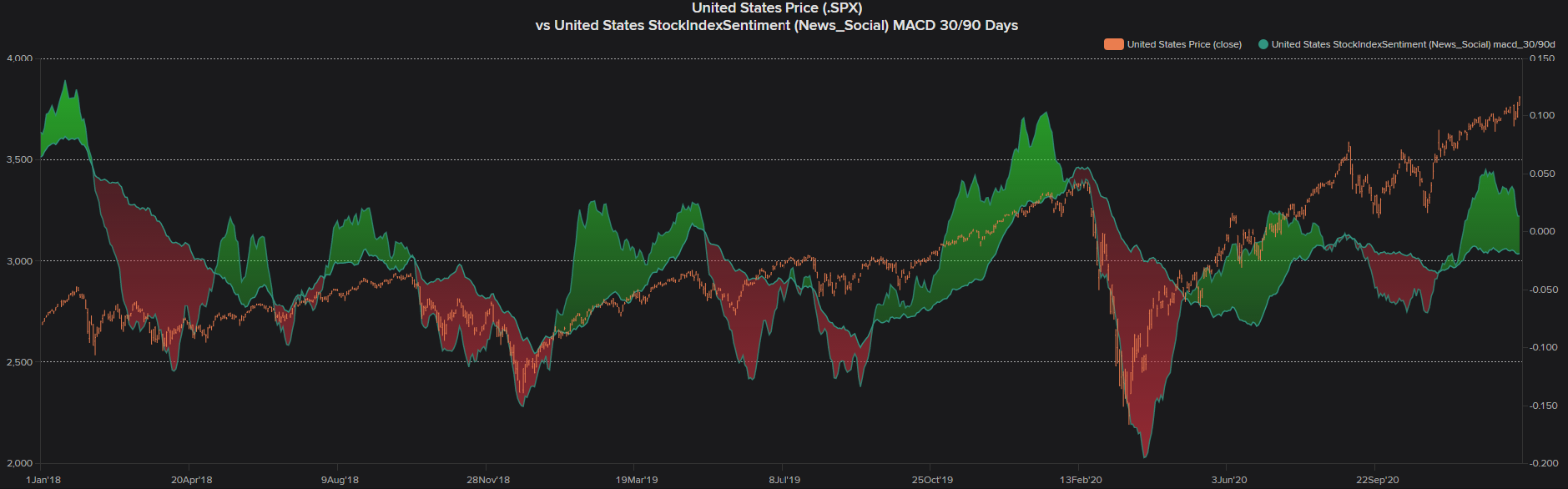

Блог им. OneginE |Сентимент соц.сетей и новостных лент пока еще в пользу роста

- 08 января 2021, 14:11

- |

Судя по сентименту информационного пространства (соц.сети, новостные ленты и т.д.), потенциал для движения вверх у американских рынков пока еще существует. Но постепенно запал угасает.

Источник: Refinitiv

Да и по опросам AAII чрезмерно бычьи настроения по-прежнему преобладают на рынках.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. OneginE |Акции скупаются за счет кредитных средств

- 29 сентября 2020, 10:00

- |

Участники рынка покупают акции на заемные средства и делают это рекордными темпами за последние 20 лет.

В августе спекулянты купили акции на кредитные средства объемом на 31,7 млрд долларов, а с марта более, чем на 166,2 млрд долларов. Таким образом, общая сумма заемных средств достигла 645,5 млрд долларов, передает агентство Finra. Такого быстрого роста левериджа на Нью-Йоркской фондовой бирже не было с 1997 г. (более ранней статистики у нас в наличие нет).

Сумма кредитных средств, выделенных на покупку акций (млрд дол.)

Источник: NYSE, FINRA

Стоит отметить, что до рекордного объема, установленного в мае 2018 г., не хватает 23 млрд долларов.

Кроме того, сумма, выделенная брокерскими и инвестиционными компаниями, для маржинальной торговли установила исторический максимум и преодолела отметку в 1 трлн долларов.

Таким образом, «печатные станки» в совокупности с заемными средствами и «шорт сквизом» (на рынках наблюдается очень низкий объем коротких позиций по акциям), сделали свое дело — в конце августа индексы обновляли свои исторические максимумы.

( Читать дальше )

Блог им. OneginE |Будьте осторожными с покупками

- 23 сентября 2020, 11:24

- |

Фондовые рынки после нескольких недель падения перешли к росту, инвесторы приступили к активным покупкам, но все ли так спокойно?

В понедельник Индекс финансовых условий, рассчитываемый инвестиционным банком Goldman Sachs, пересек снизу вверх 50-дневную среднюю. Данное событие может быть тревожным звонком для рынков. К примеру, 24 февраля 2020 г. взлет Индекса выше средней предвосхищал обвал на американских и мировых рынках акций.

Индекс финансовых условий

Источник: Goldman Sachs

На протяжении апреля-августа финансовые условия для участников рынка улучшались и 02 сентября достигли многолетних минимумов. Однако после этого Индекс стал расти, что говорит об ухудшении ситуации.

Если Индексу удастся закрепиться выше 50-дневной средней на несколько дней или если его рост продолжится, то это будет явным сигналом к продолжению коррекции на финансовых рынках. Возможно, в этот раз она будет более плавной и с частыми откатами.

( Читать дальше )

Блог им. OneginE |Коррекция на фондовых рынках США не воспринята всерьез

- 22 сентября 2020, 12:39

- |

Фондовые рынки США снижаются три недели подряд, но пока финансовые рынки этого особо не заметили.

К примеру, индекс широкого рынка S&P 500 упал от своих исторических максимумов на 8,5%, а рынок высокодоходных облигаций США почувствовал это только вчера и то несильно.

Индекс высокорискованных облигация — иными словами «мусорных», снизился на сессии в понедельник на 875 пунктов или на 1,9%, но с начала сентября просадка составила всего 3,8%. То есть, пока участники рынка не считают нынешнее снижение чем-то серьезным.

Индекс высокодоходных облигаций США

Для сравнения обвал в конце февраля Индекс высокорискованных облигаций подтвердил почти моментально. Сейчас, в свою очередь, ситуация схожа с летней коррекцией в американских акциях.

Одновременно с этим индекс S&P 500 подошел к важной линии поддержки в районе 3250 пунктов, где его вчера и поймали.

( Читать дальше )

Блог им. OneginE |Ралли фондового рынка России уж очень напоминает события 2007 г.

- 30 мая 2019, 19:49

- |

Фондовый рынок России установил очередной исторический максимум, правда, пока это сопровождается выводом капитала.

Цены на нефть упали примерно на 8%, рынки США на 5%, а Индекс Московской биржи обновил свой рекорд. Тем самым, он действует в своей манере — непредсказуемо. Внешняя конъюнктура ухудшилась, а российские активы стали только дороже.

Одновременно с этим стоит отметить, что во вторник произошел самый сильный отток капитала с начала текущего года — с рынка забрали почти 18 млрд рублей. Вчера из этой суммы вернулось 2,4 млрд.

Нынешнее движение Индекса Московской биржи крайне схоже с тем, что мы видели в 2007 г.

Динамика Индекса Московской биржи (день)

Источник: tradingview.com

Причем в таком пилообразном восходящем тренде в 2007 г. российский рынок находился как раз перед обвалом.

( Читать дальше )

Блог им. OneginE |Популярность американских акций в мире падает

- 06 мая 2019, 20:15

- |

Иностранные инвесторы продолжили избавляться от американских акций.

На протяжении 10 месяцев подряд нерезиденты являются чистыми продавцами акций компаний из США. Так за февраль они продали бумаг на 10,7 млрд долларов, а за первые два месяца года на 41,7 млрд.

Чистые операции по американским акциям (млрд дол.)

Источник: ФРС

За весь прошлый год иностранцы продали акций на 130 млрд долларов, причем основные распродажи пришлись на май и июнь, тогда, за два месяца они реализовали бумаг на 53,6 млрд долларов.

Кроме того, после февральской коррекции 2018 г. нерезиденты отстранились от американских акций. Лишь в апреле прошлого года наблюдались осторожные покупки в 6 млрд долларов.

На этом фоне растут объемы покупок облигаций США, к примеру, за январь-февраль ими же было куплено долговых бумаг государственных агентств на 45 млрд долларов, то есть произошло своего рода замещение.

( Читать дальше )

Блог им. OneginE |Инвесторы избавляются от российских акций рекордными темпами

- 26 апреля 2019, 16:37

- |

Вчера фондовый рынок России потерял в капитализации лишь 0,7%, а продажи активов оказались рекордными в текущем году.

За весь торговый день чистые продажи по всем российским акциям составили 8 млрд рублей, что является рекордным объемом с начала 2019 г. До этого рекорд принадлежал 13 февраля, когда распродажи достигали 7,6 млрд, правда, тогда Индекс Московской биржи опускался почти на 2%.

Потоки капитала в российские акции (млн руб.)

Источник: расчеты Investbrothers

Данные продажи наблюдались совместно с падением курса рубля.

Напомним, что в последние недели иностранный капитал концентрировался на покупке акций, а не на облигациях. Учитывая, что валюты развивающихся стран показывали отрицательную динамику почти по всему миру, можно предположить, что началась фиксация прибыли со стороны нерезидентов.

( Читать дальше )

Блог им. OneginE |«Умные деньги» покупают акции

- 24 апреля 2019, 15:02

- |

Рост фондового рынка США сопровождается покупками «умных денег».

Индекс «умных денег» поддерживает экспансию американских фондовых рынков. Вчера на фоне отличной динамики S&P 500 Индекс достиг 14435 пунктов.

Индекс поведения «умных денег»

Источник: Bloomberg (ссылка на график)

Таким образом, Индекс «умных денег» поднялся к уровням третей декады октября 2018 г. Однако в то же самое время S&P 500 не дотянул до своих исторических максимумов четверти процента.

Индексу «умных денег» до уровней конца сентября на хватает еще 12,5%, то есть, он явно отстает от динамики фондовых площадок США.

В то же самое время «умные деньги» все-таки покупают акции, несмотря на их высокую стоимость. К примеру, с мая по сентябрь 2018 г. они воздерживались от входа в рынок, хотя активы восстанавливались в цене.

( Читать дальше )

Блог им. OneginE |Почему обвал на фондовых рынках США не получил свое продолжение?

- 12 апреля 2019, 16:45

- |

В последние годы основными покупателями американских акций выступали сами корпорации. Как buyback влияет на стоимость активов?

В прошлом году на американском рынке акций было всего два покупателя: корпорации и домохозяйства. Остальные продавали свои бумаги.

Самым главным участником рынка стали сами компании, которые приобретают свои же собственные акции, сокращая их количество.

По разным оценкам, в 2018 г. на цели «байбека» было выделено от 806 до 824 млрд долларов, а на дивиденды потрачено около 462 млрд долларов.

Объем выплаченных дивидендов и обратно выкупленных акций (млрд дол. суммарно за год)

Начиная с нового тысячелетия одним из главных драйверов роста фондового рынка США были именно выплаты акционерам. При заметном снижении их объемов происходили болезненные коррекции.

В то же самое время прошлый год оказался рекордным по сумме «байбеков», однако это не помешало двум серьезным коррекциям. По нашему мнению, выкупы компаний напротив, спасли рынки от более существенного падения. По итогам прошлого года чистый приток капитала (включает в себя «байбеки», покупки домохозяйств, инвестфондов, пенсионных фондов и страховых компаний) в акции США упал в 1,6 раза.

( Читать дальше )

Блог им. OneginE |Фондовые рынки США близки к своим рекордам, но мало кто хочет сыграть на их понижение

- 14 марта 2019, 19:27

- |

Сумма открытого «шорта» по американскому рынку акций увеличивается четвертую неделю подряд.

По состоянию на конец февраля объем открытых коротких позиций впервые с ноября 2018 г. превысил 623 млрд долларов. От минимальных значений, которые были достигнуты в декабре прошлого года, сумма «шорта» выросла уже на 73 млрд долларов.

Общий объем открытого шорта (млрд дол.)

Источник: NYSE, NASDAQ

Напомним, что максимум по объемам открытых коротких позиций был установлен в середине июня 2018 г. на фоне восстановления фондовых рынков. После чего они показали заметную устойчивость и спекулянты были вынуждены закрывать свои «шорты», тем самым, загоняя американские индексы еще выше.

Сегодня такого пока нет, то есть, рост рынков происходит не из-за так называемого «short squeeze».

Резюме

Это, в свою очередь, на наш взгляд, может ограничить восхождение акций и привести к резкому падению при открытии новых позиций на понижение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс