Блог им. OneginE |Продолжаем шортить российский рынок

- 02 февраля 2021, 12:11

- |

Как говорили ранее, мы сейчас находимся в короткой позиции по российскому рынку.

Пока продолжаем сохранять эту позицию.

Отскок вверх и консолидация на текущих уровнях вполне закономерна — на фоне роста квантов на рынках, все более и более значимыми становятся уровни средних.

Так сейчас Индекс Московской биржи ударился о 50-ти дневную среднюю и пытается подрасти.

Будем наблюдать за ситуацией на рынке, но пока продолжаем его «шортить». Наш Телеграм-канал

- комментировать

- ★1

- Комментарии ( 9 )

Блог им. OneginE |Фонды залезли "по уши" в акции

- 01 февраля 2021, 11:22

- |

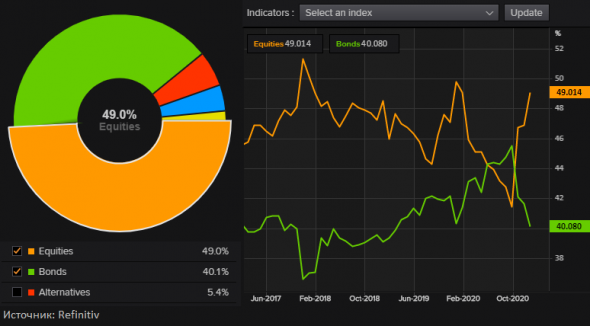

По опросу Reuters, доля акций в портфелях фондов выросла в январе 2021 г. на 2,17 процентных пункта. Таким образом, до объема января прошлого года не хватает около 0,7 п.п.

В то же самое время доля «кэша» опустилась до 3,94 п.п. Исторический минимум был установлен в феврале прошлого года — 3,8 п.п.

Таким образом, фонды опять «по уши» укомплектованы активами. Передислокация между облигациями и акциями, можно сказать, подходит к концу, нужны новые деньги для того чтобы рост акций продолжился.

Наш Телеграм-канал

Блог им. OneginE |Сентимент указывает на ухудшение новостного фона

- 29 января 2021, 12:10

- |

Несмотря на рост фондовых рынков вчера, сентимент новостных лент и соц.сетей показывает на ухудшение ситуации в информационном пространстве.

Источник: Refinitiv

Таким образом, по нашему мнению, стоит быть готовым к более глубокой коррекции на западных площадках.

Наш Телеграм-канал

Блог им. OneginE |Рынки тянут вверх всего несколько бумаг

- 28 января 2021, 21:35

- |

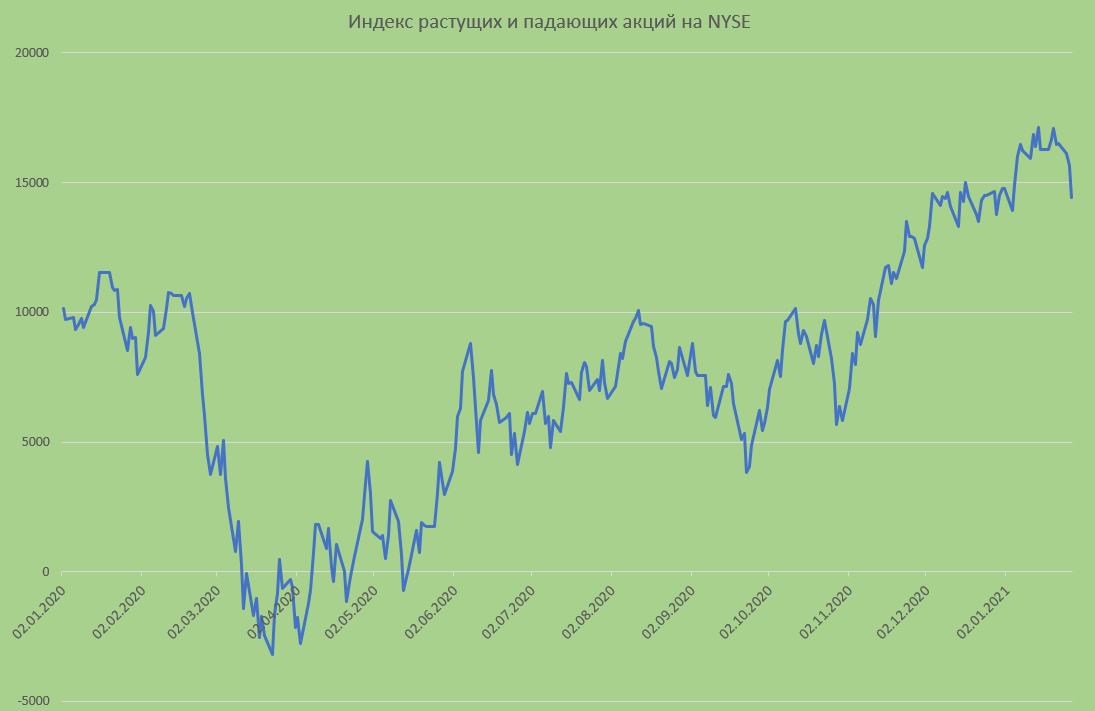

На фондовом рынке США четыре из последних пяти торговых сессий количество падающих акций превышало количество растущих.

Вчера разница составила 1,2 тыс. акций — рекорд с ноября 2020 г.

Как отмечали ранее, рынки на прошлой неделе тянули за счет акций FAANG, однако долго это длится не могло — рынки и обвалились.

Сегодня рост возобновился и уже почти все падение выкуплено. Посмотрим, что будет дальше...

Наш Телеграм-канал

Блог им. OneginE |Взгляд на рынок акций изнутри

- 23 января 2021, 11:09

- |

Американские рынки на новостях о вступлении в должность Джо Байдена подросли примерно на 1,5-2,5%. Однако после этого появились настроения на фиксацию прибыли. Помимо перегретости рынка, что еще говорит о возможной коррекции?

Во-первых, это отсутствие серьезных покупок со стороны «больших денег» в «темных пулах».

Во-вторых, на уровне в 3850-3860 пунктов по SPX стоит «забор», где активизируются продажи со стороны маркет-мейкеров, поэтому этот рубеж пройти будет крайне сложно.

В-третьих, последние несколько сессий рынки тянули за счет акций FAANG. У Apple этот «забор» находится на 137 долларов за акцию, у Amazon на 3312. Таким образом, потенциал подъемы рынков за счет этих гигантов тоже ограничен.

В то же самое время, сигналов к серьезному обвалу сейчас нет.

То есть, пока, по нашему мнению, картина такова, что сейчас рынок может попробовать сбросить «напряжение», чтобы потом пойти расти дальше.

Как нам кажется, подняться выше 3860 п. по S&P 500 рынку сейчас вряд ли дадут.

Графические материалы в нашем Телеграм-канале

Блог им. OneginE |Объем кредитных средств на фондовом рынке установил новый рекорд

- 22 января 2021, 16:20

- |

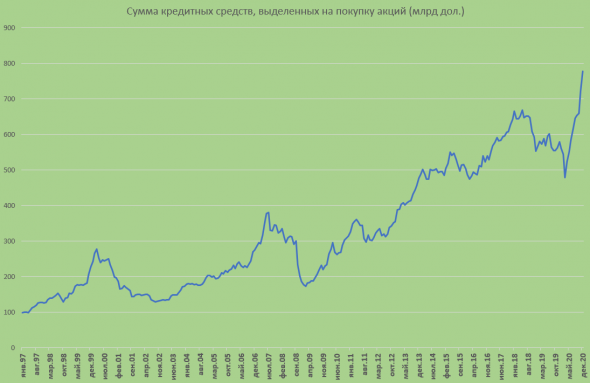

Инвесторы и спекулянты все меньше и меньше боятся обвала фондового рынка. В США зарегистрирован новый исторический рекорд по объему заимствований. По данным FINRA в декабре объем кредитных средств, использованных для покупки акций превысил 778 млрд долларов, это на 217 млрд долларов или на 39% больше, чем годом ранее.

Не мудрено, что акции идут только вверх.

Но тут надо помнить, что чем больше заемных средств в рынке, тем выше вероятность «маржин-коллов».

Не инвестируйте на заемные средства! Используя их, всегда надо ставить стоп-лосс.

Наш Телеграм-канал

Блог им. OneginE |Каковы риски инвестирования в российские акции

- 19 января 2021, 10:35

- |

На фоне роста фондового рынка России вложения в акции становятся менее привлекательными — ERP опустился к своим историческим минимумам и держится там уже достаточно давно.

ERP — (Equity Risk Premium) премия за риск инвестирования в акции. Показывает премию, которую инвестор получает при инвестировании в акции к безрисковой ставке.

Считается, что чем она иже, тем рискованнее покупать акции и наоборот.

Таким образом, исходя из этого индикатора, покупать на текущих уровнях бумаги достаточно рисковано. Имеем в виду.

Наш Телеграм-канал

Блог им. OneginE |Месяц повышенной волатильности

- 17 января 2021, 18:57

- |

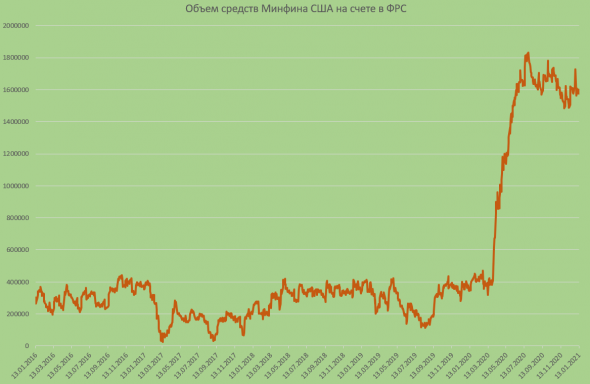

Согласно данным Минфина США, на счетах министерства в ФРС сейчас находится примерно 1,6 трлн долларов, что покрывает 84% нового планируемого пакета стимулов, озвученного на прошлой неделе. С начала года счет казначейства сократился на 205,8 млрд долларов.

Видимо, предыдущий пакет стимулов на 900 млрд долларов, частично финансировался за счет денег на счетах и за счет нового заимствования.

Как будет оплачиваться новый пакет?

Напомним, что в феврале Минфину США надо будет погасить долг на 1,4 трлн долларов + еще новый пакет в 1,9 трлн. Это выпуск новых облигаций на сумму в 3,3 трлн. На существенное сокращения своего счета ведомство вряд ли пойдет.

Если ФРС не будет держать руку на пульсе, то существует вероятность резкого повышения волатильности из-за периодической нехватки ликвидности. Но там конечно же все обо всем в курсе.

Наш Телеграм-канал

Блог им. OneginE |Мониторинг соц.сетей и новостных лент предупреждает о возможной коррекции

- 14 января 2021, 09:32

- |

Сентимент настроений новостных лент и соц.сетей на американском рынке акций продолжил ухудшаться.

За последние три года данный индикатор четыре раза предупреждал о предстоящей коррекции на рынках.

Примем во внимание и будем аккуратны. Возможно, начнем открывать хеджирующие позиции.

Наш Телеграм-канал

Блог им. OneginE |Объемы притока и оттока капитала на первых минутах торгов

- 13 января 2021, 10:48

- |

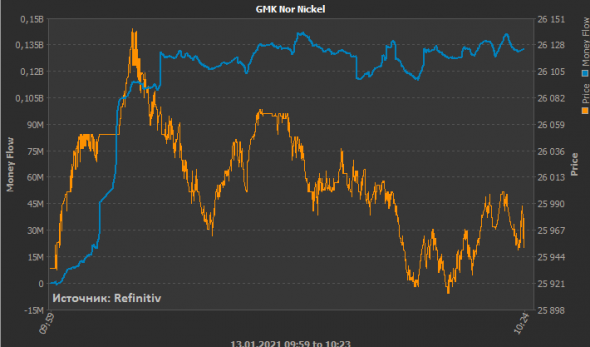

После первых 15 минут торгов среди крупнейших эмитентов РФ приток капитала наблюдался в акциях ГМК Норникель +135 млн рублей, Роснефти + 80 млн, Лукойла + 105 млн.

В Газпроме наблюдались небольшие продажи.

Из Сбербанка забрали примерно 125 млн рублей.

Наш Телеграм-канал

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс