Блог им. OlegDubinskiy |Падение рынка. Личное мнение: будет ли падение глубоким, что дальше, мои портфели.

- 04 августа 2023, 20:28

- |

Друзья,

в этом ролике рассказываю,

почему корректируются рынки,

почему на этой неделе всем советовал закрыть плечи в лонгах.

Ускорение роста – это признак окончания тренда.

Внешний фон сегодня был позитивен,

Рублёвая денежная масса М2 (доступные для платежа собственные средства плюс депозиты) растёт на 25% в год.

Поэтому долгосрочно рынок в порядке: крупняк решил зафиксировать часть прибыли.

Просто рынку надо остыть.

Экстренные меры против падения рубля не принимаются.

Почему считаю, что коридор 90 – 100 рублей за доллар устраивает бюджет.

Портфель в EXCEL с весами и датами по каждой бумаге –

в закрытом канале:

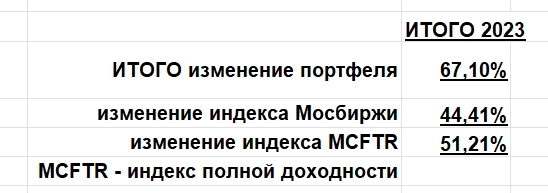

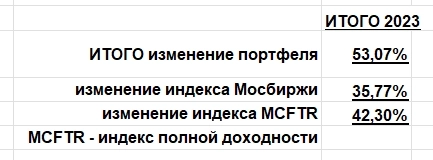

все ходы записаны, честно и прозрачно, опережение индекса полной доходености Мосбиржи в 2023г. уже более 15%.

Искренне желаю Вам Здоровья и Успеха !

С уважением,

Олег.

- комментировать

- Комментарии ( 0 )

Блог им. OlegDubinskiy |Обгоняю индекс полной доходности Мосбиржи за 2023г на 15,89%. Как это получилось.

- 03 августа 2023, 07:55

- |

Стараюсь держать прибыльные компании

(нефтегаза больше, чем в индексе Мосбиржи):

Сбер

Новатэк

Мосбиржа

Роснефть

Лукойл

ГазпромНефть

Татнефть

др.

Не держу

Газпром

Русал

ГМК НорНикель и др.

Последние идеи по ребалансировке были Сургут об., Башнефть.

Прозрачно:

портфель EXCEL с датами и весами по каждой позиции выкладываю в telegram.

Желаю Вам Здоровья и Успеха !

С уважением,

Олег.

Блог им. OlegDubinskiy |Почему остался в акциях (не смотря на признаки коррекции). Какие финансовые инструменты купил бы на свободные рубли.

- 02 августа 2023, 21:25

- |

в этом ролике рассказываю,

почему корректируются рынки,

как купить на Мосбирже доллар по позавчерашнему курсу,

почему не продал акции (когда признаки коррекции были налицо),

что бы купил в портфель сегодня (если был в рублях).

Рост сырья в июле после годового падения: новый цикл ?

Почему считаю, что коридор 90 – 100 рублей за доллар устраивает бюджет.

Портфель в EXCEL с весами и датами по каждой бумаге –

в закрытом канале:

все ходы записаны, честно и прозрачно, опережение индекса полной доходености Мосбиржи в 2023г. уже более 13%.

Искренне желаю Вам Здоровья и Успеха !

С уважением,

Олег.

Блог им. OlegDubinskiy |Народный портфель. Почему так много (18%) Газпрома ?

- 30 июля 2023, 12:25

- |

1. Сбербанк АО: 30.6%

2. Газпром: 18.4%

3. Лукойл: 11.4%

4. Сбербанк АП: 7.9%

5. Норникель: 7.0%

6. Сургутнефтегаз АП: 5.9%

7. Яндекс: 5.7%

8. Роснефть: 5.4%

9. Новатэк: 4.0%

10. Магнит: 3.6%

Почему так много Газпрома ?

Убыток не хотят фиксировать (психология) ?

Предлагаю обсудить.

С уважением,

Олег.

Блог им. OlegDubinskiy |Настроение рынка. откуда позитив. ФРС, ЕЦБ. Какие акции держу, какие нет и почему.

- 27 июля 2023, 21:37

- |

Друзья,

В этом выпуске разбираю настроение рынка

(по факту, позитив: данные ВВП, отчётность компаний).

Важно понять, сильный рынок или слабый,

на какой мы стадии рынка,

какие акции сильные, какие слабые.

Заседания ФРС и ЕЦБ, комментарии Пауэлла.

РЕШЕНИЕ О ПОВЫШЕНИИ СТАВКИ ФРС БЫЛО ПРИНЯТО ЕДИНОГЛАСНО.

ИНФЛЯЦИЯ В США ЕДВА ЛИ ВЕРНЕТСЯ К 2% РАНЬШЕ 2025 ГОДА — ПАУЭЛЛ

ФРС НЕ ПЛАНИРУЕТ СНИЖАТЬ СТАВКУ В ЭТОМ ГОДУ — ПАУЭЛЛ

ФЕДРЕЗЕРВ БОЛЬШЕ НЕ ОЖИДАЕТ РЕЦЕССИИ В АМЕРИКАНСКОЙ ЭКОНОМИКЕ — ПАУЭЛЛ

Рассказываю про мой портфель:

какие акции держу,

Какие нет.

Почему сейчас не держу Газпром, РУСАЛ, МТС.

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

Блог им. OlegDubinskiy |Мой Портфель. Итог. Полезно ли проветрить мозги. Куба.

- 26 июля 2023, 06:45

- |

Друзья,

в Москве, дома.

Мы вместе.

Портфели в июле идут лучше индекса,

отрыв от индекса полной доходности Мосбиржи вырос до 11,5%.

Значит, мы на правильной стороне

в правильных акциях.

Сбер

Новатэк

Совкомфлот

Мосбиржа

Лукойл

Роснефть

Татнефть

и др.

Трейдинг — это часть жизни, а не вся жизнь.

Кто хорошо работает, тот может хорошо отдохнуть:

проветрить мозги иногда полезно !

Интернет на reception был достаточный для того, чтобы работали видеосвязь, quik,

за доплату возможен интернет в номере.

Разница минус 7 часов и перелёт 13 часов — это, конечно, не комфортно.

На reception днём жарковато (градусов 30): конечно, не самая комфортная температура

Но во всём есть свои плюсы и свои минусы.

Про отдых на Кубе.(обещал выложить ролик про отпуск: выкладываю).

С уважением,

Олег.

Блог им. OlegDubinskiy |Как обгоняю в 2023г. индекс полной доходности Мосбиржи на 11%

- 22 июля 2023, 03:43

- |

Просто держу правильные акции:

Сбер

Полюс

Совкомфлот

Новатэк

Лукойл

Роснефть

Татнефть

т др.

С уважением,

Олег.

Блог им. OlegDubinskiy |Мысли по рынку. Какие бумаги, думаю, будут лучше рынка.

- 09 июля 2023, 18:18

- |

Летний рынок.

На негативном внешнем фоне, попытка коррекции.

В июле ещё будет много дивидендов

(Роснефть, Татнефть, Газпромнефть, Совкомфлот, ФосАгро и др.).

В августе дивидендной поддержки почти не будет.

А сентябрь — худший месяц на фондовом рынке

(и лучший месяц в году на рынке золота).

Поэтому высокая вероятность коррекции на негативном внешнем фоне.

Важна осторожность !

Зато в 4 квартале (по статистике, 4 квартал — лучший в году),

будут ожидания снижения ставки ФРС и вероятен положительный внешний фон.

Кстати,

июль — подходящее время для отдыха и смены обстановки.

На рынок найдётся время (ноутбук, интернет).

Думаю,

растущие акции

(логично иметь)

#Сбер

#Полюс

#Лукойл

#Роснефть

#Новатэк

#Татнефть (об. и преф)

#НЛМК

#ММК

#СевСталь

#Самолёт

#Магнит

#СУРГУТоб

#СУРГУТпр

Вероятно,

лучше рынка может быть ПОЛЮС.

Искренне желаю Вам Здоровья и Успеха !

С уважением,

Олег.

Блог им. OlegDubinskiy |Про рубль: почему слабеет и что дальше. Мой портфель и почему он такой.

- 07 июля 2023, 21:18

- |

в этом выпуске – про рубль,

про то, как растёт наличная денежная масса

(в июне темп увеличился: 32% годовых),

М2 (доступные для платежа собственные средства + депозиты, рост 25% за год, до СВО рост был 10% за год),

почему купил акции и какие.

Прогнозы по рублю,

Почему нельзя верить прогнозам чиновников, руководителей гос.банков и аналитиков о курсе рубля.

Вспоминаю, что было с рублём за последние 10 лет и

предполагаю, что будет на год вперёд.

Портфель в EXCEL с весами и датами – в закрытом канале:

все ходы записаны, честно и прозрачно.

В 2023г. пока опережаю индекс полной доходности Мосбиржи на 12%.

Желаю Вам Здоровья и Успеха!

С уважением,

Олег.

Блог им. OlegDubinskiy |Почему портфель в акциях и в каких. Про рубль. На сколько % бюджету нужна девальвация.

- 04 июля 2023, 20:50

- |

Друзья,

в этом выпуске – про то,

почему купил акции и какие.

19 -20 июня вышел в деньги

(около 20% основного портфеля и 55% ИИС вывел в деньги),

Потому что рынок смотрел вниз, считал, что намечается коррекция.

А в понедельник, 26 июня, купил,

примерно на 2,5% дешевле, чем продал

(мятеж Пригожина закончился мирно, негатива не было).

Основная причина – ожидание ослабления рубля и июльские дивиденды

(75% дивидендов физические лица рефинансируют в ценные бумаги).

Обратите внимание:

в бюджет заложена цена на нефть $70, а

фактически в 1 пол. нефть стоила $52.

В связи с тем, что сырьё дешевле и доходы меньше, чем заложено в бюджете примерно на 40%,

девальвация рубля примерно на 40% логична.

Новый коридор, думаю, будет 90 — 100р. за USD.

Для стабилизации рубля эффективно

— экстренно поднимать ставку,

— увеличить нормы резервирования,

— возобновить обязательную продажу валютной выручки экспортёрами,

— ограничение вывода капитала,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс