SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OlegDubinskiy |С 27 июня США и Европа будут считать, ч о в России - дефолт по внешнему долгу?

- 26 июня 2022, 15:18

- |

Льготный период для выплаты процентов по евробондам на сумму порядка $100 млн заканчивается 26 июня.

Предложение оплаты еврооблигаций в рублях США и Европа будут 27 июня считать дефолтом?

Возможно, России и пофиг, что считают США и ЕС:

США же сами запретили платить в $ по $ суверенным долгам России и корпоративным долгам.

Странам БРИКС не совсем пофиг, что США считают дефолтом...

Конечно, за большие деньги, заработают схемы с посредниками: импорт будет, потому что выгодно.

Пишите Ваши мнения в комментариях.

С уважением,

Олег

Предложение оплаты еврооблигаций в рублях США и Европа будут 27 июня считать дефолтом?

Возможно, России и пофиг, что считают США и ЕС:

США же сами запретили платить в $ по $ суверенным долгам России и корпоративным долгам.

Странам БРИКС не совсем пофиг, что США считают дефолтом...

Конечно, за большие деньги, заработают схемы с посредниками: импорт будет, потому что выгодно.

Пишите Ваши мнения в комментариях.

С уважением,

Олег

- комментировать

- Комментарии ( 60 )

Блог им. OlegDubinskiy |Ставка ЦБ РФ теперь 9.5% и будет снижаться на следующих заседаниях.

- 10 июня 2022, 13:47

- |

Центральный банк Российской Федерации принял решение снизить ставку до 9,5%. Таким образом ее вернули к досанкционному уровню.

Банк России прогнозирует, что в 2023 году средняя ключевая ставка будет 7,0-9,0%, а в 2024 — 6,0-7,0%.

Кроме этого регулятор прогнозирует, что в 2023 году инфляция снизится до 5-7%, а к 2024 году до 4%.

ЦБ РФ рассматривает возможность дальнейшего снижения ставок...

Следующие заседания.

22 июля

16 сентября

С уважением,

Олег.

Банк России прогнозирует, что в 2023 году средняя ключевая ставка будет 7,0-9,0%, а в 2024 — 6,0-7,0%.

Кроме этого регулятор прогнозирует, что в 2023 году инфляция снизится до 5-7%, а к 2024 году до 4%.

ЦБ РФ рассматривает возможность дальнейшего снижения ставок...

Следующие заседания.

22 июля

16 сентября

С уважением,

Олег.

Блог им. OlegDubinskiy |Ставка цб рф 11%

- 26 мая 2022, 10:32

- |

⚡ ЦБ РФ СНИЗИЛ КЛЮЧЕВУЮ СТАВКУ ДО 11% С 14% ГОДОВЫХ.

Блог им. OlegDubinskiy |ЦБ снизил ключевую ставку до 14%

- 29 апреля 2022, 13:43

- |

«Внешние условия для российской экономики остаются сложными и значительно ограничивают экономическую деятельность. Риски для ценовой и финансовой стабильности перестали нарастать, что создало условия для снижения ключевой ставки. Последние недельные данные указывают на замедление текущих темпов роста цен за счет укрепления рубля и охлаждения потребительской активности».

Комментарий ЦБ РФ.

Комментарий ЦБ РФ.

Блог им. OlegDubinskiy |Зачем покупать облигации при доходности ниже вклада (да ещё и налог) ? Чем Россия стала похожа на Турцию. Почему россияне купят акции.

- 24 апреля 2022, 22:24

- |

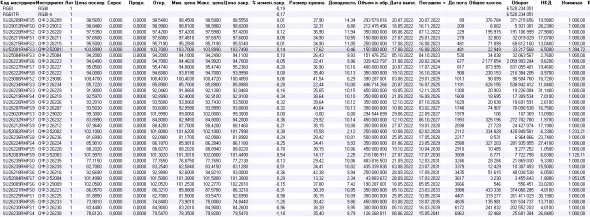

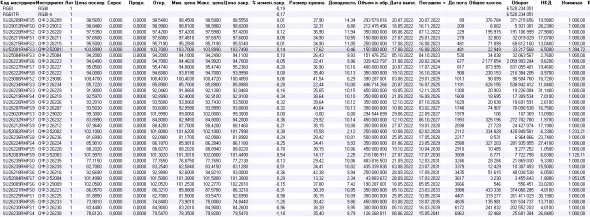

Доходности ОФЗ:

Доходность «линкера» 52001 уже отрицательная

(т.е., если держать до погашения, то доха = рост номинала минус 0,46% годовых).

Да, с ИИС нельзя выводить (только закрывать), а, если вывести с обычного брокерского счёта, то надо платить налог.

ОФЗ, видимо, покупают, потому что других вариантов почти не осталось: акции пока — в медвежьем тренде.. .

В Турции инфляция 60% годовых, а ставка ЦБ 14%.

В России ставку ЦБ будут уменьшать и ставка тоже намного ниже инфляции.

Соответственно, доха по облигациям и по вкладам — тоже ниже инфляции.

Коэффициент корреляции S&P500 и РТС по дневным около 0,6.

Акции RU среднесрочно будет выгодно покупать, когда скорректируется рынок США

(возможно, в сентябре, в ожидании ноябрьских выборов в Конгресс), потому что очень мало вариантов, как сохранить сбережения.

С уважением,

Олег.

Доходность «линкера» 52001 уже отрицательная

(т.е., если держать до погашения, то доха = рост номинала минус 0,46% годовых).

Да, с ИИС нельзя выводить (только закрывать), а, если вывести с обычного брокерского счёта, то надо платить налог.

ОФЗ, видимо, покупают, потому что других вариантов почти не осталось: акции пока — в медвежьем тренде.. .

В Турции инфляция 60% годовых, а ставка ЦБ 14%.

В России ставку ЦБ будут уменьшать и ставка тоже намного ниже инфляции.

Соответственно, доха по облигациям и по вкладам — тоже ниже инфляции.

Коэффициент корреляции S&P500 и РТС по дневным около 0,6.

Акции RU среднесрочно будет выгодно покупать, когда скорректируется рынок США

(возможно, в сентябре, в ожидании ноябрьских выборов в Конгресс), потому что очень мало вариантов, как сохранить сбережения.

С уважением,

Олег.

Блог им. OlegDubinskiy |5 мая у кого-то дефолт (то ли у США, заморозивших резервы, то ли у РФ)? Так санкций и так max, рейтинг и так дефолтный.

- 18 апреля 2022, 08:15

- |

То, что США повысят ставки — ожидаемо.

То, что будут баланс сокращать — ожидаемо

У России рейтинг от рейтинговых агенств уже и так дефолтный.

И что с этого дефолта (у кого дефолт, резервы кто заморозил)?

Думаю, если 5 мая объявят, что платят только в руб. или с замороженных счетов (жди у моря погоды),

то негатива не будет: это — ожидаемо.

С уважением,

Олег.

То, что будут баланс сокращать — ожидаемо

У России рейтинг от рейтинговых агенств уже и так дефолтный.

И что с этого дефолта (у кого дефолт, резервы кто заморозил)?

Думаю, если 5 мая объявят, что платят только в руб. или с замороженных счетов (жди у моря погоды),

то негатива не будет: это — ожидаемо.

С уважением,

Олег.

Блог им. OlegDubinskiy |ОФЗ как прогноз динамики ставки ЦБ РФ

- 10 апреля 2022, 08:08

- |

ОФЗ как прогноз динамики ставки ЦБ РФ.

Доходности коротких ОФЗ 13% годовых, бумаги до 3 лет 11.5% годовых, более трёх лет – 11% годовых.

Если судить по ОФЗ, то деньгами участники рынка прогнозируют снижение ставки до 13% в 2022г. и до 11% в 2023г.

Т.е. в России, как и в Турции, ставка будет значительно ниже инфляции.

В Турции ставка 14% инфляция 51%.

Т.е.

Т.е.держать деньги на вкладах и в ОФЗ = долгосрочно, гарантированная потеря денег из-за инфляции.

С уважением,

Олег.

Доходности коротких ОФЗ 13% годовых, бумаги до 3 лет 11.5% годовых, более трёх лет – 11% годовых.

Если судить по ОФЗ, то деньгами участники рынка прогнозируют снижение ставки до 13% в 2022г. и до 11% в 2023г.

Т.е. в России, как и в Турции, ставка будет значительно ниже инфляции.

В Турции ставка 14% инфляция 51%.

Т.е.

Т.е.держать деньги на вкладах и в ОФЗ = долгосрочно, гарантированная потеря денег из-за инфляции.

С уважением,

Олег.

Блог им. OlegDubinskiy |ЦБ РФ и ФРС: борьба противоположностей.

- 08 апреля 2022, 12:52

- |

Совет директоров Банка России принял решение снизитьключевую ставку с 11 апреля 2022 года на 300 б.п., до 17,00% годовых.

Как и предсказывал,

ЦБ РФ будут снижать ставку и увеличивать баланс,

ФРС будет повышать ставку и уменьшать баланс.

Власти РФ контролируют ситуацию в экономике, что позволит ЦБ в течение полугода снизить ключевую ставку до 10%, заявил глава комитета Госдумы Аксаков.

Думаю, с вчерашнего курса 75р. за доллар среднесрочно будет рост.

С уважением,

Олег.

Как и предсказывал,

ЦБ РФ будут снижать ставку и увеличивать баланс,

ФРС будет повышать ставку и уменьшать баланс.

Власти РФ контролируют ситуацию в экономике, что позволит ЦБ в течение полугода снизить ключевую ставку до 10%, заявил глава комитета Госдумы Аксаков.

Думаю, с вчерашнего курса 75р. за доллар среднесрочно будет рост.

С уважением,

Олег.

Блог им. OlegDubinskiy |Если США запрещает использовать долларовые счета России для оплаты долга, то это чей дефолт?

- 05 апреля 2022, 08:44

- |

С 4 апреля Россия не может использовать резервы для оплаты долга.

Более того,

Минфин США с 4 апреля 2022г. запретил осуществлять какие-либо выплаты в долларах по госдолгу РФ со счетов российских государственных учреждений в американских банках.

Оплатят госдолг рублях?

Можно выставить платёжку в долларах, США по платёжке не оплатят...

Это ещё держателям облигаций очень повезёт, если получат рубли по курск ЦБ РФ.

Личное мнение:

справедливо бы своим рублями, чужим — замороженными $.

Так у кого дефолт-то, не понял???

У России или у США?

С уважением,

Олег.

Более того,

Минфин США с 4 апреля 2022г. запретил осуществлять какие-либо выплаты в долларах по госдолгу РФ со счетов российских государственных учреждений в американских банках.

Оплатят госдолг рублях?

Можно выставить платёжку в долларах, США по платёжке не оплатят...

Это ещё держателям облигаций очень повезёт, если получат рубли по курск ЦБ РФ.

Личное мнение:

справедливо бы своим рублями, чужим — замороженными $.

Так у кого дефолт-то, не понял???

У России или у США?

С уважением,

Олег.

Блог им. OlegDubinskiy |Самая выгодная инвестиция в России.

- 30 марта 2022, 08:27

- |

В 2013 продать индексный портфель (РТС выше 2400), купить $, положить в сейф и оттуда больше $ не доставать.

Это выгоднее, чем инвестиции 90% трейдеров???

Называется — метод доведения до абсурда, чёрный юмор.

Но совсем не смешно, что арифметика-то правильная...

В кризис 2008г., Россия была частью мировой финансовой системы.

После присоединения Крыма, пошёл вал санкций и реальный уровень жизни стал падать, заморозили негосударственные пенсионные накопления (работодатели 6% от ЗП перечисляли в фонд).

ВВП России в 2013г. был $2,5 трлн.

И в ближайшие годы он не будет $2,5 трлн., не смотря на все разговоры про долларовую инфляцию и т.д.

Небольшое подтверждение.

На все свободные рубли при открытии рынка покупал ОФЗ 52 серии: сейчас их «тело» выросло на 7% потому, что люди не видят, куда вложить деньги на рынке:

фактическая доха ОФЗ отрицательная, фонда представляет интерес только для резидентов (дивы большинство компаний за 2021г. не заплатят, возможно, в аэрофлоте, ВТБ и др. проблемных будет доп.эмиссия, часть компаний могут уйти с рынка через делистинг, в некоторых случаях, национализация, некоторые могут и вырасти в разы (в попугаях) в рублях).

( Читать дальше )

Это выгоднее, чем инвестиции 90% трейдеров???

Называется — метод доведения до абсурда, чёрный юмор.

Но совсем не смешно, что арифметика-то правильная...

В кризис 2008г., Россия была частью мировой финансовой системы.

После присоединения Крыма, пошёл вал санкций и реальный уровень жизни стал падать, заморозили негосударственные пенсионные накопления (работодатели 6% от ЗП перечисляли в фонд).

ВВП России в 2013г. был $2,5 трлн.

И в ближайшие годы он не будет $2,5 трлн., не смотря на все разговоры про долларовую инфляцию и т.д.

Небольшое подтверждение.

На все свободные рубли при открытии рынка покупал ОФЗ 52 серии: сейчас их «тело» выросло на 7% потому, что люди не видят, куда вложить деньги на рынке:

фактическая доха ОФЗ отрицательная, фонда представляет интерес только для резидентов (дивы большинство компаний за 2021г. не заплатят, возможно, в аэрофлоте, ВТБ и др. проблемных будет доп.эмиссия, часть компаний могут уйти с рынка через делистинг, в некоторых случаях, национализация, некоторые могут и вырасти в разы (в попугаях) в рублях).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс