SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OlegDubinskiy |Почему пока не покупаю акции (медвежий тренд). Защитные инструменты: ОФЗ, еврооблигации. Рубль. (Евро)облигации. Доллар.

- 06 октября 2022, 21:32

- |

В этом выпуске за 12 минут рассказываю о своих позициях.

— ОФЗ флоатеры (лучше 52002, 52003 — на инфляционных ожиданиях, думаю, могут разогнать до 100% номинала),

— ОФЗ — флоатер (29 серия) и что такое флоатеры,

— ожидания от ФРС: психологически важен уровень 5%, пока большинство участников рынка в США надеются, что выше 5% не поднимут

(если инфляция не замедлится, то придётся).

ФОРТС: не смотря на риски, самым популярным остаётся Si-12.22 (не смотря на то, что стоимость контракта / ГО уже 6, хотя до спец.операции стабильно было около 15): оборот по юаню в 4 раза меньше.

Неслыханное дело: контракт Si-12.22 на 1,7% дешевле, чем usdrub_tom: плата за риск остановки торгов по доллару на Мосбирже.

А CHY -12.22 дороже чем CNYRUB более чем на 1,5% (более 8%, хотя должно быть 3,8% = ставка ЦБ РФ 7,5% — ставка ЦБ Китая 3,7%).

Почему купил еврооблигации RUS-25 Euro (по ЦБ РФ при кросс курсе EURO / USD иже 0,95).

С уважением,

Олег.

— ОФЗ флоатеры (лучше 52002, 52003 — на инфляционных ожиданиях, думаю, могут разогнать до 100% номинала),

— ОФЗ — флоатер (29 серия) и что такое флоатеры,

— ожидания от ФРС: психологически важен уровень 5%, пока большинство участников рынка в США надеются, что выше 5% не поднимут

(если инфляция не замедлится, то придётся).

ФОРТС: не смотря на риски, самым популярным остаётся Si-12.22 (не смотря на то, что стоимость контракта / ГО уже 6, хотя до спец.операции стабильно было около 15): оборот по юаню в 4 раза меньше.

Неслыханное дело: контракт Si-12.22 на 1,7% дешевле, чем usdrub_tom: плата за риск остановки торгов по доллару на Мосбирже.

А CHY -12.22 дороже чем CNYRUB более чем на 1,5% (более 8%, хотя должно быть 3,8% = ставка ЦБ РФ 7,5% — ставка ЦБ Китая 3,7%).

Почему купил еврооблигации RUS-25 Euro (по ЦБ РФ при кросс курсе EURO / USD иже 0,95).

С уважением,

Олег.

- комментировать

- Комментарии ( 1 )

Блог им. OlegDubinskiy |Завтра выгодно купить еврооблигации, курс ЦБ низкий.

- 02 октября 2022, 16:58

- |

ЦБ РФ Евро = 52,7379, доллар 55,2987.

На Мосбирже — в рублях, по ЦБ РФ.

Как Вы помните, на закрытии валюты были дороже: $ = 58,3200, € = 56,7000.

Конечно, ликвидность низкая...

С уважением,

Олег.

На Мосбирже — в рублях, по ЦБ РФ.

Как Вы помните, на закрытии валюты были дороже: $ = 58,3200, € = 56,7000.

Конечно, ликвидность низкая...

С уважением,

Олег.

Блог им. OlegDubinskiy |Еврооблигации Минфина на Мосбирже. Самые короткие.

- 29 сентября 2022, 11:20

- |

Давно никто не писал на смарт лабе про еврооблигации.

Преимущество смарт лаба — в том, что бывают очень интересные комментарии.

Rus-25EURO.

Номинал €100 000.

RU000A0ZZVE6

Малоликвиден.

По дневным:

На Мосбирже — по ЦБ РФ в рублях, на фондовой секции.

Информация:

( Читать дальше )

Преимущество смарт лаба — в том, что бывают очень интересные комментарии.

Rus-25EURO.

Номинал €100 000.

RU000A0ZZVE6

Малоликвиден.

По дневным:

На Мосбирже — по ЦБ РФ в рублях, на фондовой секции.

Информация:

( Читать дальше )

Блог им. OlegDubinskiy |Минфин не может разместить ОФЗ: 9% годовых среднесрочно крупняку не интересны.

- 27 сентября 2022, 17:08

- |

Планы Минфина занять в сентябре 40 млрд на рынке ОФЗ провалились. Минфину удалось провести лишь один аукцион на 10 млрд.р.

ОФЗ-26239 (на 10 млрд.),

погашением в 2031 году.

Спрос был 24.8 млрд., продали все 10 млрд., под средневзвешенную доходность в 8.94% годовых.

Крупняк не хочет покупать ОФЗ под примерно 9% годовых...

А что хочет крупняк?

Пишите в комментариях.

С уважением,

Олег.

Аукционы на прошлой неделе были признаны несостоявшимися, а завтрашний аукцион Минфин решил вообще отменить.

ОФЗ-26239 (на 10 млрд.),

погашением в 2031 году.

Спрос был 24.8 млрд., продали все 10 млрд., под средневзвешенную доходность в 8.94% годовых.

Крупняк не хочет покупать ОФЗ под примерно 9% годовых...

А что хочет крупняк?

Пишите в комментариях.

С уважением,

Олег.

Аукционы на прошлой неделе были признаны несостоявшимися, а завтрашний аукцион Минфин решил вообще отменить.

Блог им. OlegDubinskiy |Что покупать на фонде? Личное мнение.

- 22 сентября 2022, 08:51

- |

Коротко, личное мнение.

Из акций, пока, ничего.

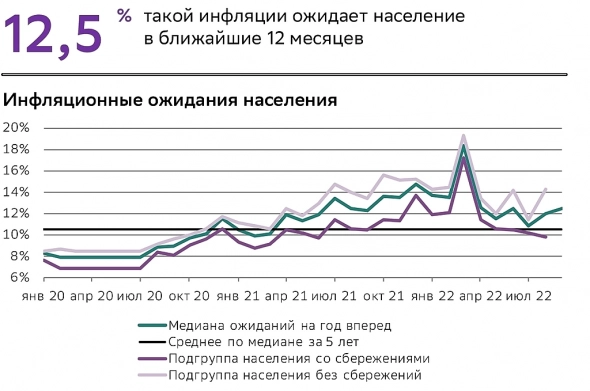

ОФЗ «линкеры» с короткой дюрацией (52001, 52002): в отличии от ОФЗ с фиксированными номиналом и купоном и RGBI, они не падают.

Долларовые инструменты ( gldrub_tom, slvrub_tom).

Максимальная надёжность.

Меньше риска.

А Вы считаете, какие инструменты покупать на фонде?

Пишите комментарии.

С уважением,

Олег.

Из акций, пока, ничего.

ОФЗ «линкеры» с короткой дюрацией (52001, 52002): в отличии от ОФЗ с фиксированными номиналом и купоном и RGBI, они не падают.

Долларовые инструменты ( gldrub_tom, slvrub_tom).

Максимальная надёжность.

Меньше риска.

А Вы считаете, какие инструменты покупать на фонде?

Пишите комментарии.

С уважением,

Олег.

Блог им. OlegDubinskiy |Про инфляцию в России и про то, как лукавит ЦБ РФ.

- 20 сентября 2022, 09:30

- |

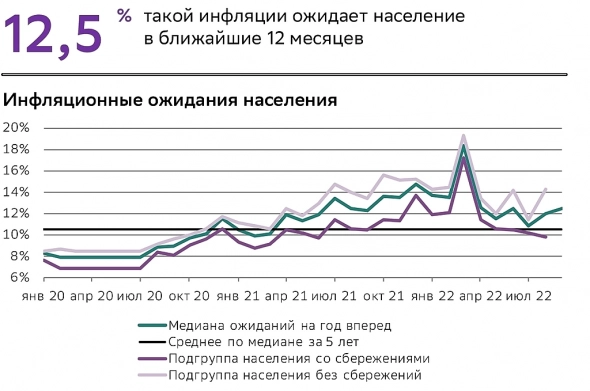

Обратите внимание:

16 09 2022 на заседании ЦБ РФ рассматривались 3 варианта:

— не менять ставку,

— ставка минус 0,25%,

— ставка минус 0,50% (этот вариант приняли).

Набиуллина на пресс конференции говорила, что инфляция в 2023г. ожидается 5 — 7%,

на цель 4% планируют выйти в 2024г.

И говорила, что цикл снижения ставок подходит к завершению.

Как говорится, perception is reality

(восприятие — это реальность): в данном случае, ожидания спровоцируют действия, которые приведут к реальному росту инфляции.

Напоминаю динамику инфляционых ожиданий: в моменте, 12,5%!

Обратите внимание на вчерашний обвал индекса RGBI (индекс ОФЗ): минус 1,2%.

А линкеры (ОФЗ 52 серии, в которых номинал растёт на ИПЦ с лагом 3 мес. + НКД 2,5% годовых), наоборот, после заседания ЦБ РФ стали расти.

ВЫВОД.

Крупняк ставит на рост инфляции в России (вероятно, около 12% годовых, в соответствии с инфляциоными ожиданиями).

( Читать дальше )

16 09 2022 на заседании ЦБ РФ рассматривались 3 варианта:

— не менять ставку,

— ставка минус 0,25%,

— ставка минус 0,50% (этот вариант приняли).

Набиуллина на пресс конференции говорила, что инфляция в 2023г. ожидается 5 — 7%,

на цель 4% планируют выйти в 2024г.

И говорила, что цикл снижения ставок подходит к завершению.

Как говорится, perception is reality

(восприятие — это реальность): в данном случае, ожидания спровоцируют действия, которые приведут к реальному росту инфляции.

Напоминаю динамику инфляционых ожиданий: в моменте, 12,5%!

Обратите внимание на вчерашний обвал индекса RGBI (индекс ОФЗ): минус 1,2%.

А линкеры (ОФЗ 52 серии, в которых номинал растёт на ИПЦ с лагом 3 мес. + НКД 2,5% годовых), наоборот, после заседания ЦБ РФ стали расти.

ВЫВОД.

Крупняк ставит на рост инфляции в России (вероятно, около 12% годовых, в соответствии с инфляциоными ожиданиями).

( Читать дальше )

Блог им. OlegDubinskiy |Обвал индекса ОФЗ RGBI: рынок ставит на окончание цикла снижения ставок ЦБ РФ.

- 19 сентября 2022, 19:16

- |

Индекс GRBI по дневным:

Доходность растёт, соответственно, цены ОФЗ падают после выступления Набиуллиной.

Линкеры, наоборот, сегодня растут:

ожидается рост инфляции.

С уважением,

Олег.

Доходность растёт, соответственно, цены ОФЗ падают после выступления Набиуллиной.

Линкеры, наоборот, сегодня растут:

ожидается рост инфляции.

С уважением,

Олег.

Блог им. OlegDubinskiy |Ставка ЦБ РФ теперь 7,5%.

- 16 сентября 2022, 13:59

- |

ЦБ РФ снизил ключевую ставку до 7,5 процента годовых.

Сбер вчера и большинство в опросе бвли правы.

Редкий случай, когда большинство правы.

Банк России будет принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

(Т.е.не факт, что ЦБ РФ и дальше будет снижать ставку).

ЦБ РФ пересмотрел сегодня прогноз инфляции на конец года, снизив его с 12-15% до 11-13% (ожидаемо после аномально-низких цифр последних месяцев), а также указал, что динамика ВВП складывается ближе к верхней границе прогноза на 2022г, который сейчас составляет (-6%)—(-4%).

С уважением,

Олег.

Сбер вчера и большинство в опросе бвли правы.

Редкий случай, когда большинство правы.

Банк России будет принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

(Т.е.не факт, что ЦБ РФ и дальше будет снижать ставку).

ЦБ РФ пересмотрел сегодня прогноз инфляции на конец года, снизив его с 12-15% до 11-13% (ожидаемо после аномально-низких цифр последних месяцев), а также указал, что динамика ВВП складывается ближе к верхней границе прогноза на 2022г, который сейчас составляет (-6%)—(-4%).

С уважением,

Олег.

Блог им. OlegDubinskiy |На сколько сегодня ЦБ РФ понизит ставку: мнение людей.

- 16 сентября 2022, 07:47

- |

Провёл опрос в telegram канале и в чате.

Большинство считает, что на 0,5%.

Сбер сегодня заявил прогноз минус 0,5% = 7,5%.

Думаю, все-таки, снизят больше чем на 0,5%.

ЦБ РФ объявит в 13-30.

В 5ч. — пресс конференция Набиуллиной.

Сегодня проверим.

С уважением,

Олег.

Большинство считает, что на 0,5%.

Сбер сегодня заявил прогноз минус 0,5% = 7,5%.

Думаю, все-таки, снизят больше чем на 0,5%.

ЦБ РФ объявит в 13-30.

В 5ч. — пресс конференция Набиуллиной.

Сегодня проверим.

С уважением,

Олег.

Блог им. OlegDubinskiy |Куда на фонде можно безопасно вложить рубли на срок до года.

- 28 июня 2022, 08:16

- |

ОФЗ 52 серии — это «линкеры», номинал растёт на ИПЦ (индекс потребительских цен) с лагом 3 мес.

Плюс НКД 2,5% от растущего номинала, по 1,25% каждое полугодие.

В случае падения рынка, сильно не упадёт, т.к. до погашения около года.

Погашение 16 08 2023 по номиналу (100%).

Да, сейчас инфляция около 0%: временно,

осенью опять будет положительная инфляция, как всегда.

НКД 2,5% в год + премия к номиналу.

ИЗ-ЗА ВЫСОКОЙ ВЕРОЯТНОСТИ РЕЦЕССИИ В ЕВРОПЕ И США В 2023г., МОГУТ УПАСТЬ ЦЕНЫ НА НЕФТЬ И ГАЗ,

ЭТО — ОПАСНОСТЬ ДЛЯ РОССИЙСКОЙ ФОНДЫ.

С уважением,

Олег.

Плюс НКД 2,5% от растущего номинала, по 1,25% каждое полугодие.

В случае падения рынка, сильно не упадёт, т.к. до погашения около года.

Погашение 16 08 2023 по номиналу (100%).

Да, сейчас инфляция около 0%: временно,

осенью опять будет положительная инфляция, как всегда.

НКД 2,5% в год + премия к номиналу.

ИЗ-ЗА ВЫСОКОЙ ВЕРОЯТНОСТИ РЕЦЕССИИ В ЕВРОПЕ И США В 2023г., МОГУТ УПАСТЬ ЦЕНЫ НА НЕФТЬ И ГАЗ,

ЭТО — ОПАСНОСТЬ ДЛЯ РОССИЙСКОЙ ФОНДЫ.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс