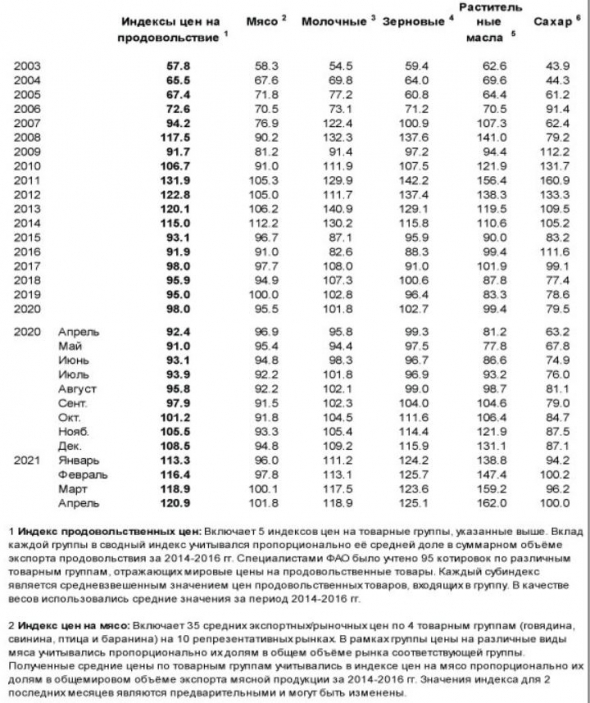

Блог им. OlegDubinskiy |Как Минфин готовится к росту ставок ЦБ РФ. Какие ОФЗ считаю более выгодными. Какие купил ОФЗ и почему.

- 16 мая 2021, 09:07

- |

Из всех ОФЗ инвестору целесообразно выбрать флоатер (ОФЗ с плавающим купоном) и ОФЗ линкер (ОФЗ с индексируемым на величину индекса потребительских цен номиналом) на разумную сумму (то есть с учётом ликвидности).

Конкретно, флоатер ОФЗ 29012 (дата погашения 16 11 2022г.) и линкер ОФЗ 52001 (16 08 2023г.).

На цикле повышения ставок, «тела» облигаций падают в зависимости от срока погашения:

чем дальше погашение, тем больше падение «тела» облигации, поэтому написал именно о флоатере и линкере с min сроками до погашения.

Большинство хочет доходность в десятки % годовых

(особенно владельцы маленьких счетов — таких подавляющее большинство).

Но бывает время на рынке, когда важно не потерять и, желательно, хоть немного заработать.

Думаю, сейчас рынки рекордно перегреты,

на цикле ужесточения денежно — кредитной политики (ДКП) важно пе потерять.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 5 )

Блог им. OlegDubinskiy |реальная и официальная инфляция

- 08 мая 2021, 23:24

- |

( Читать дальше )

Блог им. OlegDubinskiy |логично сравнение текущей ситуации с 1970-ми: пытаюсь понять, что может произойти

- 08 мая 2021, 11:00

- |

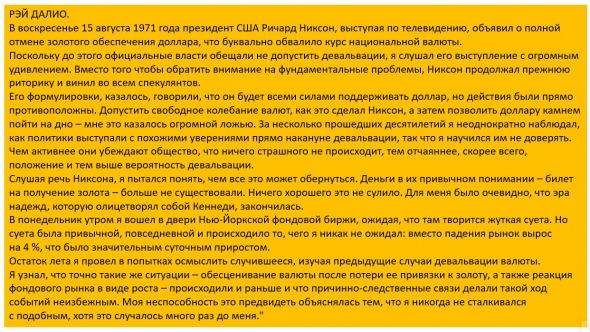

в 1971г. Никсон, чтобы США не потерял золотой запас, отменил золотой стандарт.

В 1970-е инфляция была более 10% годовых и ставки ФРС в моменте максимально были 18%.

Обычно, то, что ждёт большинство, не происходит.

Многие ждут армагеддона и обвала рынков: не факт, что сценарий будет таким уж экстремальным.

Dow Jones в 1970-е: высокая инфляция с коррекциями до 40%.

( Читать дальше )

Блог им. OlegDubinskiy |инфляция, средний класс в России, личный бюджет

- 03 мая 2021, 20:57

- |

читаю про ожидаемую инфляцию, живу в Москве и хожу в магазины.

И обалдеваю от роста цен на продукты.

Например, АШАН (как всегда, везде перечёркнутые цены, т.е. всё стало дешевле чем было):

помидоры черри по 600р./кг (перечёркнуто красным: вспомните, сильно дешевле стало, чем было ???),

красивые огурцы в упаковке (в пересчете на кг рублей под 300, тоже подешевели, судя по перечеркнутому ценнику),

шашлык из говядины под 800р. и т.д. и т.п.

АШАН — это магазин для среднего класса и ниже.

Цитирую (вы понимаете кого, самого главного).

«К среднему классу в России следует относить тех граждан, которые

получают от 17 тысяч рублей в месяц», ВВП, интервью ТАСС для проекта «20 вопросов к ВВП.

По методике Всемирного Банка, средний класс — это

«домохозяйства, чей уровень потребления в 1,5 раза превышает уровень национальной шкалы бедности

(доходы ниже прожиточного минимума)». ...

Средний класс — 17 200 руб/мес. По методике Мирового банка.

( Читать дальше )

Блог им. OlegDubinskiy |почему США в конце концов поднимут ставку, деньги неминуемо станут дороже, кредиты в т.ч. ипотека подорожают, % по вкладам и купоны облигаций вырастут, главный вопрос КОГДА?

- 29 апреля 2021, 22:12

- |

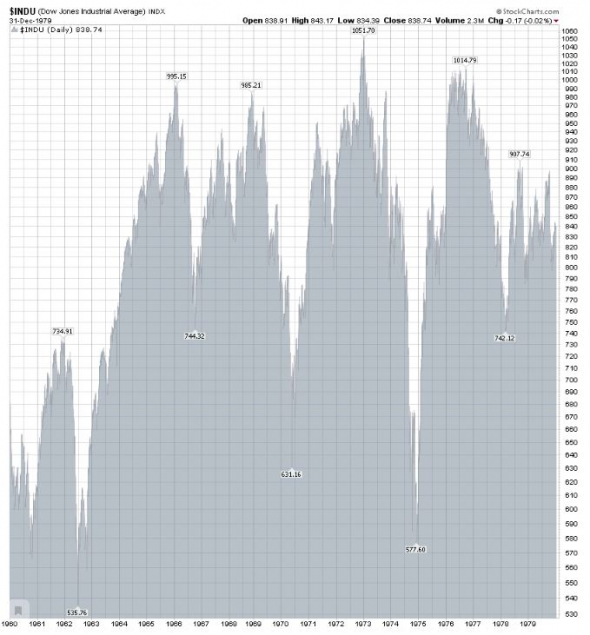

Переход к нейтральной ДКП подразумевает ставку 6%, т.е. в этом голду мы увидим дальнейший рост ставки ЦБ РФ и ставок ЦБ других стран.

ЦБ Бразилии, Украины уже начали, как и Россия, повышать ставки.

Рост инфляции приведёт к росту ставок мировых ЦБ и, в конце концов, ФРС.

В этом посте постараюсь это показать.

Напоминаю: ЦБ РФ 23 апреля 2021г. поднял ключевую ставку с 4,50% до 5,00%.

Следующие заседания ЦБ РФ по ставке:

11 июня

23 июля

10 сентября

22 октября

17 декабря

Обратите внимание на инфляцию:

в России физики ожидают в 2021г. инфляцию около 10%, юрики около 25%.

( Читать дальше )

Блог им. OlegDubinskiy |Почему рост инфляции и восстановление экономики опасны для фондовых рынков.

- 24 апреля 2021, 00:48

- |

Инфляция растет,

в марте в США в марте 2,6% годовых, в ЕЭС более 1%, в РФ официальная инфляция более 6%.

В апреле инфляция продолжает расти.

Начинается цикл ужесточения денежно — кредитной политики:

ЦБ РФ, ЦБ Украины, ЦБ Бразилии начинают поднимать ставки. ЦБ Канады первым из ЦБ развитых стран прекращает QE.

Почему восстановление экономики пагубно для фондовых рынков?

- Восстановление экономики ведет к росту инфляции. Чтобы ее сдержать, придется повышать ключевые ставки.

Цель ФРС по средней инфляции 2% годовых. При значительном превышении 2%, чтобы не допустить бегства из доллара и оттока капитала, ФРС в конце концов поднимут ставку. Джером Пауэлл — глава ФРС до февраля 2022г. - Цены на акции могут продолжить рост до тех пор, пока

ФРС США не начнет повышать ключевую ставку из-за нарастающей инфляции, это запустит коррекцию. - Из-за перегретой стимулами экономики госпрограммы помощи не будут продлеваться.

- Ликвидность будет перетекать с фондовых рынков в реальный сектор экономики, топлива для роста акций станет меньше.

- Доходность консервативных долговых инструментов станет привлекательнее. Ускорение инфляции приводит к растущей популярности американских гособлигаций с защитой от инфляции, популярность акций падает.

- Как только начнутся продажи самых коротких гособлигаций, распродажи могут начаться по всему рынку и начнется паника.

( Читать дальше )

Блог им. OlegDubinskiy |США и Мосбиржа близки к max. Растёт инфляция. Остается все меньше инструментов для поддержки рынков. Мнение: что дальше.

- 22 апреля 2021, 07:21

- |

в марте в США в марте 2,6% годовых, в ЕЭС более 1%, в РФ официальная инфляция более 6%.

В апреле инфляция продолжает расти.

Постепенно начинается мировой цикл роста ставок.

При росте инфляции, нет сомнений и в том, что ставку в США поднимут, вопрос только КОГДА?

Когда начинались QE и стимулы, расчет был на высокие темпы вакцинации и на победу над вирусом.

Но количество заражений растет.

Количество выявленных в мире новых подтвержденных случаев заражения коронавирусной инфекцией

за прошедшую неделю возросло на 5 235 922, что стало самым большим числом за все время пандемии.

Об этом 20 апреля сообщает Всемирная организация здравоохранения (ВОЗ).

Данные побили старый рекорд в 5,04 млн, который был поставлен 4 января 2021 года.

94% новых случаев в Юго-Восточной Азии зарегистрированы на территории Индии.

Американские индексы, индекс Мосбиржи близки к историческим максимумам.

Расти дальше уже сил нет, подать пока тоже не получается.

Рынок США стал скучнее: компании перестали выстреливать по 20 — 30% в день.

( Читать дальше )

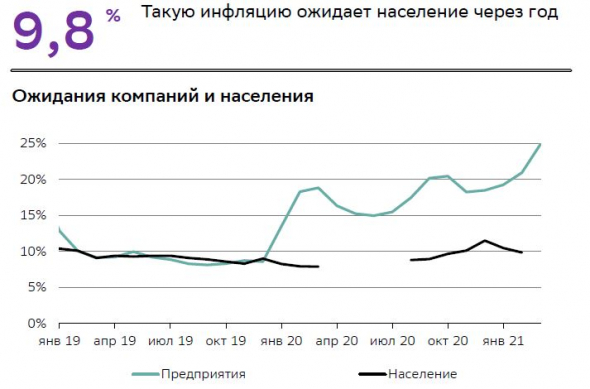

Блог им. OlegDubinskiy |Выступление Пауэлла 24 февраля. Воспоминания Рэя Далио: что было на NYSE при отмене золотого стандарта в 1971, как Волкер победил инфляцию, ИСТОРИЯ МОЖЕТ ПОВТОРИТЬСЯ ?

- 25 февраля 2021, 08:08

- |

В среду Пауэлл сказал законодателям, что для достижения целей центрального банка по инфляции может потребоваться более трех лет, что ФРС планирует оставить процентные ставки неизменными на долгое время.

Начавшееся падение выкупили.

Д.Пауэлл — глава ФРС

24 февраля 2022г.

Все залили баблом.

Рынок растет.

Ждем роста инфляции (вслед за ростом всех товарных рынков, а, значит, и роста себестоимости).

Много общего с тем, что сейчас.

В 1970-е инфляция в США была около 10% в год и ставки ФРС в моменте были 18%, после этого начали снижаться.

Волкнер (глава ФРС) снизил инфляцию в 3 раза: жесткая политика, уменьшение дефицита бюджета, правило Волкнера (которое отменил Трамп).

Сделал для Вас слайд, чтобы объяснить суть правила Волкнера.

( Читать дальше )

Блог им. OlegDubinskiy |ИТОГ размещение ОФЗ 17 02 2021г., RGBI, инфляция в РФ в 2021г., перспектива повышения ставок ЦБ

- 18 февраля 2021, 07:35

- |

17 февраля 2021 г. на ПАО Московская Биржа состоялся аукцион по размещению выпуска 26233RMFS:

Дата погашения: 18 июля 2035 г.

Спрос по номиналу: 72401.386 млн. руб.

Размещенный объем выпуска по номиналу: 39253.671 млн. руб.

Цена отсечения: 91.8950 % к номиналу.

Доходность по цене отсечения: 7.1200 % годовых.

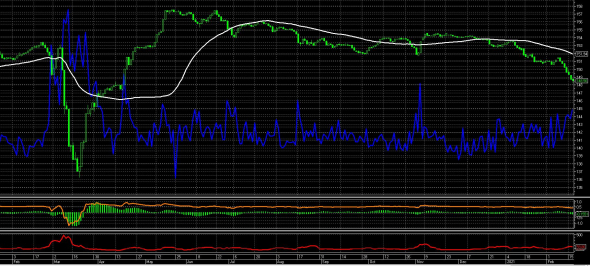

Обратите внимание: доходность RGBI (индекса ОФЗ) уже 6%.

RGBI по дневным.

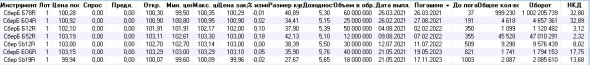

Про корпоративные облигации.

Об ожиданиях повышения ставок говорит наличие спроса только в корпоративным облигациям с короткими сроками погашения.

Облигации Сбера: высокий оборот только по облигации с погашением 26.03.2021, остальные облигации малоликвидны.

( Читать дальше )

Блог им. OlegDubinskiy |Главный долгосрочный риск - инфляция. После Пандемии, отложенный спрос приведет к росту инфляции, прекращению роста денежной массы. Разбираю отчеты СОТ.

- 10 января 2021, 14:44

- |

в 2021г. рынки выросли, а длинные (от 10 лет) US Treasures упали.

Т.е. доходность длинных US Treasures превысила 1% годовых и продолжает расти.

Рост доходности US Treasures — это рост инфляционных ожиданий.

График ETF на 10-летние US Treasures.

На циклах роста ставок, корректируются драг. металлы.

Следите за рынком золота: если рынок под давлением — это значит, что растут опасения роста инфляции.

В 2020г. резко выросли государственные и корпоративные долги.

При росте ставок, увеличится стоимость обслуживания долга и резко увеличится количество дефолтов.

Резкий рост денежной массы в США был во время и после войны во Вьетнаме: в 1971г. Никсон отменил золотой стандарт, 1970-е была инфляция, глава ФРС Пол Волкнер через жесткую политику уменьшил инфляцию раза в 3, но цена снижения инфляции и возврата интереса к доллару была 2-летний медвежий рынок в 1980 — 1981 г.г… НАПОМИНАЕТ ТО, ЧТО ПРОИСХОДИТ СЕЙЧАС! НАПОМИНАЮ: ПРИ УЖЕСТОЧЕНИИ ДКП, С 1980Г. С ПИКА $800, ЗОЛОТО УПАЛО В 4 РАЗА (такое тоже бывает).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс