Блог им. OlegDubinskiy |Рубль слабеет (пока ЦБ на каникулах). Опасный рост: после каникул, проснётся ЦБ

- 03 января 2024, 10:57

- |

Опасный сегодня рост.

Рубль к доллару, в моменте, 91,3 (минус 1,9%).

До выборов, думаю, маловероятно существенное ослабление рубля.

Рост — на ослаблении рубля.

После НГ праздников, ЦБ может проснуться и доллар/рубль может опять пойти на 90.

Думаю, до выборов 16 сарта 24г, рубль будет стабильным.

Для этого приняты меры.

Обязательная продажа валютной выручки (до апреля).

Экстренные полномочия ЦБ (могут отключить от торгов до полугода, если посчитают, что участник рынка

создают угрозу финансовой стабильности).

С уважением,

Олег

- комментировать

- Комментарии ( 5 )

Блог им. OlegDubinskiy |Набиуллина заявила о готовности к остановке валютных торгов в России. Как в этом случае будут определяться курсы доллара и евро.

- 26 декабря 2023, 06:56

- |

Конечно, уже второй год об этом говорят, но на уровне главы ЦБ — интересно.

Ценообразование курсу доллара и евро в случае остановки биржевых торгов.

«России нужно готовиться к усилению санкционного давления на экономику.

Центробанк регулярно просчитывает сценарии введения дополнительных санкций и еще в прошлом году подготовился тому, что под ограничительные меры попадет Московская биржа.

Санкции, которые отрежут биржу от возможности проводить операции в долларах (если их введут США) и евро (если их введет Евросоюз), приведут к остановке биржевых валютных торгов в России. В этом случае курс рубля будет «устанавливаться на основе данных о внебиржевых торгах, и в том числе используя банковскую отчетность».

Соответствующие нормативные документы ЦБ уже готовы. При этом, регулятор не считает, что курсы доллара или евро «улетят в космос», если санкции против Мосбиржи станут реальностью».

( Читать дальше )

Блог им. OlegDubinskiy |Почему долгосрочно Евро будет падать к доллару (личное мнение).

- 17 декабря 2023, 08:56

- |

Например, вес Британии в мире падает уже лет 150 и за это время фунт к доллару упал в разы.

Думаю, вес Европы в мире падает и этот тренд долгосрочный.

По недельным.

( Читать дальше )

Блог им. OlegDubinskiy |Почему рубль крепкий, а рынок падает на мощном внешнем позитиве.

- 15 декабря 2023, 10:58

- |

В четверг Государственная Дума приняла во втором, основном чтении законопроект, который позволит ЦБ РФ отключать от торгов, в том числе валютных, любого участника рынка, а также вмешиваться в сделки на уровне клиринга. Поправки были внесены главой думского комитета по финансовому рынку Анатолием Аксаковым .

Источник:

www.moscowtimes.io/2023/12/14/tsb-dali-ekstrennie-polnomochiya-chtobi-derzhat-rubl-do-viborov-2024-a116218

С уважением,

Олег.

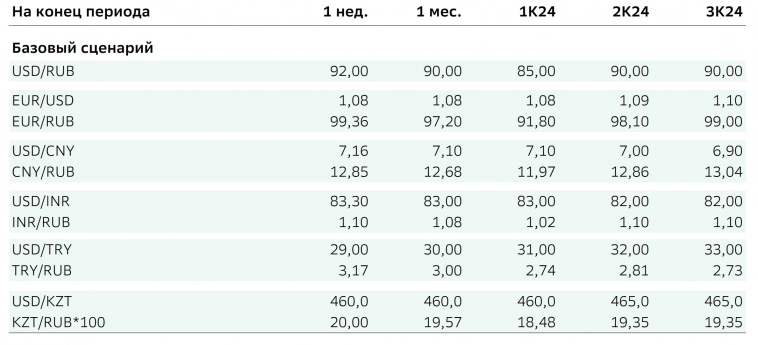

Блог им. OlegDubinskiy |Курс рубля. Нефть. Портфель Личное мнение о прогнозах Сбера.

- 09 декабря 2023, 11:38

- |

от 8 декабря 2023г.

Обычно прогнозы Сбера — это пальцем в небо.

Особенно по рублю:

прогнозы всегда в пользу рубля.

И рассчитаны на общественное мнение.

Как говорится, «восприятие — это реальность».

Если кто — то серьёзно относился к прогнозам Сбера для народа по курсам валют и

использовал эти прогнозы для спекуляции, то он давно уже разорился.

Народные прогнозы Сбера, уж извините за грубость, в большинстве случае очень убогие и усечённые.

Думаю, более глубокие прогнозы

от высокооплачиваемой аналитической команды СБЕРА

в свободном доступе и даже в клиентском доступе не найти.

Вчера на около 0 изменении индекса портфель вырос на 0,58%.

И нефть вчера выросла.

Даже сланцевикам США не выгодна цена ниже $60.

$75 — вполне комфортная цена.

Обратите внимание,

насколько устойчивы лучшие эмитенты к коррекции:

например, Лукойл.

И обратите внимание на див. доху индекса.

Знаете, если на часть дивидендов семья может комфортно жить и даже путешествовать (и ещё часть реинвестировать), то

не вижу поводов для беспокойства, если нет плеч.

( Читать дальше )

Блог им. OlegDubinskiy |Золото сегодня обновило новый исторический максимум. Когда растет зотото.

- 04 декабря 2023, 08:05

- |

COMEX

по недельным

Сегодня обновлён новый исторический максимум.

Теперь новый максимум = $2152,30.

Золото растёт на ожиданиях смягчения денежно-кредитной политики

(внешний фон).

С уважением,

Олег.

Блог им. OlegDubinskiy |GLDRUB_TOM: плюсы и минусы. На ожиданиях окончания цикла роста ставки ФРС, растёт золото.

- 02 декабря 2023, 11:04

- |

ИПЦ США по дневным.

Ноябрь 3,2% (ожидания 3,3% при ставке 5,25% — 5,50%).

Цикл повышения ставок в США закончен.

На ожиданиях, растёт золото.

Фактически,

GLDRUB_TOM — это золотой ETF, но без платы за управление.

2 минуса.

1. Не каждый брокер даёт доступ к этому инструменту.

2. Инструмент — на валютной секции (а не в депозитарии, как акции).

Удерживая GLDRUB_TOM, Вы принимаете риск платёжеспособности брокера.

С уважением,

Олег.

Блог им. OlegDubinskiy |Золото (рост на ожиданиях окончания цикла повышения ставок в США). Полюс Золото. USDRUB_TOM

- 02 декабря 2023, 08:15

- |

Золото по дневным.

Индекс доллара по дневным (падающий тренд).

( Читать дальше )

Блог им. OlegDubinskiy |Дефляция в Германии: если этотнадолго, то евро, возможно, действительно сильная валюта (евро/доллар, лонг). Мысли вслух.

- 30 ноября 2023, 09:22

- |

Инфляция CPI снизилась до 3.2% гг (прогноз 3.5% гг) vs 3.8% гг месяцем ранее. Помесячная динамика: -0.4% мм. vs 0.0% мм (прогноз -0.2% мм).

Базовый показатель также сократился: 3.8% гг vs 4.3% и 4.6% ранее.

Мысли вслух.

Обычно, долгосрочно валюта сильна в тех странах, в которых низкая инфляция.

Если около 0 инфляция в Германии — долгосрочный тренд, то, возможно, евро — сильная валюта.

Вывод.

Евро/доллар: растущий тренд?

(хотя бы, не падающий).

Да, краткосрочные движения случайны (казино), но в долгосрочных часто есть логика.

С уважением,

Олег.

Блог им. OlegDubinskiy |Курс рубля. Личное мнение о поддержке рубля к выборам (к марту 2023г.)

- 28 ноября 2023, 15:31

- |

ЛИЧНОЕ МНЕНИЕ.

Официальная информация — очень витиеватая.

Думаю, будет продажа валюты для стабилизации курса к выборам.

Теперь — официальная инфо.

Центробанк с января 2024 года

«возобновляет проведение операций на внутреннем валютном рынке,

связанных с пополнением и использованием средств Фонда национального благосостояния.

Будут возобновлены регулярные операции «по покупке/продаже иностранной валюты

в размере дополнительных/выпадающих нефтегазовых доходов в рамках бюджетного правила.

Ежедневный объем указанных операций определяется и ежемесячно публикуется Минфином России в установленном порядке».

(официальная инфо ЦБ России, источник: РБК).

То есть регулятор будет и продавать, и покупать валюту на внутреннем рынке

в рамках зеркалирования регулярных операций Минфина России,

связанных с реализацией бюджетного правила.

С 10 августа и до конца 2023 года Банк России приостановил покупки валюты

на рынке в рамках бюджетного правила на фоне резкого ослабления рубля, хотя

Минфин из-за появления дополнительных нефтегазовых доходов бюджета

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс