Блог им. OlegDubinskiy |Нет интереса к ОФЗ: на первичных размещениях покупают только гос. банки, про рубль: корреляция RGBI, индекса Мосбиржи и USD/RUB

- 17 марта 2021, 18:31

- |

На сегодняшних размещениях Минфин предложил классических 2 выпуска:

4-летний ОФЗ-26234

10-летний ОФЗ-26235

ОФЗ-52003 (ОФЗ с защитой от инфляции).

Всего удалось привлечь 62.2 млрд. рублей

(итого с начала года – 420 млрд. рублей, при плане в 1 трлн.).

По сути, на первичных размещениях остаются одни госбанки.

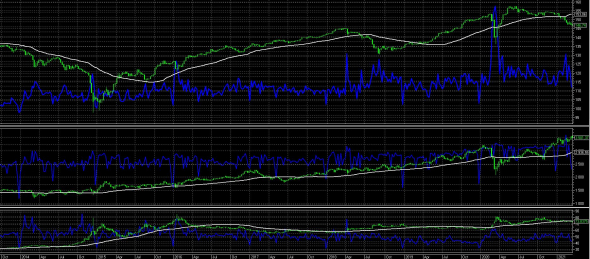

3 графика по недельным, сверху вниз: RGBI, индекс Мосбиржи, USD_RUB.

У кого есть желание, можете в excel посчитать коэффициент корреляции (в excel формула есть).

Это интересно.

Раньше на циклах роста ставок и, соответственно, падения облигаций, рубль слабел.

Думаю, сейчас произойдет то же самое, но с запаздыванием (запаздывание может длиться и несколько месяцев).

Причина запаздывания: облигации в 2020 — 2021 годах

стали падать намного раньше, чем произойдет рост ставок.

Индекс облигаций — опережающий индикатор рынка акций.

С уважением,

Олег.

- комментировать

- Комментарии ( 4 )

Блог им. OlegDubinskiy |ОФЗ 26236 сегодня Минфин разместил по 95% номинала, фактическая доходность 6,68%. Ставку ЦБ РФ поднимет, вопрос: когда ?

- 10 марта 2021, 16:51

- |

Фактически, переход к нейтральной ДКП (около 6%), о котором говорила Э. Набиуллина, состоялось.

Фактическая доходность RGBI (индекс ОФЗ) также уже около 6%.

Ближайшее заседание ЦБ РФ по ставке будет 19 марта 2021г.

Возможно, ставку немного поднимут уже на ближайшем заседании ЦБ РФ.

Блог им. OlegDubinskiy |NASDAQ падает сильно, остальные индексы падают пока минимально, нефть даже растет. Оценка рисков: рынок РФ уже отыграл рост ставок ЦБ. Как было в 2008г.

- 04 марта 2021, 08:41

- |

NASDAQ летит вниз, остальные индексы чуть — чуть вниз,

нефть вверх (поэтому рубль крепкий).

Раньше, как рынки начинали нервничать,

еженедельно выступал (психиатр) Пауэлл.

Поэтому риски удержания лонгов (стратегия «покупай и держи») растут.

Тренд уже не растущий.

Обычно, за США идут и остальные рынки.

Напоминаю, что доходность RGBI (индекс ОФЗ) уже 6% при ставке ЦБ РФ 4,25% (ближайшее заседания ЦБ 19 марта 2021г).

В феврале ОФЗ размещены с дисконтом к номиналу, т.ею фактическая доходность по размещениям была от 6,5%.

ВЫВОД: РЫНОК РФ УЖЕ ОТЫГРАЛ ПЕРЕХОД К НЕЙТРАЛЬНОЙ ДКП (ставка ЦБ 6%).

Конечно, каждый раз движения происходят по новому.

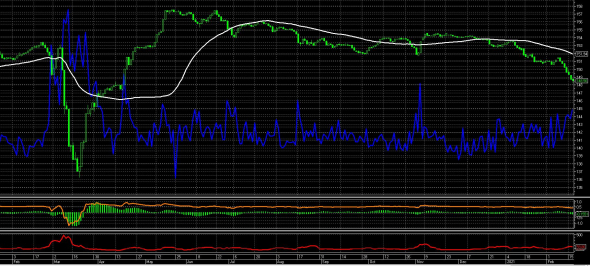

В 2008г. падение индексов началось на месяц раньше, чем падение нефти:

индекс ММВБ сползал вниз на бешенно растущей нефти (максимум был $148), через месяц резко упала и нефть.

2007г. — 2009г.: графики индекса ММВБ и USD_RUB (валютная секция ММВБ) с моими комментариями.

( Читать дальше )

Блог им. OlegDubinskiy |Рынок уже отыграл переход к нейтральной ДКП_обзор и мнение на предстоящую неделю

- 21 февраля 2021, 12:49

- |

Напоминаю: ставки ЦБ при нейтральной ДКП около 5 — 6% годовых (в н/вр 4,25%).

Доходность RGBI (индекс ОФЗ) уже 6%.

ОФЗ Минфин в феврале 2021г. размещал с дисконтом от номинала, т.е. их фактическая доходность 6,5 — 7,1%.

США могут прийти к стагфляции (стагнация, высокая инфляция, высокая безработица).

В настоящее время капитал в экономике США практически не воспроизводится (процентная ставка ФРС 0,25%).

Низкая доходность капитала создает условия, когда эмиссионные деньги

почти не используются для реальных инвестиций и направляются на фондовый рынок.

Так формируется наблюдаемый в настоящее время разрыв между кризисом в реальной экономике и ростом котировок акций на бирже.

Во время пандемии коронавируса закрылись предприятия

(около 1/3 компаний или уже закрылись, или работают, оставаясь убыточными и влезают в кредиты).

Рост безработицы снизил потребительские расходы населения, которые в США составляют около 70% ВВП.

( Читать дальше )

Блог им. OlegDubinskiy |ИТОГ размещение ОФЗ 17 02 2021г., RGBI, инфляция в РФ в 2021г., перспектива повышения ставок ЦБ

- 18 февраля 2021, 07:35

- |

17 февраля 2021 г. на ПАО Московская Биржа состоялся аукцион по размещению выпуска 26233RMFS:

Дата погашения: 18 июля 2035 г.

Спрос по номиналу: 72401.386 млн. руб.

Размещенный объем выпуска по номиналу: 39253.671 млн. руб.

Цена отсечения: 91.8950 % к номиналу.

Доходность по цене отсечения: 7.1200 % годовых.

Обратите внимание: доходность RGBI (индекса ОФЗ) уже 6%.

RGBI по дневным.

Про корпоративные облигации.

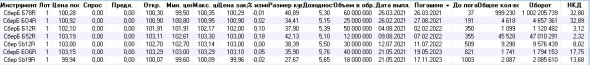

Об ожиданиях повышения ставок говорит наличие спроса только в корпоративным облигациям с короткими сроками погашения.

Облигации Сбера: высокий оборот только по облигации с погашением 26.03.2021, остальные облигации малоликвидны.

( Читать дальше )

Блог им. OlegDubinskiy |Рынок ждет роста ставок ЦБ РФ ? Доходность и оборот облигаций

- 16 февраля 2021, 16:03

- |

Обратите внимание:

флоатеры даже немного растут в 2021г.

(ОФЗ с плавающим купоном, купон = скользящая средняя арифметическая ставки RUONIA за последние полгода + спред (около 1%, плюс минус, т.е. купон чуть выше RUONIA).

(RUONIA — это Rouble Overnight Index Average, межбанковская ставка overnight).

Флоатер ОФЗ 29009 по дневным.

( Читать дальше )

Блог им. OlegDubinskiy |как заработать на падении ОФЗ, личное мнение: почему падает RGBI

- 16 февраля 2021, 08:54

- |

Доходность индекса RGBI уже 6% при ставке ЦБ = 4.25%.

12 февраля 2021г. Э. Набиуллина на пресс-конференции

заявила об окончании цикла снижения ставок и переходе на нейтральную ДКП.

Нейтральная денежно — кредитная политика (ДКП) подразумевает ставку ЦБ РФ 5 — 6% годовых.

Падение RGBI (индекса ОФЗ):

фактически, рынок уже отыграл переход на нейтральную ДКП, доходность индекса RGBI приближается к 6%.

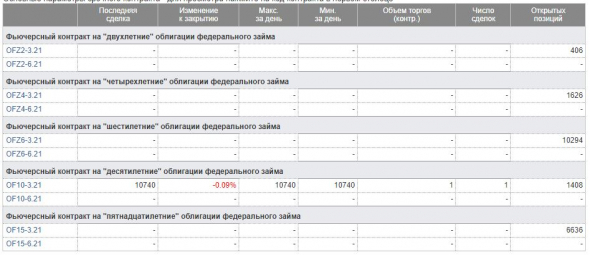

На ФОРТС есть поставочные фьючерсные контракты на корзину ОФЗ.

Главный недостаток: низкая ликвидность.

Минимально ликвидны OFZ6-3.21 (корзина 6-летних ОФЗ) и OFZ15-3.21 (корзина 15-леток).

( Читать дальше )

Блог им. OlegDubinskiy |вероятно, ЦБ РФ будет в этом году поднимать ставку: анализ фактической доходности ОФЗ

- 15 февраля 2021, 18:03

- |

RGBI по дневным.

Нейтральная денежно — кредитная политика (ДКП) подразумевает ставку ЦБ РФ 5 — 6% годовых.

Думаю, что рубль в пятницу, 12 ФЕВРАЛЯ, укрепился

на заявлении Э. Набуллиной о окончании цикла снижения ставок и переходе на нейтральную ДКП.

Падение RGBI (индекса ОФЗ):

фактически, рынок уже отыграл переход на нейтральную ДКП, доходность индекса RGBI приближается к 6%.

Фактическая доходность на размещении новых ОФЗ уже 6,5% (как при нейтральной ДКП, о которой говорила Э. Набиуллина).

Итоги аукциона по размещению ОФЗ 10 февраля 2021 года

10 февраля 2021 г. на ПАО Московская Биржа состоялся аукцион по размещению выпуска 26235RMF (ОФЗ 26235)

Дата погашения: 12 марта 2031 г.

Спрос по номиналу: 47656.357 млн. руб., объем выпуска 28млрд.р.

Даты заседаний ЦБ РФ по ставке.

12 февраля 2021 года (ставку сохранили, 4,25%).

19 марта 2021 года

23 апреля 2021 года

11 июня 2021 года

23 июля 2021 года

10 сентября 2021 года

22 октября 2021 года

17 декабря 2021 года

С уважением,

Олег.

Блог им. OlegDubinskiy |Минфин России впервые с августа признал несостоявшимся аукцион по продаже гособлигаций (ОФЗ 26236) - не оказалось заявок по приемлемым ценам

- 03 февраля 2021, 16:08

- |

Размещение 26233 (94% от номинала).

Итоги аукциона по размещению ОФЗ 3 февраля 2021 года

3 февраля 2021 г. на ПАО Московская Биржа состоялся аукцион по размещению выпуска 26233RMFS:

Дата погашения: 18 июля 2035 г.

Спрос по номиналу: 24858.106 млн. руб.

Размещенный объем выпуска по номиналу: 9723.595 млн. руб.

Цена отсечения: 94.0000 % к номиналу.

Доходность по цене отсечения: 6.8700 % годовых.

Средневзвешенная цена: 94.2508 % к номиналу.

Доходность по cредневзвешенной цене: 6.8400 % годовых.

RGBI (индекс ОФЗ): падение в моменте -0,28%.

RGBI по дневным: среднесрочное падение.

( Читать дальше )

Блог им. OlegDubinskiy |размещение ОФЗ 03 февраля 2021г.: интерес к рублю и к ОФЗ падает.

- 03 февраля 2021, 14:01

- |

с постоянным купонным доходом серии 26233 с погашением в июле 2035 года на

9,724 миллиарда рублей при спросе в 24,858 миллиарда рублей.

Цена отсечения составила 94% от номинала, средневзвешенная цена — 94,2508% от номинала.

Доходность по цене отсечения составила 6,87% годовых, средневзвешенная доходность — 6,84% годовых.

Напоминаю: ключевая ставка ЦБ РФ = 4,25%.

Доходность по ОФЗ на размещении растет, объемы ниже плановых.

RGBI среднесрочно падает.

Сейчас RGBI (индекс ОФЗ) = 150,56 (-0,28%).

ВЫВОД: интерес к рублю и к ОФЗ падает.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс