SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OlegDubinskiy |Падение индексов Мосбиржи и РТС на фоне роста индексов США и роста EURO Stoxx 50. Личное мнение.

- 19 ноября 2021, 07:03

- |

Думаю, что фонды заранее выходят из российского рынка, прогнозируя снижение сырья в 2022г. и усиление геополитических рисков.

Российский рынок малоликвиден.

При выходе на позитивном внешнем фоне,

российский рынок просядет существенно меньше, чем при выходе на негативном внешнем фоне.

Сильная поддержка российского рынка: высокая див. доходность.

При падении нефти и газа, див.доходность может снизиться

Ещё одна причина сильной волатильности российского рынка: нет действительно долгосрочных держателей (например, пенсионные фонды).

По поводу геополитических рисков:

россияне, живущие с России, их не чуствуют.

Задайте сами себе вопрос:

на российском рынке много акций, которые Вы готовы держать всю жизнь (десятилетия) и передать по наследству?

(Уорен Баффет же покупает именно акции, которые при покупке считает долгосрочно перспективными)

По поводу агрессии на Украине: а разве Россия вообще не имеет отношения к ЧВК Вагнера и др., чьего происхождения оружие ..., у жителей Донбасса и Луганска — российское гражданство: не буду лезть в политику, но сказанное — очевидно.

( Читать дальше )

Российский рынок малоликвиден.

При выходе на позитивном внешнем фоне,

российский рынок просядет существенно меньше, чем при выходе на негативном внешнем фоне.

Сильная поддержка российского рынка: высокая див. доходность.

При падении нефти и газа, див.доходность может снизиться

Ещё одна причина сильной волатильности российского рынка: нет действительно долгосрочных держателей (например, пенсионные фонды).

По поводу геополитических рисков:

россияне, живущие с России, их не чуствуют.

Задайте сами себе вопрос:

на российском рынке много акций, которые Вы готовы держать всю жизнь (десятилетия) и передать по наследству?

(Уорен Баффет же покупает именно акции, которые при покупке считает долгосрочно перспективными)

По поводу агрессии на Украине: а разве Россия вообще не имеет отношения к ЧВК Вагнера и др., чьего происхождения оружие ..., у жителей Донбасса и Луганска — российское гражданство: не буду лезть в политику, но сказанное — очевидно.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. OlegDubinskiy |Мнение о рынке, возможные сценарии ввижения индексов РТС и Мосбиржи

- 14 ноября 2021, 19:45

- |

2 сценария: инфляционный и жесткий (борьба с инфляцией).

Судя по очень постепенному (8 мес.) сворачиванию QE, пик инфляции ещё впереди.

За рост российского рынка:

- высокая див. доходность,

- продолжение QE, сверх низкие ставки в США,

- высокие ставки по рублю.

За падение:

- падение товарного индекса Блумберг (Bcom) с октября (падает вместе с индексами Мосбиржи и РТС),

- рост индекса доллара в 2021г. (с 89 до 95, уже выше 95),

- план по сворачиванию QE,

- инверсия доходностей ОФЗ (доходности стали плоскими).

В связи с низкой ликвидностью российского рынка, волатильность значительно выше, чем в США.

Подробнее об этом — на youtube.

C уважением,

Олег.

Судя по очень постепенному (8 мес.) сворачиванию QE, пик инфляции ещё впереди.

За рост российского рынка:

- высокая див. доходность,

- продолжение QE, сверх низкие ставки в США,

- высокие ставки по рублю.

За падение:

- падение товарного индекса Блумберг (Bcom) с октября (падает вместе с индексами Мосбиржи и РТС),

- рост индекса доллара в 2021г. (с 89 до 95, уже выше 95),

- план по сворачиванию QE,

- инверсия доходностей ОФЗ (доходности стали плоскими).

В связи с низкой ликвидностью российского рынка, волатильность значительно выше, чем в США.

Подробнее об этом — на youtube.

C уважением,

Олег.

Блог им. OlegDubinskiy |мнение о текущей ситуации на рынке и о ФРС

- 25 октября 2021, 06:52

- |

С утра — позитив: Brent около $86 (+0,8%), газ 5,710 (+4,5%),

usd / rub приближается к 70,

индекс доллара 93,48 (-0,15%).

По статистике, октябрь — декабрь — это месяцы роста.

Традиционно, на Рождество оживляются розничные продажи.

Средняя ЗП и в России, и в США растёт примерно на 10% к прошлому году.

Да, впереди — уменьшение QE

(с нынешних $120 в мес., вероятно, по $15 в мес., т.е. летом 2022г. QE может быть закончено).

Возможно, будет повышение ставки от ФРС в конце 2022г.

Но это — возможное будущее.

А пока — стимулы продолжаются, впереди Рождество и рынок растёт.

Пауэлл — глава ФРС до февраля 22г.

Возможно, в ФРС будет новый глава,

поводом для смещения Пауэлла может стать его и др. уже бывших членов ФРС инсайдерская торговля.

Лаэль Брейнард, кто-то ещё или Джером Пауэлл (февраль 2022): время покажет.

Конечно, если будет новый глава ФРС, то и политика ФРС может поменяться.

В общем, впереди — много интересного.

С уважением,

Олег.

usd / rub приближается к 70,

индекс доллара 93,48 (-0,15%).

По статистике, октябрь — декабрь — это месяцы роста.

Традиционно, на Рождество оживляются розничные продажи.

Средняя ЗП и в России, и в США растёт примерно на 10% к прошлому году.

Да, впереди — уменьшение QE

(с нынешних $120 в мес., вероятно, по $15 в мес., т.е. летом 2022г. QE может быть закончено).

Возможно, будет повышение ставки от ФРС в конце 2022г.

Но это — возможное будущее.

А пока — стимулы продолжаются, впереди Рождество и рынок растёт.

Пауэлл — глава ФРС до февраля 22г.

Возможно, в ФРС будет новый глава,

поводом для смещения Пауэлла может стать его и др. уже бывших членов ФРС инсайдерская торговля.

Лаэль Брейнард, кто-то ещё или Джером Пауэлл (февраль 2022): время покажет.

Конечно, если будет новый глава ФРС, то и политика ФРС может поменяться.

В общем, впереди — много интересного.

С уважением,

Олег.

Блог им. OlegDubinskiy |Ситуация на 18 октября.

- 18 октября 2021, 08:32

- |

Азия немного падает,

фьючерсы на США немного падают, индекс доллара (DXY) уже 94,1 (+0,2%). Brent $85,8 (+1,1%).

USD / RUB около 71.

Ситуация умеренно негативная.

Да, нефть растёт, но энергокризис, в конце концов, закончится.

Сбои в поставках и энергокризис — это рост ожидаемой инфляции и очень важная причина за сворачивание QE.

Следите за нефтяными фьючерсами:

бэквордация по нефти — это сохранение дефицита.

С уважением,

Олег.

фьючерсы на США немного падают, индекс доллара (DXY) уже 94,1 (+0,2%). Brent $85,8 (+1,1%).

USD / RUB около 71.

Ситуация умеренно негативная.

Да, нефть растёт, но энергокризис, в конце концов, закончится.

Сбои в поставках и энергокризис — это рост ожидаемой инфляции и очень важная причина за сворачивание QE.

Следите за нефтяными фьючерсами:

бэквордация по нефти — это сохранение дефицита.

С уважением,

Олег.

Блог им. OlegDubinskiy |мнение о рынках, как дата промежуточных выборов в США (7 ноября 22г.) влияет на рынки

- 07 октября 2021, 10:02

- |

Впереди — снижение QE, подъём ставки от ФРС (вероятно, во 2 половине 2022г.).

Рынок труда в США восстанавливается, поэтому логично теперь задуматься об инфляции.

А пока инфляция очень высока: в России за сентябрь около 8% годовых, в США уже 3 месяца 5,4 — 5,5% годовых.

А рынок живёт ожиданиями.

Очень показателен график меди (индикатор состояния экономики).

Медь по дневным:

До пандемии, цены были около 6 000.

После падения до 4338, рост до 10776 и теперь — плавное падение.

Думаю, рынок (не только меди) восстановится до своих разумных, равновесных значений.

Думаю, с газом произойдёт аналогично.

На smart — lab были интересные статьи про взаимозависимость нефти и газа:

зависимость цены нефти от цены газа считают через энергетический эквивалент от сжигания.

И текущая цена газа соответствует более $200 по нефти (неэффективность):

поэтому, в конце концов, цена газа опустится на разумные уровни.

( Читать дальше )

Рынок труда в США восстанавливается, поэтому логично теперь задуматься об инфляции.

А пока инфляция очень высока: в России за сентябрь около 8% годовых, в США уже 3 месяца 5,4 — 5,5% годовых.

А рынок живёт ожиданиями.

Очень показателен график меди (индикатор состояния экономики).

Медь по дневным:

До пандемии, цены были около 6 000.

После падения до 4338, рост до 10776 и теперь — плавное падение.

Думаю, рынок (не только меди) восстановится до своих разумных, равновесных значений.

Думаю, с газом произойдёт аналогично.

На smart — lab были интересные статьи про взаимозависимость нефти и газа:

зависимость цены нефти от цены газа считают через энергетический эквивалент от сжигания.

И текущая цена газа соответствует более $200 по нефти (неэффективность):

поэтому, в конце концов, цена газа опустится на разумные уровни.

( Читать дальше )

Блог им. OlegDubinskiy |Бешенство продолжается. Следующая серия (возможно, в 2022г.) будет про разборки, суды, новые законы и т.д.

- 06 октября 2021, 09:38

- |

Газ на ФОРТС +4%,

Газпром на ФОРТС около +3%.

Газ пойдёт и на эквивалент $300 по нефти

(зависимость цен нефти и газа считают через энергетический эквивалент от сжигания).

Прикольно, чем топить Европе ?

Нефтью?

Углем ?

Отходами от переработки древесины ?

Электричеством (не хватит) ?

Какие ещё варианты?

Может, наличными EURO топить (эффективно для борьбы с инфляцией, EURO и так падает — его не жалко) ?

А где же хвалёная зелёная экономика, если про старый и совсем не зелёный уголь вспомнили ???

Сегодня — продолжение вчерашнего бешенства.

Смотрю с забора.

Шортисты — держитесь.

Можно попкорн купить — интереснейшее кино.

А когда разрулят энергокризисную ситуацию, пойдёт следующая серия (не скоро, уже в 2022г.):

суды и решения, как не повторить аналогичную ситуацию в дальнейшем.

Обычно, крайние Россия

(газпром вроде точно выполняет контрактные обязательства:

хотели перейти на краткосрочные контракты с долгосрочных — получите) и

Китай (ну просто потому, что Китай всегда виноват, просто по определению, кому — то же надо быть виноватым).

Китай же газ закупает дороже — поэтому и виноват.

С уважением,

Олег.

Газпром на ФОРТС около +3%.

Газ пойдёт и на эквивалент $300 по нефти

(зависимость цен нефти и газа считают через энергетический эквивалент от сжигания).

Прикольно, чем топить Европе ?

Нефтью?

Углем ?

Отходами от переработки древесины ?

Электричеством (не хватит) ?

Какие ещё варианты?

Может, наличными EURO топить (эффективно для борьбы с инфляцией, EURO и так падает — его не жалко) ?

А где же хвалёная зелёная экономика, если про старый и совсем не зелёный уголь вспомнили ???

Сегодня — продолжение вчерашнего бешенства.

Смотрю с забора.

Шортисты — держитесь.

Можно попкорн купить — интереснейшее кино.

А когда разрулят энергокризисную ситуацию, пойдёт следующая серия (не скоро, уже в 2022г.):

суды и решения, как не повторить аналогичную ситуацию в дальнейшем.

Обычно, крайние Россия

(газпром вроде точно выполняет контрактные обязательства:

хотели перейти на краткосрочные контракты с долгосрочных — получите) и

Китай (ну просто потому, что Китай всегда виноват, просто по определению, кому — то же надо быть виноватым).

Китай же газ закупает дороже — поэтому и виноват.

С уважением,

Олег.

Блог им. OlegDubinskiy |динамика отчётов СОТ: вероятно, продолжение роста индекса доллара, рубль стабилен, на фонде спокойно и отток из акций в мире прекратился (динамика около 0).

- 03 октября 2021, 11:47

- |

На youtube рассказал своё мнение о рынке.

Во 2 половине сентября был отток с рынка акций.

На фьючах, ОИ (открытый интерес) уменьшился в 2 раза.

В конце сентября отток прекратились, рынки стабилизировались.

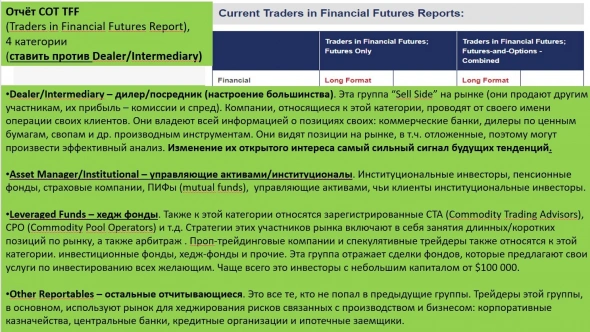

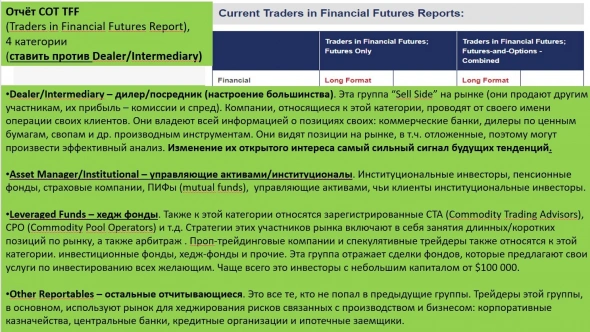

Теория.

Анализ СОТ.

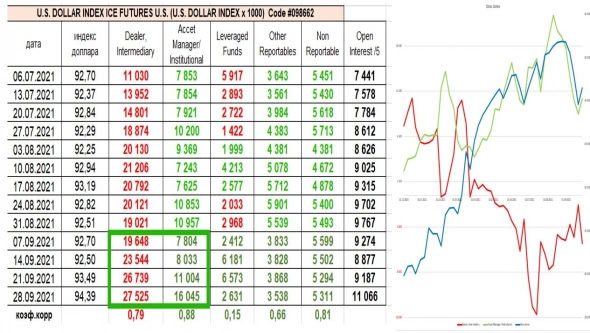

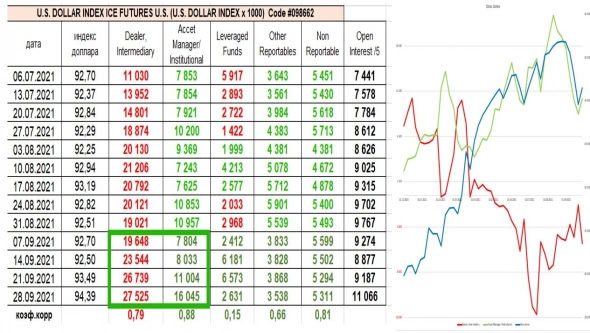

Рост DXY (индекс доллара):

( Читать дальше )

Во 2 половине сентября был отток с рынка акций.

На фьючах, ОИ (открытый интерес) уменьшился в 2 раза.

В конце сентября отток прекратились, рынки стабилизировались.

Теория.

Анализ СОТ.

Рост DXY (индекс доллара):

( Читать дальше )

Блог им. OlegDubinskiy |Растерянность рынка на выступлении Пауэлла

- 23 сентября 2021, 03:11

- |

Реакция рынка на важное события часто сложнопредсказуема.

Итоги заседания ФРС США:

базовая ставка осталась без изменений, на околонулевом уровне (0-0,25%), эмиссия (скупка облигаций $120 млрд.) осталась.

Но половина руководства ФРС США (9 из 18 членов комитета по открытым рынкам) указали, что ожидают первое поднятие ставок уже в 2022 году.

СЛЕДУЮЩЕЕ ЗАСЕДАНИЕ ФРС: 3 НОЯБРЯ.

Среднесрочно, думаю, в конце концов, вниз: обратите внимание на рост индекса доллара: уже 93,5.

Резкие движения UST и доллара в разные стороны – хороший индикатор того, что инвесторы растерялись: бычий рынок развернуть сложно, рынку нужно время для осмысления.

С одной стороны, ФРС не объявил о начале сворачивания QE (но не оставил сомнений, что сделает это на следующем заседании), с другой – дал сигнал о возможно более раннем повышении ставки (2022г.).

Именно для российского рынка — дополнительная неприятность:

Нижняя палата Конгресса США поддержала инициативу, ужесточающую санкции в отношении российского госдолга. Действующий запрет на покупки новых гособлигаций России предлагается распространить на вторичный рынок (сейчас запрет действует только на первичные размещения).

( Читать дальше )

Итоги заседания ФРС США:

базовая ставка осталась без изменений, на околонулевом уровне (0-0,25%), эмиссия (скупка облигаций $120 млрд.) осталась.

Но половина руководства ФРС США (9 из 18 членов комитета по открытым рынкам) указали, что ожидают первое поднятие ставок уже в 2022 году.

СЛЕДУЮЩЕЕ ЗАСЕДАНИЕ ФРС: 3 НОЯБРЯ.

Среднесрочно, думаю, в конце концов, вниз: обратите внимание на рост индекса доллара: уже 93,5.

Резкие движения UST и доллара в разные стороны – хороший индикатор того, что инвесторы растерялись: бычий рынок развернуть сложно, рынку нужно время для осмысления.

С одной стороны, ФРС не объявил о начале сворачивания QE (но не оставил сомнений, что сделает это на следующем заседании), с другой – дал сигнал о возможно более раннем повышении ставки (2022г.).

Именно для российского рынка — дополнительная неприятность:

Нижняя палата Конгресса США поддержала инициативу, ужесточающую санкции в отношении российского госдолга. Действующий запрет на покупки новых гособлигаций России предлагается распространить на вторичный рынок (сейчас запрет действует только на первичные размещения).

( Читать дальше )

Блог им. OlegDubinskiy |Важность риск менеджмента. Члены ФРС продают свои акции.

- 11 сентября 2021, 14:39

- |

В выпуске:

— о важности контроля риска (можно десятки раз заработать, но на 1 катастрофической движухе слить счёт),

— обзор (заседание ЦБ РФ, ЕЦБ, к 30 сентября 2 члена ФРС продадут свои акции и др.),

— мои позиции и мнение о рынке.

С уважением,

Олег.

Блог им. OlegDubinskiy |личное мнение о текущей ситуации на рынке

- 10 сентября 2021, 08:15

- |

Было заявление Кристин Лагард: сохранеие QE, «рекалибровка» (не совсем голубиное и далеко не ястребиное выступление).

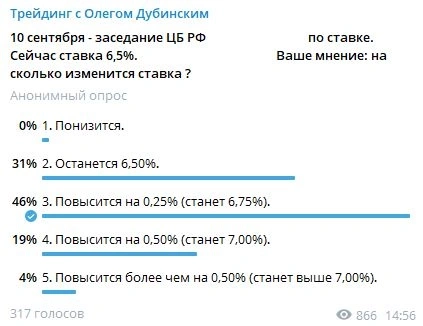

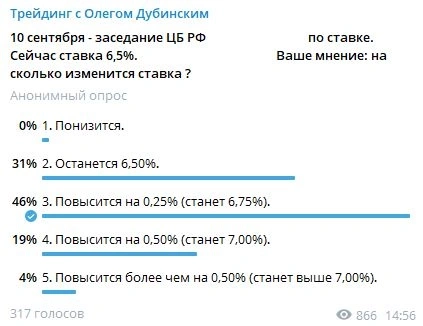

Сегодня ЦБ РФ повысит ставку на 0,25% или 0,5%: 2 наиболее вероятных варианта.

На telegram, предложил проголосовать: большинство считает, что +0,5%.

А что на рынке ?

Статистически опасный август прошёл: рост.

Статистически опасный сентябрь: просто боковик, рынок пытается определиться с направлением.

А что индексы ?

Да ничего:

S&P500 болтается около 4500.

Индекс Мосбиржи около 4000.

РТС пробил 1700 вверх и остаётся выше 1700 (вчера закрытие 1726).

Думаю, фактически — боковик.

И из этого боковика можно выйти и вверх, и вниз.

Олег.

Сегодня ЦБ РФ повысит ставку на 0,25% или 0,5%: 2 наиболее вероятных варианта.

На telegram, предложил проголосовать: большинство считает, что +0,5%.

А что на рынке ?

Статистически опасный август прошёл: рост.

Статистически опасный сентябрь: просто боковик, рынок пытается определиться с направлением.

А что индексы ?

Да ничего:

S&P500 болтается около 4500.

Индекс Мосбиржи около 4000.

РТС пробил 1700 вверх и остаётся выше 1700 (вчера закрытие 1726).

Думаю, фактически — боковик.

И из этого боковика можно выйти и вверх, и вниз.

Адрес в telegram@OlegTrading t.me/s/OlegTrading Чат с 790 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не рекламирую и не продаю: хобби.

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс