Блог им. OlegDubinskiy |1. Снова 2 валютных курса: на межбанке доллар и евро дороже вечных фьючерсов на Мосбирже на 1%, по юаню расхождение 0,3% 2. Высокая вероятность отскока вверх по РТС 2

- 10 октября 2024, 12:40

- |

Как говорится,

«никогда такого не было и вот опять».

Всё-таки, заметна нервозность перед 12 октября.

Всё — таки, перед 12 октября (санкции на Мосбиржу) появляется нервозность.

На этой неделе растёт открытый интерес (ОИ) на индекс РТС,

ОИ на РТС прошлой неделе закрылся 82 216 контрактов.

Сейчас теперь 109 359 контрактов (рост 33%).

Коэффициент корреляции по дневным индекса РТС и ОИ на индекс РТС с 1 1 2022г. = 0,60,

коэффициент корреляции индекса РТС и индекса Мосбиржи = 0,94

(т.е. высокая корреляция, идут в одном направлении).

Искажение — около квартальной экспирации

(резкое уменьшение ОИ), но

после квартальной экспирации прошло уже достаточно времени

На этой неделе

рост ОИ говорит о высоком интересе к индексу РТС.

Думаю, высокая вероятность, что

назревает отскок вверх в индексе РТС.

Как ВЫ понимаете, на рынке ничего не гарантировано,

поэтому оперирую понятием «вероятность».

С уважением,

Олег

- комментировать

- 583

- Комментарии ( 0 )

Блог им. OlegDubinskiy |Покупки / продажи валюты Минфином и ЦБ с 7 октября по 6 ноября: ежедневный объем покупки иностранной валюты и золота составит в эквиваленте 3,1 млрд руб.

- 03 октября 2024, 22:09

- |

Минфин России в октябре будет направлять на покупку иностранной валюты и золота по 3,1 млрд руб. в день.

Банк России будет зеркалировать эти операции, а также дополнительно продавать валюту на 8,4 млрд руб. в день.

Таким образом,

чистый объем валютных операций регулятора на внутреннем рынке

составит эквивалент 5,3 млрд руб. в день

против 200 млн руб. в день в сентябре.

Ежедневные объемы продаж валюты (юаней) вырастут более чем в 25 раз.

«Совокупный объем средств, направляемых на покупку иностранной валюты и золота, составляет 71,8 млрд руб.

Операции будут проводиться в период с 7 октября 2024 года по 6 ноября 2024 года, соответственно,

ежедневный объем покупки иностранной валюты и золота составит в эквиваленте 3,1 млрд руб.»

Источник:

www.rbc.ru/finances/03/10/2024/66fe5e1e9a794730c3277b3c

С уважением,

Олег

Блог им. OlegDubinskiy |Почему сегодня укрепляется рубль

- 25 сентября 2024, 19:07

- |

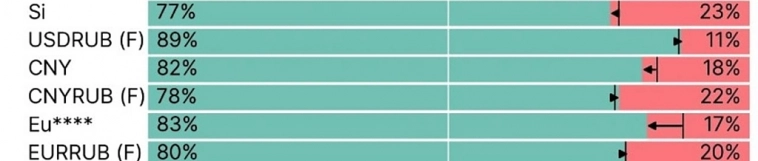

(аж 80 — 85% в лонгах).

Значит,

крупняк в шортах.

Вчера писал,

сегодня продолжаю писать,

ВЫСОКАЯ ВЕРОЯТНОСТЬ КРАТКОСРОЧНОГО УКРЕПЛЕНИЯ РУБЛЯ.

Да,

часть позиций — хедж,

часть позиций — одна нога в конструкции (включая опционы).

Но, всё — таки, настроение сильно за ослабление рубля.

Когда толпа слишком верит в сценарий, то всё происходит иначе.

Как говорится, «на Олимп толпой не ходят».

С уважением,

Олег

Блог им. OlegDubinskiy |Рубль: огромный пессимизм в рубле, 80% в лонгах по валютам к рублю (т.е. крупняк в шортах). Пессимизм в рубле настораживает: рубль может на неделе и укрепиться

- 24 сентября 2024, 09:12

- |

Напоминаю,

28 числа платят налог на прибыль, т.е. в конце месяца иногда экспортёры продают валюты.

% физических лиц в лонгах (зелёный) и в шортах (красный)

ВЫВОД

Рубль на текущей неделе может и укрепиться.

С уважением,

Олег

Блог им. OlegDubinskiy |По движению ОФЗ и акций можно понять, что ждут окончание цикла роста ставок и ослабления рубля (личное мнение)

- 06 сентября 2024, 14:21

- |

Мосбиржа на этой неделе хуже рынка (бенифициар высокой ставки).

Экспортёры (Татнефть, Лукойл,... ) и Совкомфлот (ставки у Совкомфлота в долларах) лучше рынка.

Участники рынка готовятся к дефициту юаней.

С 6 сентября банк России сокращает ежедневный объем продаж юаней с 7,3 млрд до 200 млн руб. в день.

С уважением,

Олег

Блог им. OlegDubinskiy |Почему сегодня упал индекс Мосбиржи. Маразм с валютными курсами крепчает. Рубль

- 22 августа 2024, 19:52

- |

Думаю,

причина падения индекса Мосбиржи -

резкое укрепление рубля на Мосбирже.

Но на межбанке рубль слабеет.

По дневным

Зелёные свечи — USDRUBF (вечный фьючерс доллар / рубль)

Жёлтый график — USDFIXME (фактически, курс ЦБ РФ, который устанавливается по итогам торгов на межбанке с 10-00 до 15-30)

Получается,

2 курса

- на межбанке всё дороже,

- на Мосбирже дешевле.

Т.е. USDRUBF дешевеет, а его базовый актив дорожает.

Прикол от Мосбиржи.

С уважением,

Олег

- комментировать

- 12.9К |

- Комментарии ( 38 )

Блог им. OlegDubinskiy |Как вторую неделю ЦБ РФ сдерживает курс доллара.

- 21 августа 2024, 15:34

- |

На Мосбирже фьючерсы по доллару и евро вторую неделю ниже, чем на межбанке.

Думаю,

ЦБ России просто старается сделать ослабление рубля более плавным.

Зелёные свечи — это USDRUBF

Желтый график — это USDFIXME (фактически, курс ЦБ РФ)

По дневным

Жёлтый график вторую неделю над зелёным.

Аналогично — по EURRUBF.

Даже связка GLDRUBF и GL-9.24 (недостаточная ликвидность) подходит для арбитража.

Рай для арбитража.

Можно поздравить тех, кто понимает.

С уважением,

Олег

Блог им. OlegDubinskiy |Личное мнение: какой смысл в валютном хеджировании опционами ? С мыслями об ослаблении рубля, выгоднее просто валютные облигации (пост не про арбитраж и не про опционные конструкции)

- 19 августа 2024, 10:53

- |

И не про опционные конструкции.

Например,

у участника рынка есть рублёвые облигации с доходностью 1,5% в месяц и мысли о валютных рисках (ослабление рубля).

Наиболее ликвидны квартальные опционы.

Декабрьские ещё не ликвидны.

Сентябрьские ликвидны, но экспирация через месяц.

При покупке коллов по центральному страйку, заморозят ГО 1839р. (в моменте),

теоретическая цена 1760 (в моменте).

Волатильность по центральному страйку средняя, 16,3 (в моменте).

Предполагаю (для расчёта), что колл куплен по теоретической цене.

Т.е. если сильного изменения курса за месяц не произойдёт, то будет потеряно 1760р. (стоимость пута считаю по теоретической цене).

Т.е. за месяц будет потеряна стоимость страховки, около 2% от стоимости базового актива, т.е. фьючерса Si-9.24.

Т.е. стоимость страховки превышает доходность по рублёвым облигациям.

При такой дорогой страховке,

хеджирование не имеет смысла.

Если можно сразу купить валютные облигации.

Да,

хеджирование будет выгодно при резком обвале рубля (т.к. опцион — не линейный инструмент), например, до 100 руб. за доллар.

( Читать дальше )

Блог им. OlegDubinskiy |Плавное ослабление рубля. Подтверждение по динамике позиций физических лиц. Личное мнение: начало осеннего тренда на ослабление рубля

- 19 августа 2024, 10:16

- |

В верхнем окне — курс доллар / рубль по дневным.

В нижнем окне — позиции физических лиц в фьючерсах Si (зелёным отмечены лонги, красным шорты).

Когда зелёный растёт, падающий тренд в базовом активе (БА).

Когда зелёный падает, растущий тренд в базовом активе.

Когда красный растёт, растущий тренд в базовом активе.

Сейчас физ. лица, в основном, в лонгах по фьючерсам Si.

Это — не опережающий, а подтверждающий индикатор.

Если зелёный будет падать, это подтвердит осенний тренд на ослабление рубля

(думаю, осенью рубль будет слабеть к доллару в связи с ростом М2 и высокими гос. расходами на оборону).

С уровня 84 р. за доллар, думаю, началось плавное ослабление рубля.

Учитывая историю военных экономик (например, интересны статьи Рэя Далио «Механика военной экономики»),

валюта воюющих стран слабела.

ЦБ РФ старается, чтобы тренд был плавным, а не как обычно.

Интересно мнение читателей smart-lab о полезности анализа позиций физических лиц.

Позиция юридических лиц не показательна, т.к.

открытый интерес юр. лиц в разы выше, чем физических лиц и

( Читать дальше )

Блог им. OlegDubinskiy |Когда мысль звучит из каждого утюга, значит, тенденция заканчивается или закончилась. Расхождение межбанковских курсов и валютных фьючерсов

- 14 августа 2024, 14:32

- |

USDFIXME (фактически, курс ЦБ РФ) (жёлтый)

MA по USDRUBF (9, simple, close) (белый)

По дневным

4 дня отрыва — и уже из каждого утюга начали говорить про тенденцию.

А сегодня — с утра на межбанке рубль падал на 1,5%, сейчас укрепляется на 1,5%.

Вероятно, тенденция заканчивается.

ВЫВОД.

Кто хочет заработать на движении, должен всё тестировать и самостоятельно следить.

С уважением,

Олег

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс