Олег Дубинский

Из ОФЗ уходят деньги, RGBI слегка падает (одна из причин падения рубля)

- 02 июля 2020, 09:27

- |

Индекс RGBI tr. по дневным (tr.включая купонный доход): начинает падать: теряется интерес к ОФЗ, одна из причин ослабления рубля.

В марте 2020г. в ОФЗ пришли деньги, теперь деньги уходят.

Интерес к рублю, акциям может появиться на более низких уровнях.

ЦБ РФ В 3 КВАРТАЛЕ ПЛАНИРУЕТ РАЗМЕСТИТЬ ОФЗ НА 1 ТРЛН РУБ.

ВИДИМО, ДЛЯ РАЗМЕЩЕНИЯ ТАКОГО ОБЪЕМА, ПРИДЕТСЯ УВЕЛИЧИВАТЬ ДОХОДНОСТЬ ОФЗ !

Белая линия — это МА(50).

Оранжевая линия — индекс силы (Александра Элдера.

Красная линия — индекс волатильности Чайкина ( индекс страха).

Страха пока нет, индекс силы медленно ползет вниз.

MACD hist. около 0.

Новая серия аукционов Минфина во вторник была провальной.

Предложив инвесторам 5-летние ОФЗ 26234 на 50 млрд рублей,

Минфину удалось собрать заявки только на 20 млрд.р.

Минфину удалось собрать заявки на 20 млрд.

Фактически разместить удалось лишь пятую часть заявленного объема (на 11,4 млрд рублей), несмотря на скидку к рынку.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Личный прибыльный опыт Intraday: оно Вам надо ?

- 01 июля 2020, 09:22

- |

ЛИЧНЫЙ ОПЫТ INTRADAY (личное мнение). Новички начинают с intraday (intraday и опаснее, и сложнее).

Intraday был когда был портфель (с 08 июня в долларовых инструментах, в основном GOLD ETF), intraday был до 10% счета.

Intraday выматывает и выигрыш десятая процента или меньше, очень редко больше (0,1% портфеля = 1% от 10% портфеля).

Надо понять, сильная ли акция. Если акция стала слабой и как мячик отскакивает от уровня,

срочно продавайте на подходе к уровню (даже в минус, иначе минус будет большой минус).

Проще флэтовый день с минимумом новостей.

(а то в новостной день глазом моргнуть не успеете,

как движуха в 1-2-3-4-5% пробьет все уровни, за которыми следили, зато потом обязательно будет откат:

это программисты ловят, тут высокая скорость реакции необходима).

Intraday — как энергетический вампир! Очень много надо одновременно смотреть, иначе движение будет копеечным, а надо комиссию отбить. Среднесрочно и выгодней, и не отбирает столько энергии.

Эффективней Intraday и выше % дохода по принципу арбитража:

на открытии из-за вечерней сессии не так эффективно теперь будет

(см.отраслевые индексы Доу Джонса, особенно банковский, и при их резкой движухе с аукциона открытия или первые 1-5 минут можно «ловить» заявки «на дурака»: тут % прибыли может быть выше (ловить близко к цене закрытия, ставить на направление США), многие смотрят общий Доу, а не отраслевые.

( Читать дальше )

Прогноз Г.Грефа: когда крупный руководитель спускается к народу, насторожитесь.

- 01 июля 2020, 09:00

- |

Прогноз Германа Грефа про доллар за 60р. к концу 2020г

Когда крупный руководитель или чиновник спускается к народу с прогнозом,

рекомендую насторожиться.

Герман Греф сказал, что доверяет аналитику Генри Гроубу, спрогнозировавшему нефть $60-62 на конец 20г.

И сказал, что при нефти $60-62, рубль к $ будет около 60.

Да, Г.Греф — эффективный руководитель.

( Читать дальше )

ВСМПО Ависма ищет покупателя 5,95% акций РусГидро

- 30 июня 2020, 08:54

- |

Пандемия коронавируса негативно повлияла на рынок титана.

Производственный план ВСМПО Ависма 2020 год понижен на 32%.

Продажа доли в РусГидро, которая сейчас оценивается примерно в 19 млрд руб.,

поможет поддержать профильный бизнес компании.

ВСМПО Ависма может приостановить производство.

Если сделка состоится и пакет не будет продан одному инвестору,

количество свободно обращающихся акций РусГидро резко возрастет.

На данный момент показатель free float компании равен примерно 19% .

При добавлении еще 5,95% бумаг он может достичь почти 25%.

Включение бумаг компании в индекс MSCI, то оно вряд ли произойдет в ближайшее время.

Чтобы вернуться в расчетные базы индексов, бумагам РусГидро нужно обогнать рынок в целом примерно на 30%, если исходить из текущих рыночных оценок и из коэффициента free float 30%.

При коэффициенте free float на уровне 25% котировкам РусГидро нужно обойти рынок на 55%.

( Читать дальше )

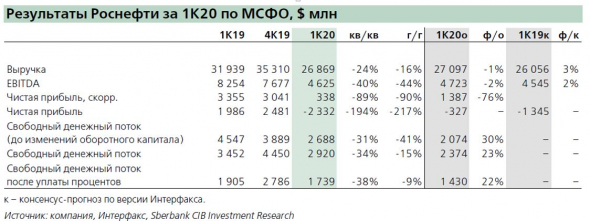

Роснефть: если нефть《$40, то РН в июле хуже рынка. РН уязвима к курсу руб.

- 30 июня 2020, 08:48

- |

Цена Роснефти уже очищена от дивидендов.

У Роснефти долг к год. EBITDA выше, чем у остальных компаний: более 3 годовых EBITDA (в основном, $).

Если нефть смогут продавить ниже $40, то в июле Роснефть может стать хуже рынка.

В 1 квартале был чистый убыток именно из-за валютной переоценки (рубль в марте упал).

( Читать дальше )

В июне - снижение отгрузок URALS в 40%, поэтому рекордная премия $2,35 к BRENT.

- 29 июня 2020, 07:21

- |

Российская нефть марки Urals торгуется в Северо-Западной Европе с премией $2,35 к Brent, сообщило ценовое агентство Argus. Это рекордный показатель за историю наблюдения агентства с сентября 1994 года.

«Поддержку стоимости сорта оказала информация о снижении отгрузок Urals в июле более чем на 40% вследствие сокращения добычи в России в рамках соглашения ОПЕК+»,— говорится в сообщении Argus.

Прежний максимум был установлен в конце мая ($2,3). В абсолютном выражении цена Urals достигла $43,25, баррель подорожал на $0,92.

Ранее глава Минэнерго Александр Новак сказал, что прогнозирует среднюю цену на Urals в $35. Он ожидает восстановления нефтяного сектора, который сильно пострадал из-за пандемии коронавируса, через «два-три года».

yandex.ru/turbo/s/kommersant.ru/doc/4396176( Читать дальше )

"COVID-19 может вызвать истощение важных иммунных клеток (как ВИЧ), признает NY Times. ДЕМОКРАТАМ НУЖЕН ОБВАЛ, ЖУРНАЛИСТЫ ЗА ДЕМОТРАТОВ.

- 28 июня 2020, 22:06

- |

«COVID-19 может вызвать истощение важных иммунных клеток (как ВИЧ), признает NY Times. Журналистам нужны сенсации: опять кошмарят (в марте тоже кошмарили, но другими словами). Большинство СМИ – за демократов: 51% активов американца держать в ценных бумагах. Поэтому демократам важен среднерочный обвал.

»У многих пациентов, госпитализированных с коронавирусом, иммунной системе угрожает истощение некоторых жизненно важных клеток, что наводит на мысль о параллелях с ВИЧ".

Доктор Джон Уэрри, иммунолог из Пенсильванского университета, сказал, что исследования в настоящее время указывают на “очень сложные иммунологические сигнатуры вируса.

В мае доктор Уэрри и его коллеги опубликовали в интернете статью, показывающую целый ряд дефектов иммунной системы у тяжелобольных пациентов, включая потерю борющихся с вирусом Т-клеток в некоторых частях тела.

( Читать дальше )

Облигации. Обзор рынка ОФЗ. Индекс RGBI. Как зарабатывали на длинных облигациях. FXTB

- 27 июня 2020, 22:38

- |

Облигации. Обзор рынка ОФЗ.

Индекс RGBI. Как зарабатывали на длинных облигациях.

FXTB как альтернатива наличному доллару.

Сначала рекомендации, потом расчет % доходности, выпуски нумерую

m.youtube.com/c/путешествияитрейдингсОлегомДубинским

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

Итоги недели Расчет рекомендаций Стресс тесты ФРС Bridgewater Индексы Прогноз

- 27 июня 2020, 21:23

- |

Коллеги, 26 выпуск СОВЕТЫ ТРЕЙДЕРА

Расчет доходности рекомендаций.

Новая (прогрессивная) шкала НДФЛ: как не попасть на пеню.

Личный опыт торговли Intraday.

Письма Bridgewater (мнение Рэя Далио) о высокой вероятности грядущего потерянного десятилетия США.

Стресс тесты ФРС и решения ФРС.

Разбор индексов Мосбиожи, РТС, нефть, золото.

Сначала рекомендации, потом расчет % доходности, выпуски нумерую

m.youtube.com/c/путешествияитрейдингсОлегомДубинским

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

КАК ПОЛУЧИТЬ ДОХОД НА КОРРЕКЦИИ (КРОМЕ АКЦИЙ) И НЕ ВЫВОДИТЬ ДЕНЬГИ С РЫНКА.

- 26 июня 2020, 16:04

- |

обзор рынка облигаций (для краткосрочного хранения денег на коррекции, удобен флоатер ОФЗ 29006, описание и инфо о расчете НКД — в этом выпуске от 20 06 2020г.

КАК ПОЛУЧИТЬ ДОХОД НА КОРРЕКЦИИ (КРОМЕ АКЦИЙ) И НЕ ВЫВОДИТЬ ДЕНЬГИ С РЫНКА.

НА ЛЕТО 2020г. УДОБНЫ ФЛОАТЕРЫ (ИЗ ФЛОАТЕРОВ, ОФЗ 29006 НАИБОЛЕЕ ЛИКВИДЕН).

В случае падения нефти и рубля (высокая вероятность такого падения в июле 2020г.), ОФЗ С ФИКСИРОВАННЫМ ДОХОДОМ МОГУТ УПАСТЬ НА КОРРЕКЦИИ.

Минфин провел 23 июня два аукциона ОФЗ, и по оценкам аналитиков, они оказались не совсем удачными, принеся менее 40 миллиардов рублей выручки – на аукционе ОФЗ 26232 удалось разместить облигации на 29,5 миллиарда рублей, а в серии 26233 — на 9,1 миллиарда рублей .

( Читать дальше )

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- COT отчет

- Dow Jones

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- usd

- акции

- банки

- башнефть

- брокеры

- БСП

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- русал

- рынки

- рынок

- санкции

- Сбер

- сбербанк

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- СПБ биржа

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- узкая денежная база

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань

- Яндекс