SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

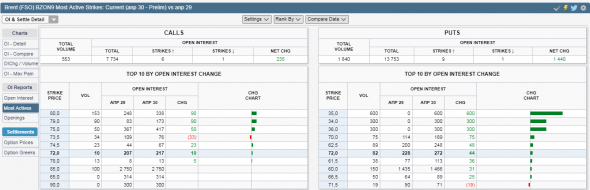

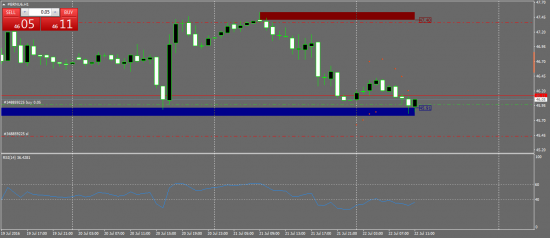

Торговые сигналы! |WTI&Brent

- 26 октября 2018, 04:29

- |

краткосрочные технические отскоки

WTI 68,3

Brent 78.3

WTI 68,3

Brent 78.3

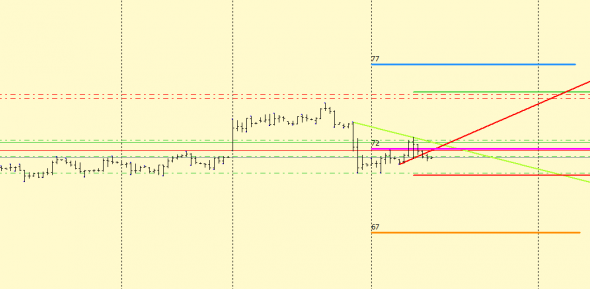

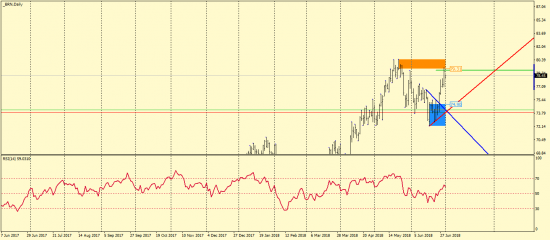

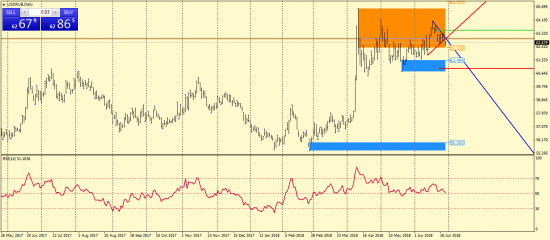

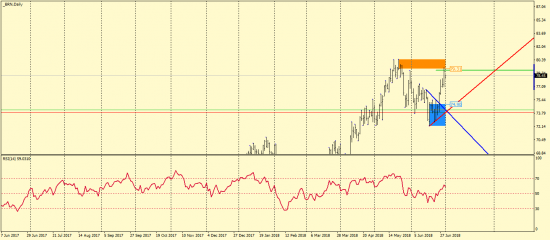

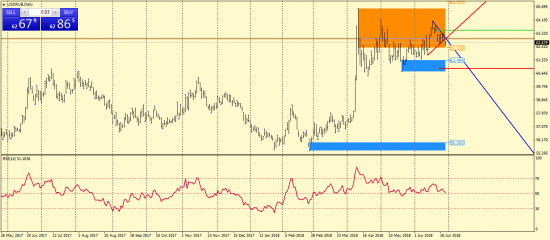

Торговые сигналы! |BRN и USDRUB

- 02 июля 2018, 04:41

- |

Нефть пройдет еще немного, вангую до 81. На недельках дивер давно маячит. На дневках аптренд

Рубль укрепиться до 61,500 — 61.

( Читать дальше )

Рубль укрепиться до 61,500 — 61.

( Читать дальше )

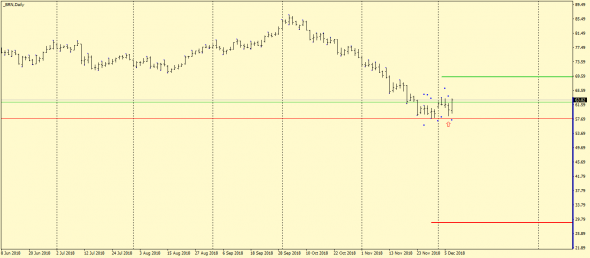

Блог им. NakedTrader |Новые причины для дорогой нефти

- 17 мая 2018, 08:06

- |

Morgan Stanley нашел новую причину для подорожания нефти — к 2020 году в силу вступят новые международные требования к судовому топливу, запрещающие использовать для него нефтепродукты с высоким содержанием серы. Один лишь этот фактор может привести к росту цен на сырую нефть до $90, считают в инвестбанке.

- Международная морская организация требует к 1 января 2020 года снизить максимальное содержание серы в судовом топливе с 3,5% до 0,5%. Это приведет к избытку предложения высокосернистого мазута и росту спроса на нефтепродукты, отвечающие новым требованиям.

- Новые требования создадут спрос на дополнительные 1,5 млн баррелей нефтепродуктов в день, пишут аналитики Morgan Stanley(в этом году средний спрос на нефть — 98 млн баррелей в день). Они отмечают, что последний раз дефицит средних дистиллятов наблюдался в 2007-2008 годах и стал одним из факторов последнего пика цен на нефть, когда они приблизились к $150.

( Читать дальше )

Блог им. NakedTrader |ЦЕНА НА НЕФТЬ МАРКИ BRENT – ТАБЛИЦА С 1986 ПО 2016 ГОД

- 19 октября 2017, 03:36

- |

чисто инфа

worldtable.info/yekonomika/cena-na-neft-marki-brent-tablica-s-1986-po-20.html

я уже не вспомню события 1998, но то, что не бедствовали, это точно

worldtable.info/yekonomika/cena-na-neft-marki-brent-tablica-s-1986-po-20.html

я уже не вспомню события 1998, но то, что не бедствовали, это точно

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс