Блог им. Krojter |Опасаетесь рецессии в США? Goldman Sachs советует, что предпринять

- 27 января 2016, 05:02

- |

В начале года американский фондовый рынок неплохо упал. На фоне этого начались апакалиптичные разговоры о грядущей рецессии в США.

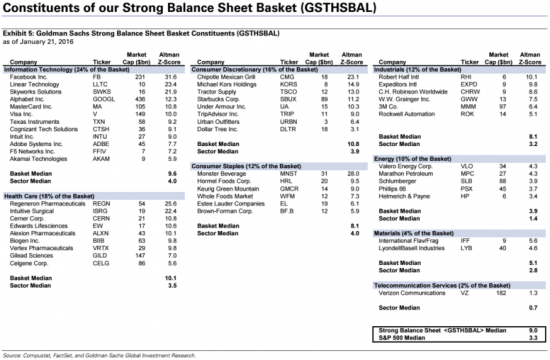

Goldman Sachs не верит в подобный исход событий. Однако для сомневающихся был предложен выход: покупка акций американских эмитентов с сильными балансовыми показателями и слабой зависимостью от зарубежных рынков сбыта. Подобные бумаги будут чувствовать себя лучше рынка даже в условиях экономического коллапса. По мнению аналитиков, в текущих условиях сравнительной силы американской экономики, укрепляющегося доллара, высокой долговой нагрузки корпораций и слабости кредитных рынков подобная стратегия принесет неплохую отдачу.

К корпорациям с сильными балансами по версии Goldman относятся: Facebook, материнская компания Google – Alphabet, биотех Biogen, телеком Verizon и пр., представленные на нижеприведенной схеме.

( Читать дальше )

- комментировать

- 12

- Комментарии ( 3 )

Блог им. Krojter |Рынок Treasuries говорит «нет» слухам о грядущей рецессии в США

- 21 октября 2015, 05:09

- |

В последнее время на фоне выхода неоднозначной американской макростатистики возникли спекуляции о грядущей рецессии в крупнейшей экономике мира.

Не следуют забывать и сравнительно недавнюю рыночную турбулентность. Более того, определенная вероятность нового захода американского фондового рынка вниз все еще сохраняется.

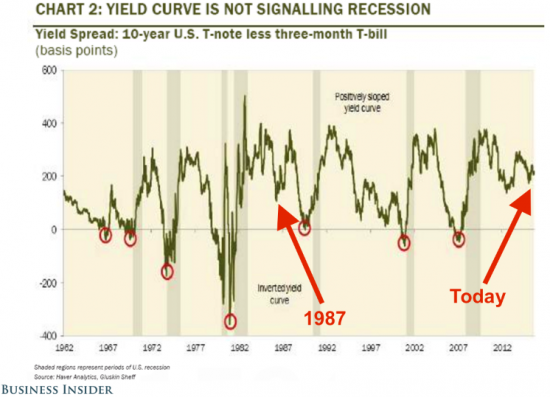

Примечательно, что на эту неделю пришлась 28-я годовщина «черного понедельника» 1987 года, когда Dow Jones потерял 22,6%. Внимания заслуживает тот факт, что во время и после этого события рецессии в США не наблюдалось. Подобный исторический экскурс не случаен, ведь своего рода «черный понедельник» мы видели и в конце августа.

В 1987 году рынок американских гособлигаций четко показал, что экономического коллапса в ближайшее время не наступит. Речь идет от так называемой кривой доходности. Когда доходность краткосрочных T-bills выше доходности долгосрочных T-bonds, кривая является перевернутой, что сигнализирует о грядущей рецессии.

В 1987 году кривая доходности имела нормальный вид. Сейчас ситуация является аналогичной. Таким образом, поводов для беспокойства пока нет. Следует отметить, что существует еще ряд индикаторов, свидетельствующих в пользу поддержки подобной идей, в частности, сверхнизкие заявки на пособия по безработице.

БКС Экспресс

Блог им. Krojter |Грядет ли рецессия в США? Один из ключевых индикаторов говорит, что нет

- 13 октября 2015, 05:07

- |

В последние недели на фоне турбулентности мировых финансовых рынков и выхода неоднозначных макроданных возникли слухи относительно грядущей рецессии в Америке.

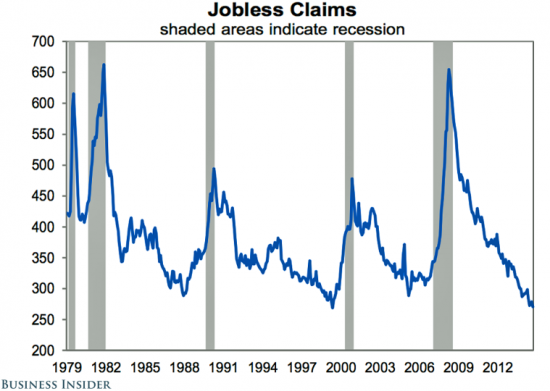

Однако один из индикаторов продолжает разрушать легенды. Речь идет о недельной статистике по рынку труда США. Число первичных обращений за пособиями по безработице находится невдалеке от минимума за 42 года. В прошлый четверг оно составил 262 тыс., а четырехнедельная средняя по показателю – 267 тыс.

В недавней аналитической записке главный стратег инвестдома BMO CapitalБрайан Бельски обратил внимание на тот факт, что индикатор подскакивал в преддверии всех рецессий после Второй мировой войны. Сейчас этого не наблюдается.

Следует отметить, что недельные данные идут в разрез с достаточно слабыми payrolls за сентябрь. Однако эксперты Capital Economics считают данные от BLS скорее исключением, указывая на расхождение сентябрьского отчета с прочей статистикой по рынку труда США. Речь идет не только о благоприятных initial jobless claims, но и о числе созданных вакансий, а также соответствующем индикаторе от Conference Board.

Таким образом, исходя из недельных данных по рынку труда США, особых поводов для беспокойства нет. Американская экономика может замедлиться, однако, о грядущей рецессии говорить пока рано.

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс