Козлов Юрий

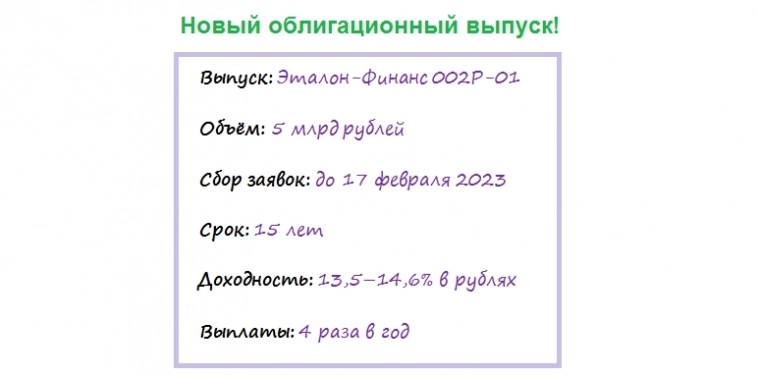

Новый выпуск облигаций Эталона: прожарка

- 15 февраля 2023, 16:00

- |

🏢 Группа Эталон является одним из крупнейших отечественных девелоперов, реализующих жильё в бизнес и комфорт сегментах.

Геополитический кризис 2022 года позволил компании приобрести активы финского строительного концерна YIT, и благодаря этой сделки Эталон получил земельный банк сразу в пяти новых регионах, цифровую платформу по обслуживанию домов «Диспетчер 24», библиотеку проектных решений и технические ноу-хау. На этом фоне не стоит удивляться, почему компании удалось продемонстрировать ударные темпы ввода жилья в 2022 году (рост объемов 4,2 раза и подъем с 34-е на 4-е место по этому показателю в стране среди отечественных девелоперов).

🧐 Менеджмент Эталона постоянно мониторит рынок на предмет новых сделок M&A. И делает это очень продуманно и своевременно, особенно учитывая, что мелким застройщикам тяжело привлекать банковское финансирование, и они будут вынуждены постепенно уходить с рынка. Представители компании неоднократно заявляли, что

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Начинается эпоха долгожданных редомициляций?!

- 15 февраля 2023, 10:33

- |

Кстати, буквально на прошлой неделе крупнейший отечественный портовый оператор Global Ports, который мы с вами прожаривали ещё в далёком 2020 году, также заявил о намерении провести редомициляцию с Кипра в Россию. Бумаги компании торгуются на Лондонский бирже, и эмитент запланировал провести делистинг.

О планах провести редомициляцию ранее также говорили в Polymetal и Русагро, при этом менеджмент обоих эмитентов рассматривал регистрацию не в России, а в дружественных юрисдикциях. Но по большому счёту движение даже в этом направлении — уже большой шаг вперёд.

( Читать дальше )

Как повышение нормы резервирования отразится на банках?

- 14 февраля 2023, 11:35

- |

Когда речь заходит о Центробанках, то обычно принято в первую очередь обсуждать изменение ключевой ставки и динамику золотовалютных резервов, в то время как об изменении норм резервирования говорят гораздо реже, однако это также один из важнейших показателей банковской системы.

📊 Норма резервирования оказывает значительное влияние на динамику денежной массы (М2), поскольку чем меньше норма резервирования, тем быстрее растет М2. Другими словами, чем меньше банки вынуждены “замораживать” денежных средств, тем больше они могут выдать кредитов, и тем быстрее растёт денежная масса.

Центробанки многих стран мира часто сокращают норму резервирования в начале рецессии, чтобы стимулировать рост банковского кредитования. По мере прохождения пика кризиса норма резервирования повышается, чтобы не допустить “инфляционного перегрева” экономики. Таким образом,

( Читать дальше )

Энел Россия: на несколько лет эту историю можно забыть

- 13 февраля 2023, 10:22

- |

💰 В конце ноября прошлого года я с улыбкой на лице читал заголовки, подобные вот этим. И, как оказалось, моя ирония была совершенно обоснованной: Совет директоров ЭЛ5-Энерго решил не давать рекомендации акционерам по выплате дивидендов, вплоть до достижения оптимального уровня долговой нагрузки.

Это означает, что в ближайшие годы компания будет направлять весь свободный денежный поток (FCF) исключительно на снижение долга, т.к. высокая долговая нагрузка создаёт значительные риски для финансовой устойчивости, ограничивая потенциал её развития и инвестиционную привлекательность. Собственно, в утверждённом пятилетнем плане ЭЛ5-Энерго такая формулировка и значится, а значит

( Читать дальше )

Суточная ставка аренды полувагонов обновила полугодовой максимум!

- 09 февраля 2023, 12:52

- |

📈 По данным электронной торговой площадки железнодорожных грузоперевозок RailCommerce, в начале февраля 2023 года ставка аренды полувагонов выросла до полугодового максимума и достигла отметки 2521 руб.

За последние 10 лет мы наблюдаем уже третий экономический кризис в России, но нынешняя ситуация для ж/д перевозчиков разительно отличается от двух предыдущих, причём в лучшую сторону:

✔️ Кризисы 2015 и 2020 гг. сопровождались резким падением ставок аренды, на фоне увеличения профицита вагонного парка на сети РЖД. На этом фоне ставки аренды демонстрировали крутое пике, что резко сокращало доходы лидеров отрасли, а мелкие игроки и вовсе становились банкротами, поскольку используют в своей работе преимущественно лизинг.

✔️ Сейчас профицит полуговагонов на сети РЖД составляет 63,3 тыс. – показатель вблизи 5-летнего минимума. Причем сокращение избыточного вагонного парка началось еще в конце 2020 года, задолго до нынешнего кризиса.

( Читать дальше )

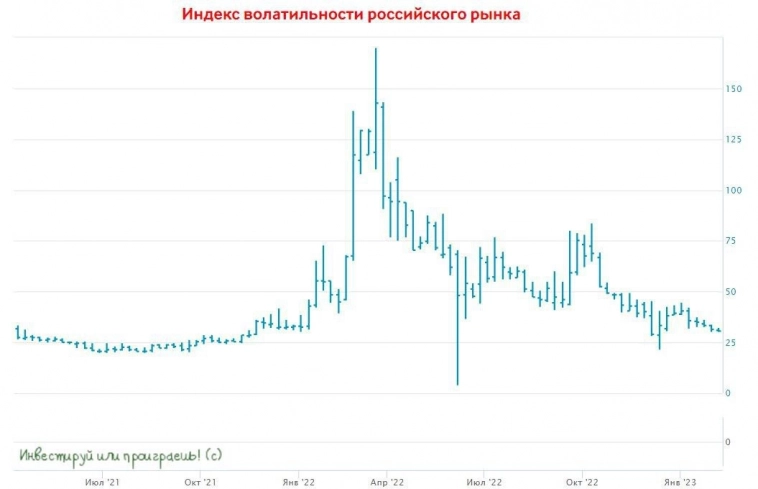

Российский индекс страха совсем потерял страх!

- 07 февраля 2023, 18:19

- |

В октябре мы с вами подробно разобрали индексы RVI и RGBI, и как они нам могут помочь на практике в принятии инвестиционных решений. И тогда же мы отметили, что «бОльшую часть времени индекс RVI находится в диапазоне 20-40 пунктов, и падение ниже 20 пунктов уже должно настораживать, поскольку может случится сильная коррекция на рынке».

В то время как агрессивные покупки, наоборот, нужно совершать в турбулентные периоды, т.е. когда индекс RVI на хаях, эмоции на рынке зашкаливают, а паника у инвесторов набирает обороты.

👉 Ни к чему не призываю, но про осторожность не забывайте на этом тонком российском фондовом рынке! Это как во время ранней зимы: вроде бы на уличном термометре температура ниже нуля и появляется соблазн прокатиться на коньках, но лёд на озере ещё тонкий, есть риск провалиться...

©Инвестируй или проиграешь

Whoosh: чемпион кикшеринга!

- 06 февраля 2023, 14:19

- |

🛴 Whoosh сегодня представил операционные результаты за 2022 год:

📈 Отрадно отметить, что бизнес крупнейшего российского оператора краткосрочной аренды электросамокатов, которого мы с вами прожаривали в середине декабря прошлого года, динамично развивается. Так, общее количество поездок увеличилось по сравнению с 2021 годом на +111% и достигло рекордных 55,5 млн поездок, а количество зарегистрированных аккаунтов удвоилось и вплотную приблизилось к 12 млн человек! Впечатляет.

При этом порядка77% поездок совершалось по транспортному сценарию (то есть не для развлекательных целей). Это красноречиво указывает на то, что население использует Whoosh, в первую очередь, в качестве альтернативы общественному транспорту, такси и автомобилям, и именно на это делает упор компания в своей бизнес-модели. Такая ситуация стала возможной благодаря гибким тарифам и большому количеству самокатов в городах присутствия, которых на конец 2022 года насчитывается уже 40 (в России и СНГ), по сравнению с 25 годом ранее.

( Читать дальше )

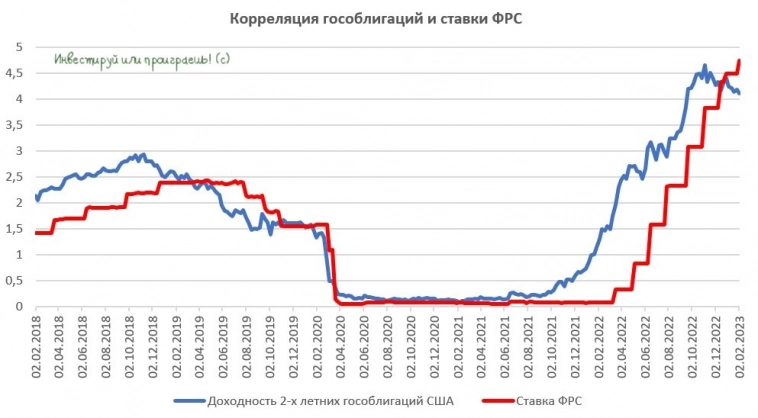

ФРС США взбодрила товарный рынок

- 04 февраля 2023, 16:19

- |

🏛 Американский Центробанк в среду вечером повысил процентную ставку на 25 б.п. до 4,75%. В прошлом году Федрезерв агрессивно повышал процентные ставки, однако сейчас шаг уменьшен до четверти процента. Собственно, как и ожидалось.

Следующее заседание состоится 22 марта 2023 года, и процентная ставка, видимо, будет ещё раз повышена с аналогичным шагом до 5,00%, после чего цикл роста ставок завершится.

📣 Глава ФРС Джером Пауэлл в ходе пресс-конференции указал на дезинфляционые процессы в американской экономике. Во 2 кв. 2023 года ставка ФРС, наконец, окажется выше инфляции в США, и если мы вспомним, то именно этого ФРС добавилась в последнее время.

📉 Когда ФРС США начнёт снижать процентные ставки?

Если проводить исторические параллели, то процесс может быть запущен уже на декабрьском заседании регулятора. Сейчас доходность двухлетних американских государственных облигаций на 0,65% выше ставки ФРС США, и в прошлом в такие периоды снижение ставок начиналось через 9 месяцев.

( Читать дальше )

Разворот негативного тренда для РЖД

- 03 февраля 2023, 11:00

- |

Слабая динамика наблюдалась практически по всем сегментам, за исключением зерна (+23,5% г/г) и строительных материалов (+8,1% г/г). О рекордном урожае зерновых в России мы с вами недавно говорили, поэтому лидерство данного сегмента в ж.д. погрузке не удивительно.

Львиная доля погрузки по-прежнему приходится на уголь и нефть/нефтепродукты, и здесь ситуация пока не изменилась в лучшую сторону. Периодически менеджмент РЖД сообщает о росте погрузки данных товаров на различных направлениях, но в целом динамика здесь по-прежнему слабая.

❗️На первый взгляд, статистика негативная, однако для ж/д операторов более важным является показатель грузооборота, который вырос на 1,5% (г/г) до 228,4 млрд тарифных тонно-км. Именно данный показатель лучше всего коррелирует с динамикой выручки операторов. Отрадно отметить, что положительная динамика наблюдается второй месяц подряд (вспоминаем

( Читать дальше )

ЦБ подвёл итоги 2022 года по банковскому сектору РФ

- 30 января 2023, 14:48

- |

🔸 Темп роста корпоративного кредитования вырос за минувшие 12 месяцев на 2,6 п.п. до 14,3%. Двузначный рост не стал большой неожиданностью, поскольку в прошлом году мы рассказывали про сильный рост денежной массы, который сигнализирует об увеличении банковского кредитования.

🔸 Ипотека по-прежнему является драйвером роста в розничном кредитовании: в прошлом году показатель вырос на 20%, благодаря льготным госпрограммам. Поскольку льготную ипотеку продлили до 1 июля 2024 года, в этом году ЦБ ждёт роста ипотеки ещё на 15%, что позитивно для Сбера и ВТБ, на которых приходится львиная доля данных кредитов в банковской системе. Хотя и другие банки, в том числе публичный Банк Санкт-Петербург, также получат свою выгоду от роста ипотечных займов.

🔸 Значительного ухудшения качества кредитного портфеля не произошло (!), несмотря на опасения, которые на рынке активно фигурировали прошлой весной (в первые месяцы после начала СВО): доля просроченной задолженности по корпоративным кредитам сократилась на 0,6 п.п. до

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- Headhunter

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- золото

- инвестирование

- инвестируйилипроиграешь

- инвестиции

- индекс Мосбиржи

- интервью

- инфляция

- коронавирус

- Ленэнерго

- ЛСР

- ЛСР Группа

- ЛУКОЙЛ

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МОЭСК

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчетность

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- рубль

- Русал

- Русгидро

- рынок акций РФ

- рынок недвижимости

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- трейдинг

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- Энел Россия

- Эталон

- Юнипро

- Яндекс