Козлов Юрий

ОГК-2: разбираемся в финансовой отчётности за 9m2020

- 15 ноября 2020, 14:56

- |

Вслед за ТГК-1 пришёл черёд заглянуть и в отчётность ОГК-2 по МСФО, которая последней из трёх сестёр по ГЭХу представила свои финансовые результаты за 9 месяцев 2020 года.

Много букв здесь не потребуется, да и не хочется утомлять вас в этот прекрасный воскресный день скучной информацией, поэтому постараюсь быть максимально кратким и минимально скучным для вашего отдыхающего сознания.

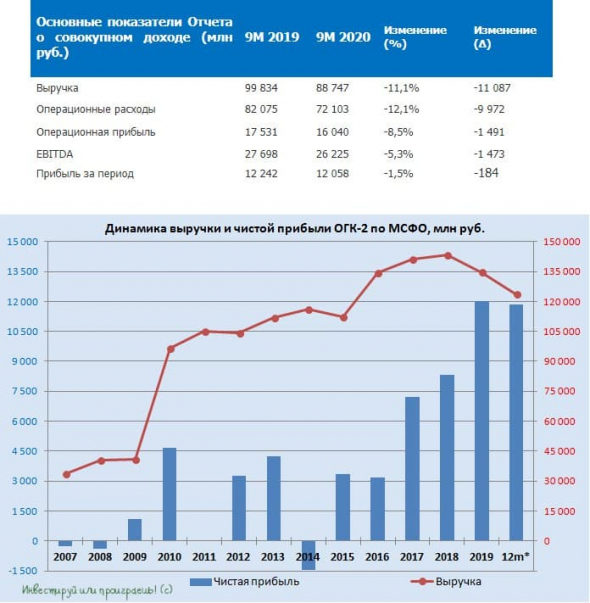

📉 Итак, под влиянием снижения выработки электроэнергии (на фоне аномально тёплой зимы, ограничительных мер из-за COVID-19 и оптимизации производственной деятельности), а также негативной ценовой динамики на рынке РСВ, выручка ОГК-2 с января по сентябрь заметно снизилась – сразу на 11,1% (г/г) до 88,7 млрд рублей.

⛩ В качестве поддержки своё высокорентабельное плечо в трудную минуту подставил сегмент ДПМ, однако и ему оказалось не по силам справиться с нахлынувшим негативом и кардинально повлиять на динамику доходов. Правда, повышенные платежи в рамках ДПМ компания будет получать вплоть до конца 2022 года, а потому для выхода на эффектную финишную прямую время ещё есть. Да и определённые надежды на улучшение ценовой конъюнктуры на рынке РСВ также остаются.

( Читать дальше )

- комментировать

- 2.6К | ★2

- Комментарии ( 2 )

Акции НЛМК удвоились с мартовских минимумов, но что дальше?

- 14 ноября 2020, 10:37

- |

ИСТОЧНИК

📈 С коронавирусных мартовских минимумов 2020 года акции НЛМК за какие-то восемь месяцев взяли и удвоились в цене, вплотную приблизившись к круглому уровню в 200 рублей, который они ещё никогда не покоряли. Собственно, и текущие значения котировок – это новые исторические максимумы для котировок, о которых ещё весной было страшно даже мечтать.

❓Откуда взялся такой позитив и почему акции НЛМК так уверенно и практически безоткатно движутся вверх? Попробуем разобраться, выделив основные моменты:

✅ Высокий уровень вертикальной интеграции, подразумевающий обеспечение собственным сырьём и энергоресурсами, что особенно важно в волатильные времена. Как пример – ММК, которая сейчас страдает от высоких цен на железную руду на мировом рынке, в то время как НЛМК почти полностью обеспечена ею и не реагирует на эти ценовые вызовы.

( Читать дальше )

Почему индекс Мосбиржи так стремительно взлетел к 3000 пунктам?

- 12 ноября 2020, 10:51

- |

❓Благодаря каким факторам российский фондовый рынок взлетел выше 3000 пунктов за последние пару недель? И это притом, что последние семь торговых сессий индекс Мосбиржи закрывал исключительно в плюс!

1️⃣ Мировые рынки (в том числе и российский) поверили в вакцину. Возможно, конечно, с определёнными нюансами: Европа надеется на Pfizer, Россия верит в «Спутник-V» от центра имени Гамалеи – но не суть. В любом случае этот оптимизм и постепенный возврат к привычной жизни в обозримом будущем греют рынки.

2️⃣ Джо Байден на посту президента США уже не так пугает и страшит, а поднять налоги на корпоративный сектор ему будет очень непросто. Особенно с учётом того, что в Сенате у республиканцев, судя по всему, хорошие шансы сохранить большинство.

3️⃣ Российский фондовый рынок ощущает также поддержку со стороны растущей нефти, которая вчера попыталась протестировать уровень $45, но пока безуспешно. Тем не менее где-то в районе $47 располагается постковидный максимум, обновление которого может подтолкнуть котировки цен на чёрное золото к дальнейшему росту. Помните этот недавний пост?

Юнипро: высокие дивиденды стали на шаг ближе

- 11 ноября 2020, 10:47

- |

Юнипро по итогам 9 месяцев 2020 года снизила чистую прибыль по МСФО ровно на четверть, по сравнению с аналогичным периодом прошлого года, до 10,2 млрд рублей. Показатель EBITDA не досчитался чуть более 10% (г/г), довольствовавшись результатом в 19,2 млрд.

Причиной тому – слабая динамика выручки (-7,4% до 54,8 млрд рублей), на фоне куда более скромного снижения операционных расходов – всего на 1,2% до 42,4 млрд. За причинами далеко ходить не надо: цены на электроэнергию оказались ниже прошлогодних, да ещё и выработка электроэнергии не досчиталась сразу 10%, неуклонно снижаясь в последние годы.

📙 В представленной презентации Юнипро говорится, что компания начнёт получать платежи по ДПМ за третий энергоблок Берёзовской ГРЭС со 2 кв. 2021 года, а германский энергоконцерн Uniper ещё раз подтвердил срок его запуска в первом полугодии следующего года. Очень хочется верить, что показания российской дочки и немецкой материнской энергокомпании сходятся не случайно, и мы действительно дождёмся уже в ближайшем будущем долгожданный ввод в эксплуатацию застрявшего на ремонте аварийного энергоблока.

( Читать дальше )

Рынки с оптимизмом наблюдают за выборами в США

- 04 ноября 2020, 21:06

- |

📈 Завтрашний день обещает быть очень позитивным для российского фондового рынка, а наш модельный портфель обязательно улучшит свою динамику!

По крайней мере, сегодняшняя динамика торгов российскими АДР на акции внушает нескрываемый оптимизм. Все ждали обвального снижения в случае победы Байдена, а мы видим совершенно обратное — и это несмотря на то, что пока он значительно впереди Дональда Трампа.

Да и на американском фондовом рынке индекс S&P нежданно-негаданно для многих прибавляет сегодня больше 3%, видимо с оптимизмом празднуя День народного единства, отмечаемого в нашей стране <шутка>.

А если серьёзно, рынок умеет делать сюрпризы и никогда не действует по шаблонам — иначе всё было слишком просто. Всегда помните об этом и работайте по собственной торговой системе, невзирая на политические игры и интриги!

Вы довольным владением акциями Магнит?

- 03 ноября 2020, 10:41

- |

Лично я – очень даже доволен, т.к. крайний раз докупал эти бумаги 12 марта 2020 года по 2 501,75 руб, плюс добавьте к этому выплаченные летом финальные дивиденды за прошлый год в размере 157 рублей на акцию. И это при текущих котировках почти в 5 000 рублей!

✔️ Но самое главное – своими инвестициями доволен ВТБ, который на сегодняшний день является крупнейшим акционером Магнита (17,3%), после приобретения в начале 2018 года 29,1% бумаг компании у его основателя Сергея Галицкого, с последующей перепродажей 11,8% компании структуре Marathon Group Александра Винокурова (16,6%). Именно радостными нотками охарактеризовал владение акциями Магнита первый зампред ВТБ Юрий Соловьёв, в свежем интервью «Интерфаксу»:

👨🏻⚕️ «Мы очень довольны. Достаточно долго пришлось перестраивать процесс внутри компании. Большая работа была сделана менеджерской командой Яна Дюннинга по улучшению ассортимента, развитию функций категорийного менеджмента, улучшению доступности товаров на полках.

( Читать дальше )

Какие акции купить на российском рынке?

- 01 ноября 2020, 12:47

- |

📗 Я обещал вам написать пост со своим мнением относительно российских компаний, акции которых сейчас можно рассмотреть для покупки (НЕ из нефтегазовой отрасли) — выполняю своё обещание.

Буду предельно краток и крайне лаконичен, т.к. пишу пост с телефона (а это то ещё испытание), да и много букв в воскресенье вряд ли кто-то из вас захочет читать. К тому же, по соответствующему хэштегу напротив каждой компании, который я специально привёл в тексте, вы легко можете перейти и почитать массу полезной информации в виде опубликованных ранее постов. Правда, чтобы хэштеги были кликабельными, для этого нужно будет почитать этот же пост в моём телеграм-канале.

Итак, поехали:

1️⃣ Юнипро (#UPRO)

Достойный кандидат в любой инвестиционный портфель, который из спящего дивидендного птенца с ДД около 8% может превратиться в самого настоящего грозного орла с ДД порядка 12,4% (по текущим котировкам).

По сути это квазиоблигация, с возможными перспективами роста доходности. Правда, усталость от ввода в эксплуатацию третьего энергоблока Берёзовской ГРЭС изрядно накопилась, но именно благодаря этому у нас есть шанс купить акции Юнипро по таким привлекательным ценникам.

( Читать дальше )

Мосбиржа: смотрим на финансовую отчётность, считаем дивиденды

- 31 октября 2020, 13:38

- |

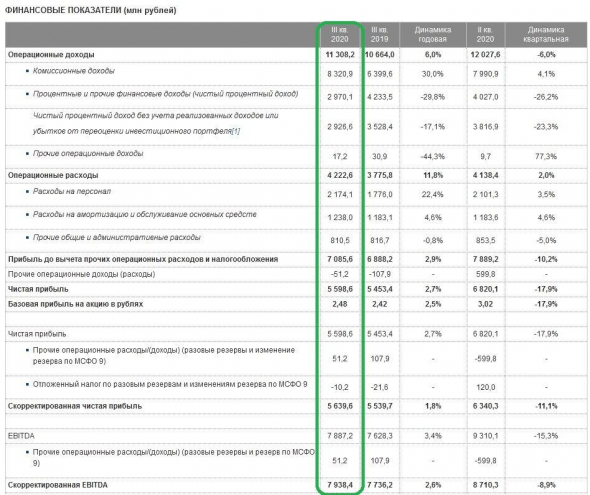

Мосбиржа отчиталась по МСФО за 3 кв. 2020 года, сообщив о росте чистой прибыли за этот период на 2,7% (г/г) до 5,6 млрд рублей:

⬇️ Результат оказался чуть ниже консенсус-прогноза аналитиков, ожидавших увидеть главный финансовый показатель на уровне 5,8 млрд рублей. Возможно, в том числе и из-за этого котировки акций Мосбиржи снижались вчера более чем на 4%, нырнув ниже 135 рублей, хотя ещё в начале октября рынок их оценивал выше 155 рублей. Акционером компании, как вы помните, я на данный момент не являюсь, а потому очень надеюсь увидеть котировки ещё ниже, для набора позиции по привлекательным ценникам.

⏬ Тенденции, которые мы ранее наблюдали в бизнесе Московской бирже, сохранились и сейчас. Чистый процентный доход активно снижается, на фоне планомерного сползания ключевой ставки вниз за последние 12 месяцев, а потому удивляться падению этого показателя на 30% (г/г) до 2,97 млрд рублей как-то не приходится. И здесь следует держать в голове важный момент: дальнейшее снижение ключевой ставки весьма ограничено, а потому в будущих периодах негативная динамика будет сглажена, а возможно даже получит шанс для небольшого роста.

( Читать дальше )

Самый верный способ победить страх - рисковать!

- 29 октября 2020, 09:28

- |

📉 Уже два с половиной месяца кряду индекс Мосбиржи планомерно снижается, обновив вчера свои июньские минимумы.

Признаюсь, в своих сценариях я не закладывал подобного обвала, однако такими темпами до состояния весеннего пессимизма мы легко дойдём уже совсем скоро. А когда на рынок приходит пессимизм и страх – это прекрасное время для долгосрочных покупок.

Да, понимаю, что многим из вас я уже надоел с этим банальным призывом, тем более на падающем рынке, но история уже не раз доказывала, что некоторое время спустя инвесторы вознаграждаются за свою смелость в такие тяжёлые для рынков времена.

Весной мои мартовские покупки бумаг на паническом рынке для некоторых из вас наверняка казались чем-то безумным, кому-то было комфортней сидеть в кэше и ждать ещё большего обвала, однако дно тогда всё же нащупалось где-то 18-19 марта, и несколько недель спустя мы уже получили резкое восстановление котировок, причём двузначными темпами. По части позиций я с тех пор даже успел зафиксировать прибыль, из некоторых позиций вышел вовсе (Московская биржа, Детский мир, АФК Система), а буквально вчера продал на локальных хаях (по 180+) процентов 20% своих акций НЛМК. Разумеется, бОльшую часть в портфеле я оставил.

Ещё совсем недавно я кроме нефтегазового сектора ничего и не мог порекомендовать, а сейчас поле инвестиционного зрения с каждым днём распродаж расширяется на другие сектора. И это прекрасно! Привлекательных бумаг для покупок становится всё больше, дивидендная доходность по некоторым из них вновь начала подтягиваться к двузначным отметкам (а я уже и не ждал!), поэтому лучшим решением в данной ситуации является планомерная покупка акций, с размазыванием средней цены в своём портфеле всё ниже и ниже. Если вы, конечно, не обладаете чудодейственным качеством точно предсказывать будущее и определить тот самый день, когда мы увидим локальное дно.

Выбирайте для покупок адекватные эмитенты и отдавайте предпочтение не слишком закредитованным компаниям, с крепким финансовым состоянием. Если распродажи продлятся до пятницы, тогда найду вдохновение и напишу на выходных обзорный пост, выделив наиболее интересных кандидатов для долгосрочной покупки (не из нефтегазового сектора).

Где взять деньги для покупок – спросите вы? У меня есть валютная подушка, которую я с радостью начну потрошить при курсе доллара выше 80 рублей + облигационную составляющую постепенно сокращаю, наращивая долю акций.

Главное – не бойтесь! Всё будет хорошо, я проверял!

Сколько акций НЛМК можно купить, продав одну акцию Газпрома?

- 27 октября 2020, 11:29

- |

🧮 А ведь когда-то одну акцию Газпрома можно было поменять на 4-5 акций НЛМК!

Однако сейчас времена настали другие, и рынок оценивает акции НЛМК дороже Газпрома. Оно и понятно: дивидендные перспективы (да ещё и квартальные) инвесторам нравятся больше политических интриг с «Северным потоком -2» и не самыми выдающимися див.выплатами за 2020 год.

❓Но вот в чём вопрос. Если мы говорим о дне сегодняшнем и текущих котировках, то что вы купите: явно недооценённый актив, после глубокой коррекции котировок, либо весьма дорогую дивидендную историю, вблизи исторических максимумов?

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- SPO

- X5

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Аэрофлот

- банк Санкт-Петербург

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- европлан

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- ИнтерРАО

- инфляция

- инфляция в России

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс